Если вич больной не платит кредит

Что будет, если кредит не платить вообще? Вариантов развития событий тут очень много. Во всяком случае, понятно одно: проблемы вы себе наживете немаленькие. Сейчас банки не всем выдают кредиты. Почему это происходит? Чтобы в будущем не приходилось выбивать из граждан долги. Тем не менее это не является запретом для займа. Население все равно берет кредиты, а потом или не платит вообще, да еще и не беспокоится об уплате, или же всеми силами старается покрыть задолженность, опасаясь проблем. Данный момент на самом деле требует отдельного внимания. Может быть, действительно тут есть свои секреты?

Всегда ли платить

Не просто так граждане интересуются, что будет, если кредит не платить вообще. Кто-то просто теряет со временем возможность производить платежи, кому-то не хочется отдавать долги. Неважно, по какой причине возникает интерес к данной теме, факт остается фактом.

Честно признаться, россияне придумали способ не платить кредит. И далеко не один. Очень много разных хитростей и приемов граждане стараются воплотить в жизнь. Все, чтобы только освободить себя от обязательств. Как можно увильнуть от уплаты? Что будет, если не получится сделать это?

Карта и льготы

Первый и самый точный, а также безопасный прием — это использование специальных кредитных карт с так называемым льготным кредитованием. При подобном раскладе на погашение задолженности будет дана некая отсрочка. В среднем она составляет 35-55 дней. Если гражданин не закроет долг, начнут набегать проценты.

Обращение

Совсем недавно россияне придумали способ не платить кредит. Правда, как и любой другой метод, он имеет свои границы. Если за вами числится небольшой долг, а банк еще не начал беспокоить вас, можно просто обратиться в его филиал с соответствующим заявлением о предоставлении отсрочки.

При этом какие-то денежные средства придется все равно ежемесячно отчислять в банк. И некоторых граждан такое не устраивает. Им нужно придумать, что бы предпринять, дабы вообще не пришлось выплачивать банку кредит и проценты по нему. Такие приемы имеются. Но они, во-первых, не дают 100% гарантии, а во-вторых, не всегда законны.

Срок исковой давности

Должники по кредитам часто пользуются так называемым сроком исковой давности. В отношении займов и долгов он длится 3 года. Что это значит? На протяжении данного периода времени между вами и банком-заемщиком не должно быть никаких контактов. То есть нужно буквально испариться на 36 месяцев с момента появления первой просрочки.

Антиколлекторы

Что будет, если кредит не платить вообще? Практика показывает, что рано или поздно к вам начнут наведываться коллекторы. Это специальные службы, которые буквально выбивают долги из должников. Не всегда их действия законны.

Что будет, если кредит не платить вообще? Здесь ответ очевиден: рано или поздно начнутся проблемы с законом. Какие именно? В современной России актуален суд по кредиту. Хотя это не самая лучшая идея для банков. Зато она законная.

То есть на вас просто могут подать в суд и привлечь к уголовной ответственности. Явление не слишком частое. На практике судебные разбирательства приводят к тому, что вас вынуждают погасить задолженность. И отпускают.

Здесь снова на помощь приходит срок исковой давности. Суд по кредиту состоялся? Замечательно! Постановление было вынесено? Теперь можно скрываться несколько лет (как вы это будете делать, дело ваше), ждать, пока истечет срок исковой давности. А потом снова можно появляться. Получается, что кредит вами так и не будет выплачен.

Коллекторы

И если вы не платите по кредиту, готовьтесь. Что будет предпринято коллекторами, неизвестно. Кто-то просто начинает постоянно звонить по телефону и напоминать о выплатах. Такое случается редко. Чаще всего коллекторские компании просто нарушают все границы и действуют незаконно: угрожают, заливают клей в дверные замки, портят имущество, применяют физическую силу и так далее. В общем, всеми силами стараются запугать и действительно выбить долг любой ценой. К этому нужно быть готовыми, если скрыться от ответственности у вас не получается.

В пределах страны

Что ж, не всегда стоит бояться долга. В некоторых случаях (хоть и очень редких) банки просто действуют по закону — обращаются в суд, вам назначают определенный срок на погашение задолженности, все ждут исполнения. Тем не менее на этот период на вас будут наложены некоторые ограничения.

Права

На данный момент в России придумана еще одна мера, которая применяется ко многим должникам. Например, алиментщикам или заемщикам. В качестве наказания за просрочку и невыплату денежных средств в срок у вас могут на законных основаниях отобрать водительские права. И, как следствие, лишить возможности вождения. До тех пор пока вы не исправите ситуацию.

В последнее время данная кара стала очень распространенной. Ведь выловить должника на дороге, когда он водит машину, не так уж и трудно. Пожалуй, если сумма долга небольшая, а также у вас есть возможность оплатить ее, лучше сделать это. И спокойно водить машину дальше.

Не на себя

Способы не платить кредит есть разные. Очередной подход к решению проблемы подходит, скорее, людям, которые готовы подставить своих близких. Чтобы снять с себя всю ответственность по кредитованию, можно просто оформить его не на себя. А на какого-нибудь близкого родственника или товарища, который будет готов помочь вам в трудную минуту.

Да, этот подход подлый. Но если кто-то возьмет для вас кредит, то и требовать деньги будут с этого человека. Все проблемы, суды, лишения и ограничения минуют вас. Чаще всего подобного рода прием используется в отношении пожилых людей, которые так доверчивы. Сначала нужно убедить жертву, что вам по тем или иным причинам отказали в банке в выдаче кредита, затем нужно умудриться доказать собеседнику, что вы будете исправно платить за гражданина положенные выплаты. Этот обман в итоге останется на вашей совести. Тем не менее всю ответственность с себя вы снимете.

Также популярный метод, тоже не совсем честный и гуманный, — это кредит, взятый в браке. Если супруг скроется от банков, то вторая половина обязана будет заниматься погашением. И долга, и самого кредита. Такая схема применяется все чаще и чаще. Зато непосредственного должника она больше не коснется. До тех пор, пока он вновь не проявит себя.

Банкротство

В России самым новым, но уже очень популярным приемом является способ уклонения от уплаты при помощи… банкротства. Физические лица имеют полное право, согласно новым законам, признать себя банкротами. При этом долги с них никто не будет взимать. А значит, можно воспользоваться данным приемом, чтобы освободить себя от обязательств.

В принципе, признание банкротства физическим лицом — это аналог признания его неплатежеспособности. Практика показывает, что данной особенностью пользуются многие. Более того, с успехом. Можно, к примеру, признать себя банкротом. Если вам не простят долг, просто скрыться каким-нибудь образом от банков на 3 года. И подождать, пока пройдет срок исковой давности по кредиту. Эта задумка только кажется невоплотимой в жизнь. Если постараться, можно действительно добиться успеха.

Я не дам, и не проси

Что будет, если кредит не платить вообще? Помимо уже перечисленных последствий не стоит забывать о том, что долг отразится на вашей кредитной истории. А значит, пока вы не погасите прошлую задолженность, новый заем вам никто не даст.

Но в нормальных банках кредиты и займы тоже станут недоступными. Зато все ваши попытки их взять будут фиксироваться. И, разумеется, об этом сообщат текущему заемщику средств. Как следствие, вас попытаются выследить и привлечь к ответственности.

Все же самым логичным выходом из ситуации будет совершение платежа по долгу. Если такой возможности нет, постарайтесь как-то договориться с банком. Ничего не подействовало? Тогда запаситесь терпением на 3 года, старайтесь всеми силами избегать банка, в котором вы взяли кредит. Это обязательно поможет вам. Если же у вас действительно веские основания для неуплаты, сразу признавайте себя неплатежеспособным, банкротом. Это хоть как-то отсрочит негативные последствия.

Рак – не страховой случай

Копнуть глубже в этот темный лес кредитных страховок нас заставил вот такой вот случай.

Семья взяла ипотечный кредит в банке. Соответственно, все это дело было тщательным образом застраховано – и имущество, и жизнь и здоровье заемщика, так как это является обязательным условием кредитования. Прошло несколько лет, и вдруг выяснилось, что глава семьи болен раком. Как часто бывает, выяснилось это в последний момент, когда медицина уже оказалось бессильна. Когда человек уже умер от болезни, его жена обратилась в страховую компанию, уверенная, что страховка покроет кредит. Но не тут-то было. Оказалось, что рак не входит в список страховых случаев, поэтому жене все-таки придется выплачивать и дальше этот кредит.

Возникает вопрос: правомерен ли отказ? Как выяснилось, в данной страховой компании онкологические заболевания не были включены в перечень заболеваний, относящихся к страховому случаю. При этом каждая страховая компания самостоятельно разрабатывает подробный перечень событий, которые могут быть признаны страховым случаем, и после согласования с Росстрахнадзором уже заключает договоры страхования. Поэтому формально страхования компания права потребителей не нарушила.

Более того, онкологические заболевания относятся к болезням, которые длятся достаточно долго, прежде чем обнаруживаются первые признаки болезни. Также с каждым годом число людей, заболевших онкологическими заболеваниями, возрастает, и нередко именно эта болезнь и приводит к летальному исходу. Соответственно, страховые компании не спешат включать рак в число заболеваний, по которым приходится выплачивать страховку.

Страхование жизни и здоровья клиента при оформлении кредитов в настоящее время является одним из важнейших условий, на которых может быть предоставлен кредит.

При этом законодательно при оформлении ипотечного кредита заемщик обязан страховать только объект залога. Тем не менее, как показывает практика, банки требуют полной программы страхования, включающей страхование жизни и здоровья. А заемщику, настроенному сэкономить на страховании жизни и здоровья, банки попросту могут отказать в предоставлении кредита без объяснения причин.

Но при этом можно отметить, что до подписания договора заемщик попросту не знает об условиях страхования!

Этот вывод мы сделали, обзвонив несколько страховых компаний.

В-третьих, мало где на сайтах страховых компаний есть информация о перечне болезней, которые являются страховым случаем. Этот вывод мы сделали, воспользовавшись поиском на сайтах страховых компаний. То ли нет информации, то ли механизм поиска несовершенен?

То есть до получения одобрения по кредиту потенциальный заемщик находится в информационном вакууме. Ему не предоставляется практически никакой информации про страхование кредита до его оформления. А когда кредит уже одобрен и так и манит новыми возможностями в виде заветной жилплощади – кто будет думать о нюансах страховки? И вчитываться даже не будут – подпишут и пойдут вприпрыжку искать подходящий вариант крыши над головой.

Как умереть правильно?!

Что точно не является страховым случаем:

- самоубийство;

- смерть или получение травм в состоянии алкогольного или наркотического опьянения или в результате совершения застрахованным противоправных действий;

- смерть или травмы в результате управления транспортным средством без права на управление или в состоянии алкогольного и наркотического опьянения;

- ядерный взрыв, радиация, военные действия и другие схожие обстоятельства.

Остальной перечень уже утверждается страховыми компаниями кто во что горазд. В этот перечень практически всегда включены такие серьезные заболевания, как СПИД и ВИЧ-инфекции, венерические заболевания, почечная и печеночная недостаточность (включая гепатиты), туберкулез, тяжелые наследственные заболевания, онкология, профессиональные заболевания, сахарный диабет и далее по списку.

Рассматривая списки некоторых страховых компаний, понимаешь, что страхование осуществляется практически только от несчастных случаев и то, видимо, если застрахованного убьет упавшим на голову кирпичом или пьяный наркоман в подворотне зарежет – страховая сделает все возможное, чтобы доказать, что застрахованный сам во всем виноват.

Таким образом, отсюда вытекают некоторые советы:

Во-вторых, при наступлении страхового случая придется доказать, что не было факта сокрытия заемщиком своих хронических заболеваний. В этом случае можно подстраховаться и пройти комплексное медицинское обследование в государственной клинике с официальным заключением о состоянии здоровья, с подписями и печатями всех обследовавших вас врачей, результатами анализов. Это заключение нужно иметь на руках, а к страховому договору приложить его заверенную копию.

В-третьих, обязательно выбирайте надежную, крупную страховую компанию, действующую не один год и хорошо зарекомендовавшую себя на рынке, почитав отзывы.

Как действует мафия

В глазах рядового потребителя банки и страховщики предстают как эдакий синдикат, призванный выкачивать деньги из заемщика.

Страховщики же в погоне за клиентом готовы были платить любые комиссионные - с каждого оформленного договора о страховании банк получает от страховщика 50, а в исключительных случаях и 80% стоимости страховки.

Причем напомним, в случае с ипотекой страховка продлевается, и оплачивается каждый год, пока не будет погашен кредит. А из-за того, что взаймы берутся большие суммы, страховка влетает человеку в копеечку.

От сговора страховщиков и банкиров граждане страдают дважды: во-первых, значимо переплачивая за страховку. А во вторую очередь из-за того, что такие страховки не очень-то и надежны.

Вся выгода – банку?

Важная фигура в любом страховом договоре – выгодоприобретатель. Это тот, кто получит в случае чего страховые выплаты по договору страхования.

Обычно выгодоприобретателем является страхователь или его наследники, но в ипотечном кредитовании выгодоприобретателем является организация, предоставившая ипотечный заем.

То есть здесь у заемщика должно возникнуть вполне обоснованное опасение: как это получается – и квартира в залоге у банка, и если я помру, то все выплаты тоже банк получит, а плачу-то я?

В этом случае следует упомянуть, что квартира, находящаяся в собственности гражданина (даже находящаяся в залоге у банка) в случае смерти гражданина переходит к наследникам по завещанию либо к наследникам по закону. Поскольку в здравом уме никто в завещании банк не укажет, а законодатель в перечне наследников банк не указал даже в последней очереди – квартира перейдет наследникам.

Как нарушают права заемщиков

Для того чтобы искать способы борьбы с незаконным отъемом денег, в первую очередь следует выяснить, нарушены ли ваши права?

Нарушение ваших прав имеет место, если происходит:

- навязывание услуг страхования;

- навязывание конкретных страховых компаний;

- включение в договор несправедливых условий (взимание комиссий за ведение ссудного счета и др.);

- включение в договор условий, ограничивающих право досрочного погашения кредита.

На что нужно обратить внимание при получении ипотечного кредита?

1. Перед подписанием внимательно ознакомьтесь с договором кредитования. Помните! Вы имеете право требовать предоставления образца типового договора для предварительного ознакомления и изучения.

2. Прочитайте договор несколько раз, не бойтесь задавать вопросы сотрудникам банка и просить разъяснить непонятные вам термины или отдельные пункты. При необходимости проконсультируйтесь с юристом относительно ваших прав и обязательств по данному договору.

3. Убедитесь, что договор кредитования не содержит условий, ущемляющих ааши права и законные интересы, самые распространенные среди которых:

- условие, обуславливающее получение кредита заключением договора страхования жизни и здоровья заёмщика;

- условие, запрещающее или вводящее мораторий на досрочное погашение кредита;

- условие, обязывающее заёмщика оплатить единовременные и (или) ежемесячные комиссии за обслуживание (ведение) ссудного счета, выдачу, обналичивание кредита, а также рассмотрение заявки на предоставление кредита;

- незаконно также условие, позволяющее банку без согласия заемщика изменять условия договора после его подписания.

При этом, если отказаться от страхования, то, как правило, на выдачу кредита можете не рассчитывать. Некоторые банки поступают проще, предлагая повышенные ставки за ипотеку без страхования жизни, а так как срок ипотечного договора достаточно долгий, то даже полпроцента годовой ставки по кредиту могут ударить по карману заемщика больнее, чем страховка.

Есть ли управа на банк?

Можно ли отказаться от услуги страхования жизни? Можно! Причем в любой момент времени, утверждают юристы.

Предлагается два варианта.

Вариант первый:

При оформлении кредита вы решили отказаться от страховки. Сотрудник банка сообщил вам, что в этом случае в займе, скорее всего, будет отказано. Так как вы остро нуждаетесь в деньгах, вы вынуждены согласиться на страховку.

Что делать дальше?

1) Подписав все требуемые бумаги, сразу пишите жалобу на имя руководства банка с текстом о неправомерном поведении сотрудника банка и с заявкой на отказ от страховки.

2) Жалоба не подействовала? Обращайтесь в госорганы – прокуратуру, ФАС или Роспотребнадзор. Только запаситесь свидетельством, что вас вынудили оформить страховку (аудио-, видеозапись, свидетели, документы).

3) Оплаченную стоимость страховки вам обязаны вернуть по вашему заявлению.

Вариант второй:

Вы обнаружили, что вместе с кредитом оформили страховку, или просто решили отказаться от страховки. Что делать?

1) Возвращайтесь в банк (как можно раньше) и сообщите менеджеру о своем желании.

2) Получите бланк заявления для отказа от страховки, заполните его и подпишите.

3) После оформления (переоформления) документов получите новый график платежей, уже без учета страховых выплат.

4) Сотрудник банка настаивает на сохранении страховки в договоре? Поинтересуйтесь у него – законна ли страховка по займу и почему вам навязывают добровольную услугу.

5) Банк не желает идти вам навстречу? Расторгайте договор страхования в судебном порядке. Сначала – претензия руководству банка (возврат средств и отказ от страховки), после – исковое заявление. Только для начала убедитесь, что в кредитном договоре предусмотрена возможность такого отказа.

Фактически сразу же он стал принимать антиретровирусную терапию (АРВТ): раз в 2—3 месяца получает новую порцию таблеток и регулярно проходит обследования. Примерно через месяц после обнаружения заболевания он достиг неопределяемой вирусной нагрузки — то есть он не может никаким образом никому передать ВИЧ.

На остальном здоровье наличие вируса иммунодефицита тоже никак не сказывается — Артем не болеет чем-то специфическим и лишь изредка обращается в платные клиники за медицинскими услугами. Но на мысль о добровольном медицинском страховании его подтолкнула мама — решила оформить себе медицинский полис и попросила сына разобраться с бумажными вопросами.

Продолжительность жизни с ВИЧ

Несмотря на то, что ВИЧ-инфекция давно считается хронической, а не смертельной болезнью (высокоэффективная антиретровирусная терапия появилась еще в 1996 году), знают об этом далеко не все. И страховые компании, похоже, в их числе. Пока врачи, юристы и общественники вместе со Всемирной организации здравоохранения хором твердят, что страховые компании дискриминируют ВИЧ-позитивных людей, сами страховщики отрицают дискриминацию, ссылаясь на риски и математические расчеты.

В Европе и Северной Америке ожидаемая продолжительность жизни людей с ВИЧ, начавших получать терапию с 1996 по 2010 год, выросла на 10 лет. Для молодых ВИЧ-положительных людей прогнозы еще лучше. У тех, кто начал принимать терапию после 2008 года и у кого через год после начала приема АРВТ уровень CD4-лимфоцитов восстановился до значений >350 клеток/мкл, ожидаемая продолжительность жизни составляет 78 лет. Что практически равняется среднепопуляционному значению.

Проще говоря, сегодня люди с ВИЧ живут столько же, сколько и все остальные. Причем начинать пить лекарства по всем современным стандартам надо как можно раньше.

Хотя еще в 2010 году в Беларуси критерием для назначения терапии был показатель

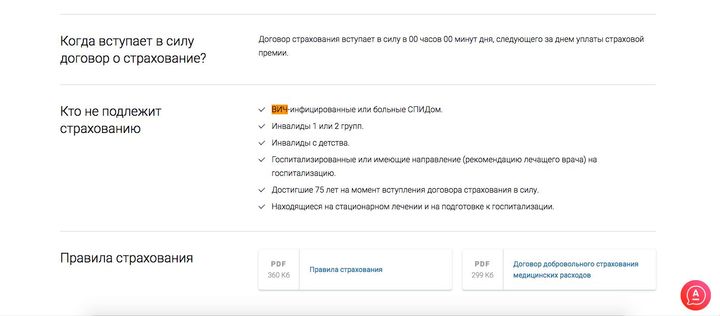

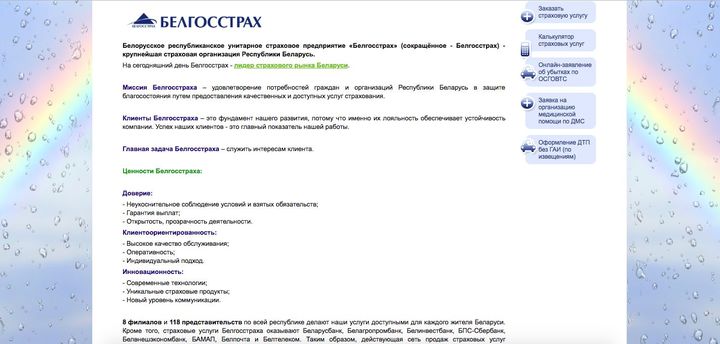

Скриншот с сайта страховой компании.

Принудительный вариант — это, по мнению врача, дискриминирующая норма. Ее нужно изымать из законодательства.

Обязательный — речь идет, например, о донорах крови. То есть принцип добровольности здесь не нарушается: если тест не пройден, то от забора крови у человека откажутся по объективным причинам.

Или беременная женщина — она может отказываться от теста на ВИЧ в течение беременности, но если она поступит в роддом на роды, то ей сделают экспресс-тест, независимо от ее желания. Здесь учитываются интересы будущего ребенка, который пока не является самостоятельным для принятия решений. Зная о положительном ВИЧ-статусе матери, врачи смогут принять необходимые меры, чтобы ребенок родился здоровым.

В законе указано, что перечень показаний к принудительному и обязательному тестированию на ВИЧ устанавливается Министерством здравоохранения. И то, что страховые компании берут на себя смелость утверждать: до момента страхования человек должен знать свой ВИЧ-статус, — это незаконное побуждение к тестированию.

Скриншот с сайта страховой компании.

История добровольного медицинского страхования в качестве бонуса в белорусских компаниях встречается нечасто. Скорее речь идет о крупных компаниях из IT-сферы.

Нарушение прав человека

Вирус иммунодефицита человека не является смертельным заболеванием, и, как любая другая болезнь, требует лечения и наблюдения. Но если медицинская помощь не оказывается, то соответствующие негативные последствия, безусловно, наступят.

Интересы и риски страховых компаний они тоже учитывают, поэтому предлагают оформлять запросы о состоянии здоровья застрахованного человека в форме справок или медицинских заключений, в которых содержатся общие сведения о состоянии здоровья, — чтобы у страховых было достаточно информации для принятия решения об объеме и условиях страхования.

Как скоро люди с ВИЧ, и в частности Артем, смогут воспользоваться своим правом на добровольное медицинское страхование — сказать сложно. Вероятно, когда будет усилена ответственность за дискриминационные действия, а на законодательном уровне разработают системный подход к страхованию людей с ВИЧ.

Указом мэра Москвы Сергея Собянина от 14 марта 2020 года коронавирус был официально признан форс-мажором, или обстоятельством непреодолимой силы.

Что это значит на практике? Если коронавирус — это обстоятельство непреодолимой силы, то оно освобождает от ответственности по договорам? Можно ли теперь не платить по кредитам, долгам, за услуги ЖКХ? – вопросы, которые волнуют многих.

Несмотря на то, что Указом мэра Москвы коронавирус признан форс-мажором, это не дает гражданам права массово не исполнять взятые на себя обязательства. Он направлен на бизнес и не предполагает отказа рядовых граждан от оплаты кредитов, налогов, коммунальных услуг и т.д.

Часто в договорах оговорено: если одна из сторон полностью или частично не может исполнить свои обязательства в следствие форс-мажора, срок исполнения обязательств продлевается на период, в течение которого существуют эти обстоятельства. То есть когда эпидемия коронавируса закончится, все вернется на круги своя.

Вы также обязаны уведомить другую стороны о наступлении обстоятельств непреодолимой силы — как правило, в течение 5-7 рабочих дней. То есть, если у вас возник форс-мажор, но вы не поставили об этом в известность другую сторону, то вы нарушили договор.

Но даже если в договоре прописано, что при форс-мажорных обстоятельствах стороны полностью освобождаются от ответственности, радоваться не стоит.

Наступление обстоятельств непреодолимой силы конкретно в вашем случае нужно еще доказать. Для этого необходимо привести неопровержимые аргументы возникновения причинно-следственной связи между форс-мажором и вашей невозможностью исполнить свои обязательства. На практике это очень сложно.

Отсутствие у должника необходимых денежных средств для погашения кредита не является форс-мажором с точки зрения закона.

На сегодняшний день известно, что правительства Чехии и Грузии предлагают своим гражданам отсрочку до 3-х месяцев по выплате кредитов и налогов в связи с режимом ЧС, вызванным пандемией коронавируса, но в России таких законов пока не принято.

Для ипотечников существует другой вариант отсрочить кредитные платежи. В соответствии с Федеральным законом от 1 мая 2019 г. № 76-ФЗ граждане, оказавшиеся в трудной жизненной ситуации, могут взять ипотечные каникулы, приостановив выплаты по ипотечному кредиту или уменьшив размер платежей на срок до 6 месяцев.

![]()

Он направлен на бизнес и не предполагает отказа рядовых граждан от оплаты кредитов, налогов, коммунальных услуг и т.д.

мы так и не узнаем, как реально должны работать законы .

Попал в зону с официально обьявленным ЧС в кабардино балкарии, брал справку в местном МЧС, выдали. Отдал в банк.

Отменили се штрафы, списали 1 платёж. Но там вероятно единичные случаи были.

С массовыми врят-ли прокатит.

По большому счету все зависит от того, как вы договоритесь со второй стороной договора.

Я просто позвонил в банк, объяснил ситуацию, мне через неделю озвучили такие условия. Честно сказать, я был очень приятно удивлён.

Банки тоже все понимают. Если они выставят драконовские условия, люди просто будут не в состоянии их выполнить, в результате проиграют обе стороны.

Не важно что вы написали в договоре, закон и так страхует (ну типа) вне зависимости что там написали в редакции, та же фигня с мнимыми "штрафами" в кредитных договорах

Неоплачиваемый отпуск "работнички" по собственному пишут.

медицину если что тебе тоже не оплачивают по полису ОМС

только наличка по ценам рынка

Кредитные каникулы

Кто сказал, что банки не охотно идут на продление платежей из-за пандемии. Мне ВТБ с удовольствием оформил рассрочку (кредитные каникулы) по кредитной банковской карте. Красота!

Один минус - я уже более года не пользовалась продуктами ВТБ и не собиралась.

![]()

Банки подменяют понятие РАЗМЕР КРЕДИТА на КРЕДИТНЫЙ ЛИМИТ ПО КАРТЕ

Есть постановление Правительства 435, где расшифрован размер кредита, при котором можно обратиться к кредитору с требованием об изменении условий кредитного договора.

В частности там есть такой пункт:

" для потребительских кредитов(займов) , предусматривающих предоставление потребительского кредита с лимитом кредитования, заемщиками по которым являются физические лица,- 100 тыс руб."

То есть у вас есть кредитный продукт с лимитом кредитования, т.е. кредитная карта. И если у вас там долг менее или равно 100 т.руб, то вы можете обратиться в банк.

Что делают банки - они пишут в ответ на ваше обращение, что у вас КРЕДИТНЫЙ ЛИМИТ по карте более 100 т.руб, и хотя у вас долг менее например 50 т.руб, но вам отказано в обращении.

То есть они подменяют описание вашего кредитного продукта - "кредит с лимитом", на сумму вашего кредита.

Я вот думаю что это абсолютно не законно, но интересно было бы услышать мнение коллективного юриста Пикабу.

Кредит и каникулы

Связался я с организацией, в которой оформлен кредит. Сказали, что могут оформить каникулы на 3 месяца, от меня требуется только подтверждение по телефону.

Но суть в том, что эти 3 месяца проценты начисляются, а затем они выберут из 2-х вариантов: 1. увеличить сумму каждой выплаты, 2. добавить количество выплат.

В общем не зря я делал запас на погашение кредита в непредвиденной ситуации. Только ожидал её немного в другом проявлении.

В тренде так сказать

Комбо по ипотечникам

Постановление Правительства Российской Федерации от 3 апреля 2020 г. № 435

1. Установить, что максимальный размер кредита (займа) для

кредитов (займов), по которому заемщик вправе обратиться к кредитору

с требованием об изменении условий кредитного договора (договора

займа), предусматривающим приостановление исполнения заемщиком

своих обязательств, составляет:

для кредитов (займов), выданных в целях, не связанных

с осуществлением предпринимательской деятельности, и обязательства

по которым обеспечены ипотекой, - 1,5 млн. рублей.

Вот такая вот планочка. Нужна помощь, ипотечник? Ну только если ты на ипотеку потратил не более 1,5 млн. рублей.

Я думаю, вы знаете цены на жильё, и можете представить, что, мягко говоря, мало квартир стоит 1,5 млн.

Логично, что большинству ипотечников эти каникулы не помогут от слова никак

Многие из пикабушников (не вполне справедливо) скажут "Да и хер с ними, москвичами! И так жируют!" или (вполне справедливо) заметят "Ну и что! хоть кому-то помогли же!"

Хотелось бы верить, если бы не

Постановление Правительства Российской Федерации от 2 апреля 2020 г. № 423

То есть застройщик:

1. Не платит штраф, пени, неустойку, если дом сдан не в срок.

2. Если дом уже по состоянию на 2 апреля не сдан в срок, карантин к этому отношения никакого не имеет, и к застройщику уже есть претензии - он откладывает все выплаты до 1 января 2021 года.

По факту, застройщик может безнаказанно заморозить стройки и не шевелиться до конца года. Деньги-то дольщиками уже внесены.

Хорошее комбо для того, чтобы добить ипотечников?

Что имеем на выходе - ты ипотечник, приобретший квартиру стоимостью более 1,5 млн. рублей в доме долевого строительства.

Самый оптимальный сценарий - ты живёшь в общежитии/с родителями, ждёшь ввода в строй в этом году, но - привет! Можешь не ждать. Застройщику дан карт-бланш, он вполне может отложить ввод дома в эксплуатацию, и ему ничего не будет. При этом ипотеку ты должен будешь платить как миленький, живя не в своей квартире. То есть простаивать застройщику - можно, простому человеку - нельзя.

Самый пессимистичный сценарий - ты снимаешь квартиру и ждёшь, когда твой дом введут в эксплуатацию. При этом застройщик уже и так просрочил ввод почти на полгода. Ты нервно каждый месяц отдаёшь ипотеку + плату за съёмную квартиру, пытаешься накопить на будущий ремонт плюс ищешь деньги на юриста, чтобы отсудить деньги за просрочку обязательств. Бонусом у тебя возникают проблемы с работой на фоне всеобщей самоизоляции и краха рынка. И тут - тадааам! Правительство любимое "позаботилось" о тебе, дорогой ипотечник, горячо любимый "средний класс"! Ждёшь просроченный дом уже полгода - так подождёшь ещё 8 месяцев. Рассчитывал на неустойку с застройщика как помощь в ремонте? Забудь. Потом.

Нечем платить? Проблемы с работой? Вообще не знаешь, где взять деньги теперь ещё на 8 месяцев на съёмную квартиру? Твои проблемы, государство поможет только тем, кто взял квартиру до 1,5 млн.

Я понимаю, большинство из вас могут быть далеки от этого - покупка квартиры событие редкое, многие живут в квартирах по наследству, кто-то скажет - нашёл кого жалеть, у них не убудет.

Но я знаю, что многие ипотечники - это люди, которые корячились на свою квартиру, отказывали себе во многом, выкладывались на работе. И сейчас они оказались в кабале, из которой для многих из них просто не будет выхода.

Хочется верить в государство и не опускать руки. Очень хочется. Я пытаюсь. Но вот этот факт №2 - это просто плевок в свой "средний класс". Да, я понимаю, строительную отрасль, как и многие другие, нужно спасать. Но может быть, правила будут едины для всех? Если народ платит проценты за "кредитные каникулы" - то почему бизнес от них освобождается? Если просрочка возникла задолго до коронавируса - почему недобросовестный застройщик спрячется за этим поводом?

Поставил тег "без рейтинга". Вторая новость, хоть и весьма печальная, может быть известна далеко не всем, покупавшим квартиру. Попытаюсь донести тут - ибо в СМИ по этой "поддержке строительной отрасли" бравурных отчётов нет (вот же ж странно, с чего бы это?).

Все негативные теги - политика, негатив, коронавирус - тоже на месте.

Читайте также: