Как коронавирус влияет на цену золота

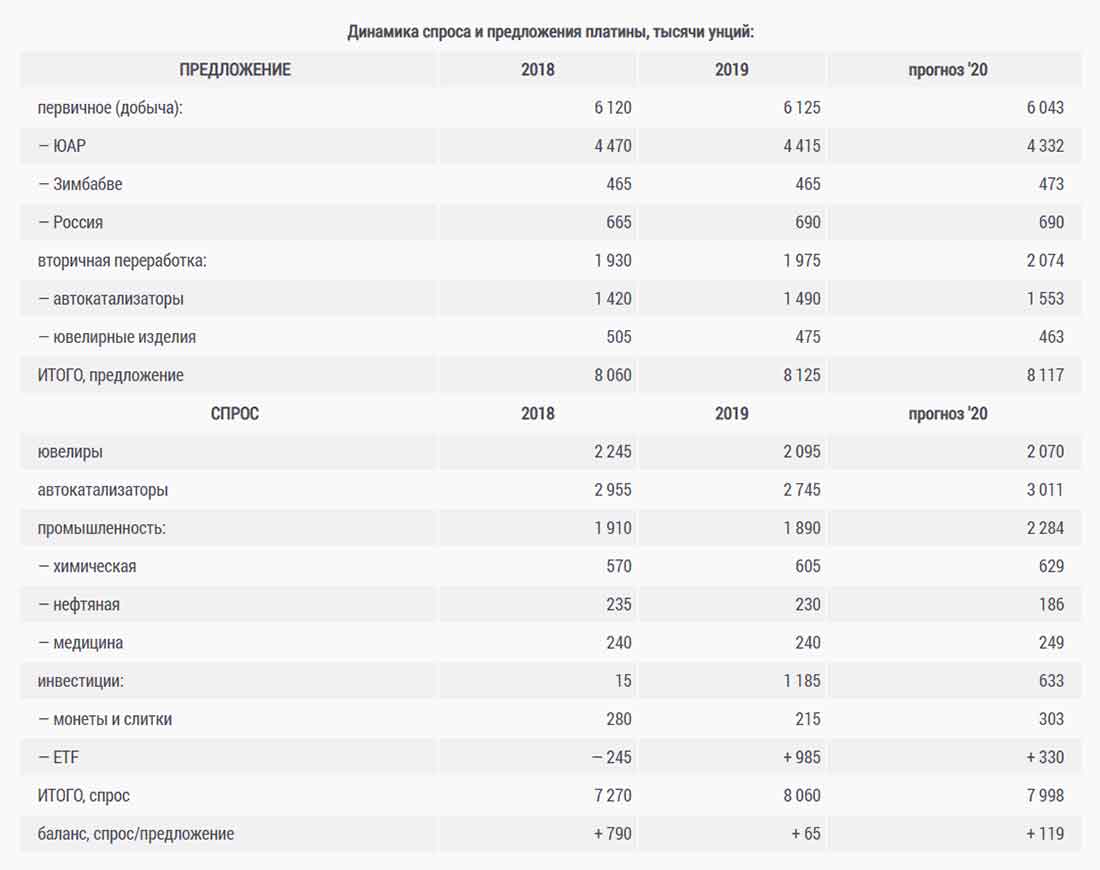

Согласно прогнозам аналитиков из World Platinum Investment Council (WPIC) относительно ситуации с платиной на фоне пандемии коронавируса, упадок рынка этого драгоценного металла сохранится еще в течение нескольких месяцев. Однако к 2021 году рост экономики будет восстановлен, что даст стимул платиновым инвестициям.

По мнению экспертов WPIC, в случае затяжного характера дальнейшей борьбы с коронавирусной инфекцией даже обновленные сниженные ожидания насчет востребованности платины могут не сбыться, и потребуется новый пересмотр прогнозов относительно платиновых инвестиций.

В нынешней непростой ситуации поддержка спроса на платину ожидается со стороны следующих трех факторов:

- Востребованность в качестве средства размещения инвестиций.

- Спрос со стороны традиционной автомобильной промышленности.

- Выпуск топливных элементов для электромобилей.

Инвестиционные драйверы платины

Специалисты WPIC сошлись во мнении, что факт роста резервов платиновых ETF и инвестиции в данный сектор за 2019 год недостаточно оценены рынком.

Запасы платины в хранилищах фондов были значительно увеличены за счет слитков, приобретенных во внебиржевом рыночном секторе. Приобретение осуществлялось крупнейшими инвестиционными институтами. Инвестиции размещались с расчетом на долгосрочную перспективу с удержанием позиций до того времени, когда будет достигнуто относительное равновесие стоимости платины и палладия.

Эксперты также прогнозируют возможность инициации новых инвестиций в платину на фоне предпосылок к росту ее стоимости со стороны не успевших заполучить платиновые ETF ведущих рыночных игроков.

Рост спроса со стороны автопрома

Сегодня происходит постепенная замена палладия на платину в устройствах, нейтрализующих вредные выхлопные газы двигателей внутреннего сгорания, работающих на дизеле и бензине.

В течение 2020 года палладий становился все более недоступным для применения в данной сфере деятельности из-за резких ценовых скачков. Ожидаемый дефицит этого металла на рынке может составить от 1.2 до 1.9 миллиона тройских унций.

Многие поняли, что взлетевшая стоимость уже никак не повлияет на рыночное предложение палладия, как и спрос со стороны производителей автомобилей в Китае. Причина заключена в том, что сегодня этот металл на 80% является вторичным продуктом производства южноафриканской платины и российского никеля. Максимально повышенная стоимость уже не может и дальше являться стимулом для инвестиций. Производители пришли к пониманию, что для достижения рыночного баланса гораздо более перспективным средством для выгодных инвестиций является платина, а не дальнейшее наращивание палладиевого предложения.

С учетом всего вышесказанного автопром будет форсировать процесс перехода топливных катализаторов с палладия на платину в 2020 году.

Электромобили и платина

Во многих странах пытаются решить проблемы экологии, используя вместо традиционных авто инновационные электромобили, работающие на топливных элементах или аккумуляторных батареях.

Производители мощных внедорожных автомобилей, грузовиков и локомотивов в течение последних полутора лет расширили применение топливных элементов с использованием платины. Этот процесс продолжается. Поэтому стоит ожидать растущего спроса на драгметалл со стороны данной отрасли промышленности.

По прогнозам аналитиков, профицит платины на рынке за 2020 год будет составлять примерно 119 000 тройских унций вместо ожидаемых ранее 670 000. Востребованность будет на уровне 7 998 000 унций. Ее главным образом обеспечит автомобильная промышленность — около 3 000 000 унций и ювелирный сектор — примерно 2 000 000 унций. Рыночное предложение ожидается на уровне 8 117 000 унций, в том числе и 6 000 000 унций непосредственно добытого из недр металла.

В течение 2020 года ожидается дальнейшее снижение добычи платины в Южно-Африканской Республике из-за энергетических проблем и связанной с этим нехватки электроэнергии. Также завершается срок эксплуатации нескольких крупных действующих месторождений этого металла, что еще больше снизит первичное предложение.

Вторичный платиновый рынок будет держаться за счет ее извлечения из отработавших свое автомобильных катализаторов. Оборот ювелирных платиновых изделий будет меньше по причине коронавирусной эпидемии в Китае и Индии и снижения активности покупателей драгметалла в этих странах.

Согласно прогнозам относительно инвестиций в платину, в 2020 году они могут достичь объема 633 000 в унциевом выражении. Ожидается рост запасов фондов ETF еще на 330 000 унций, что может привести к достижению максимального рекорда общего объема резервов ETF в 3 707 000 унций. И хотя вряд ли рекордные отметки 2019 года повторятся, ожидания дальнейшего ценового взлета платины направят дополнительный объем инвестиций в ETF. Прогнозируется также вызванная огромной ценовой разницей замена палладия на платину в автопроме и, как следствие, новые вливания в платиновые ETF.

Международная организация WPIC была учреждена осенью 2014-го как всемирный совет по инвестициям в платину, шестью крупнейшими компаниями по производству этого металла для быстрого обмена информацией, компетентного изучения рынка, разработки новых инвестиционных продуктов, совместного финансирования и привлечения потока инвестиций в отрасль.

Другие прогнозы цен и аналитика рынка:

Что мы знаем об атипичной пневмонии (SARS)?

Эпидемия атипичной пневмонии 2002-2003 гг. возникла на юге Китая, а период ее бурного роста пришелся на конец марта – начало июля 2003 года. Хотя эпидемия коронавируса развивается иначе, чем эпидемия атипичной пневмонии, данные о последней можно использовать для того, чтобы понять, – хоть и приблизительно, – как коронавирус может повлиять на рынок золота. Прежде всего, нужно учесть, что и китайская экономика и рынок золота были менее развитыми в 2003 году по сравнению с их текущим состоянием.

Спрос на ювелирные изделия в Китае

Спрос на ювелирные изделия в Китае характеризуется сезонными колебаниями: первый и четвертый кварталы обычно отличаются наплывом покупателей, а второй квартал оказывается наиболее неудачным в этом отношении. Однако даже учитываю эту сезонность, потребление ювелирных изделий в Китае сократилось сильнее, чем ожидалось во время эпидемии 2003 года, – примерно на 10-15%. Однако спрос быстро восстановился, вернувшись во втором полугодии к средним сезонным показателям.

Динамика курса золота

Согласно нашему исследованию, влияние эпидемии 2003 года на спрос в Китае было довольно значительным. Однако о курсе драгметалла так сказать нельзя. Желтый металл вырос примерно на 3% в течение второго квартала 2003 года с максимальным приростом на 16% за квартал. Однако не так-то просто определить, что именно эпидемия 2003 года повлияла на динамику курса золота, поскольку в то же время США вторглись в Ирак, а американская валюта в целом ослабела.

Что произошло с Китаем после 2003 года?

Сравнение с атипичной пневмонией может дать некоторое представление о том, чего нам нужно ожидать сегодня. Однако необходимо принимать во внимание масштаб трансформаций, произошедших с Китаем и рынком золота в этой стране после 2003 года.

Объем китайской экономики в 2003 году составлял 1,7 трлн долларов по сравнению с 14,3 трлн долларов в 2019 году. Китай стал более важным компонентом мировой экономики, поскольку на его долю сейчас приходится около 15% мирового ВВП по сравнению с 3% в 2003 году. Кроме того, структура китайского ВВП также заметно изменилась: раньше она зависела от инвестиций, а теперь – от потребления.

Учитывая эти изменения в размере и структуре китайской экономики и рынка золота, можно попытаться охарактеризовать потенциальные последствия коронавируса.

Например, тот факт, что ВВП Китая теперь больше зависит от потребления, будет означать, что ВВП сильнее пострадает, чем в 2003 году, по причине снижения экономической активности, которое уже наблюдается в этом году. Замедление темпов роста экономики Китая повлияет на мировую экономику и усилит ощущение неопределенности среди инвесторов, что может поспособствовать увеличению популярности золота в Китае и за рубежом. Некоторые эти последствия уже можно наблюдать: увеличение объемов торговли на Шанхайской бирже золота после китайского Нового Года, а также рост притока паев в золотые биржевые фонды за тот же период. В то же время возможное уменьшение потребительского спроса на золото в Китае может оказать более существенное влияние на курс драгметалла, чем в 2003 году.

Эпидемия коронавируса в Китае развивается очень быстро. Число зарегистрированных случаев растет в Поднебесной и за ее пределами (Иран, Италия, Южная Корея). К чему это приведет – пока неясно (возможно, к пандемии), но почти наверняка потребительский спрос на золото в Китае понизится. Спрос в первом квартале может сократиться как минимум на 10-15%, если учитывать прежний опыт эпидемии. Ситуация со спросом будет зависеть от продолжительности эпидемии, и ее влиянии на экономический рост.

Влияние на курс золота труднее определить:

1) если эпидемия не превратится в пандемию и будет взята под контроль, то последствия окажутся не очень серьезными: спрос на золото уменьшится в Китае, что ненадолго отразится на его курсе;

2) если эпидемия превратится в пандемию, то это приведет к ухудшению настроений инвесторов, увеличению покупок золота по всему миру на фоне опасений относительно уменьшения экономического роста, и тогда влияние на курс золота окажется более длительным и положительным.

Коронавирус заставил мир вспомнить о золоте. Почему его не хватит на всех покупателей?

Пандемия коронавируса подорвала экономическую активность во многих странах. По состоянию на 14 апреля число заразившихся вирусом вплотную подобралось к двум миллионам человек, согласно данным Университета Джонса Хопкинса. Летальными оказались почти 122 тысячи случаев. Данная ситуация повлекла за собой масштабные карантинные меры, которые негативно сказываются на мировой экономике, в частности, на туризме, логистике, торговле и производстве. Рецессия в глобальной экономике уже наступила, уверены три четверти из опрошенных Reuters экономистов.

По прогнозу McKinsey, 2020 год завершат спадом все три крупнейших экономических центра мира — США, Китай и еврозона. При этом во втором квартале 2020 года спад в США может достичь 8-11 процентов по сравнению с четвертым кварталом 2019 года. Что касается мировой экономики, то ее ожидает сокращение на 1,5-4,7 процента. Для сравнения — в кризисном 2009 году она уменьшилась лишь на 0,1 процента. Согласно прогнозу Goldman Sachs, экономика США сократится в первом квартале по сравнению с тем же периодом прошлого года на 6 процентов, а во втором квартале — почти на четверть.

Однако последствия коронавирусного кризиса не заставляют себя ждать — так, миллионы американцев уже лишились работы. По данным Минтруда США, в последнюю неделю марта за пособием по безработице обратились 6,65 миллиона человек, что является новым рекордом в истории американского рынка труда. Во времена мирового экономического кризиса 2008-2009 годов недельный максимум по заявкам на пособия был зафиксирован всего на уровне 665 тысяч. Экономисты из федерального округа Сент-Луис прогнозируют безработицу на уровне 32 процентов. Это при том, что даже во времена Великой депрессии пиковое значение безработицы составляло не больше 25 процентов.

Все эти негативные события в экономике подстегнули рост цен на традиционный защитный актив — золото. Драгоценный металл начал дорожать во второй половине февраля на фоне новостей о распространении коронавируса в Европе и Южной Корее — 19 февраля стоимость золота поднялась выше 1600 долларов за унцию и достигла максимума с начала 2013 года. Уже спустя пять дней котировки обновили зафиксированный максимум и пробили отметку в 1650 долларов. На первой неделе марта золото прибавило в цене более чем 5 процентов. В ходе торгов на нью-йоркской бирже Comex 6 марта цена апрельского фьючерса на золото достигала уже 1687 долларов за унцию.

Во второй половине марта цена на металл резко пошла вниз — котировки упали на 4,8 процента, продемонстрировав самое большое снижение с 2016 года. Однако это совершенно не говорит о том, что интерес инвесторов к этому активу ослаб. Как правило, золото не дорожает постоянно на протяжении всего кризиса. Оно ведет себя по-разному на отдельных его стадиях, отражая уровень страха за будущее, говорит международный финансовый консультант Исаак Беккер.

Сейчас мы проживаем весьма уникальную историю, не похожую ни на один другой опыт, пережитый экономикой США за последние 100 лет

Материалы по теме

Тем не менее следует помнить, что золото в основном подходит для консервативных долгосрочных инвесторов. Кроме того, оно будет полезно тем, кто хочет за его счет снизить общий уровень риска инвестиционного портфеля. Само по себе золото не приносит доходов, не платит проценты и дивиденды. Заработать на нем можно только в том случае, если спрос стимулирует цену к росту, который, увы, не бесконечен. За весь 2008 год в условиях, когда мировой фондовый рынок очень сильно лихорадило, цена золота выросла лишь на 6 процентов. Поэтому многие инвесторы, которые вложили значительные средства в золото на его пике, ждут много лет, чтобы достичь точки безубыточности или получить какую-то прибыль.

Стоимость золота на торгах 19 февраля 2020 года поднялась выше уровня 1600 долларов за тройскую унцию, сообщило по итогам дня агентство ТАСС. Это является максимумом с начала 2013 года и, по информации агентства, обусловлено опасениями инвесторов по поводу последствий распространения коронавируса для мировой экономики. Дорожает не только золото, в цене так же, например, палладий и серебро.

В среду апрельские фьючерсы на золото на нью-йоркской бирже Comex дорожали на 0,4% — до 1610,5 доллара за тройскую унцию. Таким образом, передает ТАСС, котировки повышаются пятые торги подряд. Максимально цена поднималась до 1614,4 доллара за тройскую унцию (+0,67%). Мартовские контракты на серебро подорожали на 0,6% — до 18,26 доллара за унцию. В свою очередь, цена палладия на спотовом рынке впервые в истории превысила 2,9 тыс. долларов за унцию.

Рост цен на драгметаллы – явный признак надвигающейся мировой рецессии, для которой коронавирус в Китае становится спусковым крючком, полагает руководитель аналитического департамента AMarkets Артем Деев. В периоды экономической и политической нестабильности инвесторы всегда выходят из ценных бумаг и вкладываются в наличность и драгметаллы. Чем дольше длится карантин в КНР (под карантином находится несколько провинций и около 700 млн. жителей страны, то есть почти половина населения), тем больше становится опасений, что экономический спад в Китае стимулирует рецессию по всему миру.

Что, собственно, уже происходит, указывает эксперт: автомобильная промышленность демонстрирует рекордные уровни падения и в Азии, и в Европе, и в США. То же самое касается грузовых и пассажирских перевозок, производства сырья, товаров и сельхозпродукции. По прогнозам, еще две недели карантина приведут к необратимым последствиям: производственные цепочки в мире будут нарушены, во многих отраслях может начаться дефицит сырья и различных производных. Также продолжение карантина в КНР на 2-4 недели грозит обвалом фондового рынка и банковской системы Китая.

Драгоценные металлы растут на опасениях глобального экономического кризиса, и наверняка возможен резкий рост котировок, как только Китай опубликует данные по промпроизводству в январе-феврале (статистика должна выйти в начале марта). Золото может превысить планку 2000 долларов за тройскую унцию в течение года, ожидает Артем Деев. Серебро может подорожать на 5-10% (до уровня выше 20 долларов за унцию), платина подорожает на 2,5-3% (ее стоимость вырастет свыше 1 000 долларов). Используемый в автомобильной промышленности палладий, несмотря на рекордное снижение объемов производства автомобилей во всем мире, может подорожать на 25-40% в годовом выражении (до уровня в 3 тыс. долларов за тройскую унцию) – этому будет способствовать ожидаемый 20-ти процентный дефицит металла.

Может вызвать удивление то, отмечает, в свою очередь, шеф-аналитик TeleTrade Пётр Пушкарёв, что фьючерсы на золото повторили и даже слегка превзошли пик, показанный на рынках в ночь на 8 января, когда Иран произвел ракетную атаку на пустующие американские военные базы в ответ на убийство генерала Сулеймани. Правда, в ту ночь цены продержались на уровнях выше 1600 долларов за унцию всего лишь часа полтора, а уже к полудню 8 января показали 1580, и на другой день откатились до 1540 долларов. Но тогда имелась прямая угроза вовлечения США в открытый полномасштабный боевой конфликт на Ближнем Востоке, а сейчас геополитическая обстановка выглядит намного спокойней, а значит и оснований для таких высоких цен на золото как на защитный актив в данный момент намного меньше.

Вряд ли инвесторы оценивают и как настолько уж критичное возможное воздействие коронавируса на экономику и на ожидаемую прибыль крупных международных компаний, полагает аналитик. Иначе едва ли бы многие акции и биржевые индексы Америки и Европы смогли в эти дни в очередной раз освежить исторические максимумы всех времен, но именно так и обстоят дела.

По всей видимости, говорит Пётр Пушкарёв, секрет второй волны резкого подорожания золота с начала года кроется все-таки в том, что многие инвестиционные фонды прибегают к тактике параллельных закупок в свой портфель как растущих в цене акций и других высокорисковых фондовых инструментов, так и фактически одновременно спот-контрактов и фьючерсных контрактов на золото. И золото в их портфелях выступает в качестве ключевого инструмента хеджирования от возможных рисков более сильной нисходящей коррекции на слишком перегретом, высоко забравшемся фондовом рынке. Биржевую прибыль от периодической продажи части акций они время от времени размещают не только в чистый кэш, но и в золото, которое тоже можно назвать в этих условиях в значительной мере рисковым активом.

Но фонды и банки идут, тем не менее, на этот риск, так как прибыль на фондовом рынке очень велика, а кэш это, по сути, долларовые или европейские облигации. Но по главным наиболее надежным европейским госбумагам проценты отрицательные, да и курс евро снижается, а по казначейским бумагам США долларовый процент пусть не отрицательный, но очень низкий, сам же доллар по прогнозам и МВФ, и самих фондов тоже находится вблизи своих многолетних пиковых цен и скоро может начать дешеветь по отношению к другим резервным валютам.

Покупка определенных умеренных объемов золота и является выходом из этого своеобразного тупика, полагает Пётр Пушкарёв. И, в отличие от практически не приносящих дохода облигаций, золото при всех рисках вполне способно принести хороший, не ограниченный заранее конкретной суммой доход. Так что в золоте скорее ищут альтернативы, но если его котировки поднимаются выше 1600 долларов за унцию или, тем более, если они смогут под влиянием случайных обстоятельств подняться на пару процентов выше, то взявшие за основу подобную альтернативную тактику фонды и банки вполне могут посчитать свою сверхзадачу выполненной и могут начать фиксировать прибыль.

Таким образом, уверен эксперт, инвестировать в золото интересно, но выбирать для этого спокойнее, конечно же, не те моменты, когда цены на него находятся на локальных рыночных пиках, а когда они проседают вниз хотя бы в пределах пяти-семи процентов. В то же время с палладием, платиной или серебром ситуация вообще совершенно иная, и движения цен в этих драгметаллах гораздо плотнее связаны с колебаниями спроса на их прямые поставки для нужд промышленного производства. Их редко используют в инвестиционных целях, так как есть понимание, что цены на ту же платину или серебро могут даже наоборот прилично опускаться, если темпы промышленного роста в Азии понизятся.

Таким образом, заключает Пётр Пушкарёв, долгосрочная тенденция к подорожанию золота налицо, и у нее достаточно причин, как есть и разовые поводы для резких движений. Но достаточно заметны и риски возврата цен на золото к уровням вокруг отметки 1500 долларов за унцию, где они пребывали ещё буквально перед самым Новым годом. Ведь сползание мировой экономики в рецессию, всего лишь под влиянием временных последствий эпидемии коронавируса, выглядит пока что не самым вероятным сценарием, считает он.

Последние новости о распространении коронавируса в Китае и в мире на сегодня

Последние новости о курсе доллара и прогнозы экспертов здесь

Золото на пороге исторических максимумов

Высокие цены спровоцируют активность M&A

Геологоразведочные тренды - бюджеты 2019 года

Родий - взлетевшая тёмная лошадка 2019 года

Более двух месяцев уже прошло с тех пор, как в Китае был обнаружен новый коронавирус 2019 года (COVID-19), и постоянный вопрос, пока не найдена вакцине против него, все время мучает инвесторов: Как золото должно реагировать на такую эпидемию? Эксперты World Gold Council (WGC) решили поискать ответ на этот вопрос.

Эпидемия аналогичного заболевания — атипичной пневмонии 2003 года (SARS) началась в конце 2002 года на юге Китая, но развивалась в основном в период с конца марта до начала июля 2003 года. И, несмотря на то, что COVID-19 развивается иначе, атипичная пневмония является наиболее подходящим примером для сравнения, чтобы понять, как COVID-19 может повлиять на рынок золота.

Конечно, надо делать поправку на то, что и китайская экономика, и рынок золота были в 2003 году намного меньше, и выглядели тогда совсем иначе.

Китайский ювелирный спрос

Спрос на ювелирные изделия в Китае довольно сезонный: первый и четвертый кварталы традиционно высокие, в то время как второй квартал в целом слабый. Однако, даже после корректировки на сезонность, во время эпидемии 2003 года потребление ювелирных изделий населением Китая сократилось больше, чем ожидалось — примерно на 10-15%. В основном этот эффект был временным, поскольку спрос на золото довольно быстро восстановился и ко второй половине года вернулся к средним сезонным показателям.

Цена

Анализ WGC показывает, что динамика спроса в Китае во время атипичной пневмонии была довольно очевидной, и предсказуемой. Однако на цене эпидемия совершенно не отразилась. Цена на золото выросла примерно на 3% во втором квартале 2003 года с максимальным значением за квартал в 16%. Но оценить долю SARS (если она была) в этой динамике цены золота непросто, поскольку эпидемия 2003 года совпала с началом вторжения США в Ирак и периодом, в течение которого доллар США в целом сильно ослабел.

Эволюция Китая после SARS

Параллель с атипичной пневмонией может дать нам некоторые ориентиры, но в Китае и на китайском рынке золота после 2003 года произошли значительные перемены:

- Китайская экономика в 2003 году оценивалась в 1,7 трлн долларов по сравнению с предварительной оценкой в 14,3 трлн долларов в 2019 году.

- Китай стал более важной частью мировой экономики, обеспечивая сегодня около 15% мирового ВВП по сравнению с 3% в 2003 году. Кроме того, структура китайского ВВП заметно изменилась: став более потребительской, чем ведомой инвестициями.

- За это время преобразился и китайский рынок золота — в 2003 году потребительский спрос составлял 8% от мирового, а сегодня — 30%. В Китае практически отсутствовали инвестиции до учреждения Шанхайской биржи золота в 2002 году и легализации частных инвестиций в золото в 2004 году.

- Китай стал крупнейшим рынком золота.

Благодаря этим всем изменениям в размерах и структуре экономики станы сегодняшнее возможное воздействие COVID-19 на мировой рынок золота может быть белее болезненным.

Например, тот факт, что ВВП Китая стал более потребительским, означает, что он (ВВП) может пострадать больше, чем в 2003 году, учитывая снижение экономической активности, что уже наблюдалось в этом году. В то же время замедление темпов экономического развития в Китае повлияет на мировую экономику и усилит неопределенность инвесторов, что привлечет качественные вложения в золото как в Китае, так и за рубежом. Этот эффект отчасти уже наблюдается — увеличились объемы торгов на Шанхайской бирже золота после китайского Нового года, а также из-за продолжающегося притока в обеспеченные золотом ETF в течение этого же периода.

Однако, с другой стороны, эффект от падения потребительского спроса на золото в Китае может оказать более сильное, чем в 2003 году влияние на цену.

Вывод

Эпидемия коронавируса быстро развивается. Однако, уже есть признаки того, что её распространение начинает замедляться. Какими будут последствия еще предстоит определить, но, по мнению экспертов WGC, почти наверняка потребление золота в Китае снизится. Спрос в первом квартале может упасть как минимум на 10-15%, — это если ориентироваться на исторические данные. Дальнейшая динамика в спросе будет зависеть от продолжительности эпидемии и ее влияния на экономику.

Влияние на цену золота менее очевидно:

● Если COVID-19 в ближайшее время возьмут под контроль, и его глобальное воздействие будет локализовано, то результат будет ограничен снижением спроса на золото только в Китае и временным увеличением цены.

● Если эпидемия распространится дальше и продолжит давить на инвесторов, притоки в мировые биржевые индексные фонды (ETF) и продукты (ETP), на фоне опасений замедления развития глобальной экономики, могут привести к более устойчивому (положительному) влиянию на цену золота.

Вестник Золотопромышленника

Запад встревожен: Китай скупает стратегические компании США и Европы

План Пекина по захвату мировой экономики в действии: спецслужбы Запада предупреждают о глобальных последствиях.

Трамп намерен ударить по саудовскому экспорту углеводородов.

Атака на сланец: Саудиты отправили в США флотилию танкеров

Обвинить Россию в уничтожении американской сланцевой индустрии уже невозможно: Эр-Рияд открыто подталкивает производителей США к банкротству.

Подсчитано число находящихся на заработках в РФ украинцев

Работающие в РФ мигранты вскоре могут остаться без средств на существование.

Экономист Михаил Хазин выразил мнение, что мир, правила в котором диктовал нефтедоллар, полностью изжил себя.

Роджерс объяснил, чем РФ грозит дешевая нефть: русские будут благодарны США

Большинство производителей нефти ждут серьезные проблемы, однако Россия пойдет по иному пути. Такое мнение высказал американский финансист Джим Роджерс.

Малообъемный мотор P4: в России создают новый перспективный двигатель

Разрабатывающий автомобили Aurus российский институт ФГУП НАМИ создает рядный четырехцилиндровый двигатель, основой для которого служит используемый мотор V8.

Британия массово вывозит золото из России

Пока весь мир копит, правительство РФ необоснованно распродает редкоземельные драгоценные металлы.

Девальвация-2020: Обвал доллара неизбежен, но рубль до него вряд ли доживет

Обесценивание американской валюты может спасти российскую экономику, если не будет слишком поздно.

Лукашенко об экономике России: Они уже понимают, куда вскочили

Президент Белоруссии Александр Лукашенко уверен, что в течение месяца мировая экономика вернется к нормальной работе, несмотря на пандемию коронавируса.

Die Welt: Почему Путин нерешителен в борьбе с эпидемией

Почему президент России медлит с решительными экономическими мерами в борьбе с эпидемией? Ведь все средства у страны есть.

Десятки саудовских нефтетанкеров не могут попасть в США

Саудовская Аравия направила в США целый флот из танкеров с нефтью, но они застряли в море из-за резкого падения спроса на нефть, вызванного пандемией COVID-19. Об этом информирует американское агентство Bloomberg.

Американские СМИ: сланцевики оказались на пути к банкротству

На рынке Соединённых Штатов произошёл сильный обвал.

Россия 2020. Ганнибал у ворот, или Враг внутри нас

Sohu оценило сельскохозяйственные маневры России: США потеряют миллиарды

Российская сельскохозяйственная продукция может стать причиной больших проблем для фермерских хозяйств США. К таким выводам пришли аналитики из Китая.

Для представителей и без того переживающей далеко не лучшие дни американской нефтедобывающей отрасли имеется и другая, куда более тревожная опасность.

S&P Global рассказало, чем для России обернется экспорт золота на Запад

Россия превращается в одного из крупнейших в мире экспортеров золота. К таким выводам пришли эксперты из США.

Немецкие СМИ: Путин подставил Россию под тройной удар

Российский президент Владимир Путин недооценил как саудитов, так и коронавирус. К такому выводу пришло немецкое издание Die Welt.

Космодрому Восточный нашли новое применение

Бизнес Ахметова может стать причиной ссоры Украины с Белоруссией

За последние месяцы 2019 года Киев закупил белорусской электроэнергии на 43,1 миллиона долларов, за январь-февраль 2020 года - на 7,5 миллионов долларов. Теперь поставки прекращаются.

Эксперты Focus рассказали, чем для США обернется печать новых долларов

Надежность официальных валют, прежде всего американского доллара, в последние дни подвергается все большим сомнениям. К таким выводам пришли эксперты из Германии.

Правительство разрешило вывозить из России все добываемое золото

Обвал рынка углеводородов, от которого зависит две трети экспортных доходов российской экономики, заставляет власти искать новые источники валютной выручки вместо упавших в цене нефти и газа.

США идут по пути России

Трамп уходит из Европы, с Ближнего Востока, это ясно всем. США начали делать то, что Россия сделала в 1991 году — избавляться от нахлебников.

Глазьев озвучил финансовый приговор: США держат прямой путь к гиперинфляции

Нефть с доплатой не бывает: спекулянты озолотились, журналисты - тоже рады

Александр Роджерс: Почему американская нефть ушла в минус

Попробуем разобраться, почему цена на американскую сланцевую нефть марки WTI вчера ушла в отрицательные значения - и чем это грозит нам и США. Дисклеймер: нам - ничем.

Адаптация РД-180: Россия сохранит уникальный двигатель в случае отказа США

Российские специалисты приступили к активной фазе работ по модернизации ракетного двигателя РД-180. Уникальный агрегат будет сохранен даже в том случае, если от его приобретения действительно откажутся Соединенные Штаты.

Испытания самолета МС-21 возобновили после приостановки из-за пандемии

Как отмечается, самолет проходит программу сертификационных испытаний по российским и европейским нормам.

Верные выводы из урока 1998 года: Россия готова к новому шторму

Неприятный сценарий для США: девальвация доллара сыграет на руку РФ

Экономист Василий Колташов убежден в том, что на протяжении всего 2020 года американский доллар будет ослабевать, что в перспективе благоприятно отразится на бюджете РФ.

Крах промышленности и транзита: Латвия так ни чему и не научилась за 30 лет

Латвийский публицист Бен Латковскис убежден, что политические группировки в Латвии разрушают экономику страны из-за идеологических целей.

Механизм демпфера: на рынке бензина сложилась уникальная ценовая ситуация

Уникальная ценовая ситуация на российском рынке привела к снижению оптовой стоимости бензина на 11%, что дает определенную надежду на падение и розничной стоимости топлива. К такому выводу пришел эксперт Центра отраслевой экономики Андрей Гордеев.

Читайте также: