Овгз коронавируса рынки гривне облигаций курс доллара

Эффекта добавили заявления политиков и комментарии ВОЗ. Коронавирус спровоцировал худший обвал на американских биржах с 2011 года. Транснациональные компании начали заявлять о серьезном падении выручки.

Нестабильная ситуация на мировых финансовых рынках уже отразилась на Украине. В частности, существенно снизился спрос иностранных инвесторов на государственные долговые ценные бумаги (ОВГЗ).

Как свидетельствуют данные отчета Минфина, последние аукционы по размещению ОВГЗ показали, что нестабильность на глобальном рынке дает о себе знать: происходит сокращение спроса нерезидентов на длинные бумаги. В Минфине отмечают, что, несмотря на падение спроса на гособлигации, сумели сохранить достаточно низкий уровень их доходности — меньше или около 10% годовых.

Этот уровень ниже учетной ставки НБУ (11% годовых).

Такие активы дешевеют всегда при возникновении опасений о ситуации в мировой экономике. Всё это может вызвать не самые приятные последствия для Украины.

На валютном рынке гривна ожидаемо ускорила снижение. В обменных пунктах 3 марта курс доллара в продаже по сравнению с предыдущим рабочим днем вырос на 20 копеек до 24,95 гривен (65,69 руб.) за доллар, курс евро вырос на 43 копейки до 27,80 гривен (73,19 руб.) за евро.

Параллелепипед Маркаровой

В 2019 году повышенный спрос на ОВГЗ обусловил приток иностранной валюты в экономику Украины, что спровоцировало существенное укрепление гривны.

По данным НБУ, объем рынка вторичных ОВГЗ, номинированных в гривне, в 2019 году вырос более чем на 70% — с 72 млрд ($2,88 млрд) до 123 млрд грн ($4,93 млрд). Доля ОВГЗ, по данным Минфина, в портфеле нерезидентов впервые превысила 15% от общего объема выпущенных бумаг.

На 1 февраля 2020 года объем гособлигаций в собственности нерезидентов составил 124,9 млрд грн ($5 млрд).

Недавно министр финансов Украины Оксана Маркарова заявила, что ОВГЗ нельзя сравнивать с финансовой пирамидой.

Министр напомнила, что в истории Украины были моменты, когда долг становился всё короче и достигал стоимости 30% годовых. В 2008-2009 годах все говорили, что на рынке строят пирамиду, потому перекредитовывались на месяц.

По словам Маркаровой, сегодня ситуация противоположная: сроки продлеваются и максимально снижаются ставки.

Три шока для Украины

Экономист Алексей Кущ назвал три шока, которые могут оказать воздействие на Украину в данной ситуации.

«Это шок оттока капитала, шок сырьевых рынков и шок трудовой миграции. И действия каждого из них будут различны и по скорости течения, и по степени влияния, и по разрушительным последствиям.

Например, действие шока внешних рынков будет разворачиваться с определенным временным лагом. Потому что мы сейчас продаем продукцию, фактически зафрактованную несколько месяцев назад. То есть, цены, которые начнут падать на сырьевых рынках, могут отразиться на украинских внешнеэкономических контрактах через два-три месяца.

Пик сырьевого шока, если таковой возникнет, я прогнозирую к концу лета.

Что касается шока от оттока капитала, то, по словам экономиста, его воздействие будет молниеносным.

Сейчас на мировых рынках идёт масштабная переоценка ликвидности, а в ближайшее время начнется и переформатирование самих рынков — куда эта переоцененная ликвидность будет перетекать.

Чем дальше, тем сложнее

Но, кроме жесткого замедления притока инвесторов, отмечает Алексей Кущ, есть еще и другой вариант развития событий — еще более негативный.

«Гривна обесценилась в три раза, инфляция за несколько лет достигла почти 100%, и так далее. Но тогда это был просто эмиссионный механизм, который просто разнес монетарную систему, поскольку в нее влили за короткое время примерно 300 млрд гривен.

И если в 2014-2015 гг. эпицентр кризиса был в ядре коммерческих банков, то сейчас он будет находиться в ядре государственных банков. Ведь государственные банки сейчас контролируют 60% активов и более 300 млрд гривен депозитов населения находится в государственных банках.

После объявления ВОЗ пандемии коронавируса рынки по всему миру ушли в пике. Инвесторы задумались, не ждет ли мировую экономику новая глобальная рецессия . Самые разные секторы столкнулись с серьезными проблемами из-за ограничений в сферах логистики и торговли.

При этом сохраняется неопределенность в отношении дальнейшего развития ситуации с COVID-19. Она является одной из главных движущих сил на фондовых рынках, становящихся все более волатильными. Движение котировок фактически зависит от развития ситуации с пандемией.

Различные сценарии того, как будет развиваться ситуация с коронавирусом и как она скажется на рынках, изложили уже несколько консалтинговых агентств и инвестиционных банков — в частности, в марте это сделали McKinsey, Morgan Stanley и UBS. Мы собрали главное из их прогнозов.

Оптимистичные сценарии: скорое восстановление экономики

McKinsey: меры по сдерживанию распространения вируса действуют в США, большей части Европы и других странах столь же эффективно, как и в Китае. Карантин, перевод сотрудников на удаленную работу, отказ от путешествий и изоляция пожилых людей замедляют распространение COVID-19 и удерживают систему здравоохранения на плаву. При таком сценарии экономический спад в США и Европе достигнет дна уже в конце марта, Китай сможет отыграть падение к концу апреля.

Morgan Stanley: миру удается сдержать пандемию. После снижения по итогам первого квартала индекс S&P 500 еще в этом году может вернуться к отметке 3250 пунктов. Производственная активность в Китае стабилизируется к концу марта. Рост мировой экономики в первом квартале падает до 2,5%, но со второго квартала начинает восстанавливаться.

UBS: если распространение коронавируса удастся стабилизировать в ближайшие недели, то вместе с монетарными и финансовыми стимулами это может привести мировые котировки к максимумам за год.

Промежуточные сценарии: неопределенность и риск рецессии

McKinsey: вспышка коронавируса окажет сильнейшую нагрузку на системы здравоохранения в США, Европе и других странах, однако замедлится с наступлением тепла. Властям придется идти на все более агрессивные шаги, что вызовет замедление экономического роста, которое продолжится в течение всего второго квартала.

Некоторые отрасли, такие как авиаперевозки и гостиничный бизнес, сильно пострадают. Мировая экономика избежит рецессии и восстановится во второй половине года. Однако глобальный экономической рост сократится вдвое и составит 1–1,5%. Экономика США вырастет меньше чем на 1% за год, а рост ВВП Китая составит менее 4%.

Morgan Stanley: их промежуточный сценарий предусматривает достижение пика заболеваемости к концу мая. Это повлечет замедление экономического роста США во втором квартале и восстановление во второй половине года. Рост мировой экономики в первой половине 2020-го составит 2,3%, но ускорится во второй половине года.

UBS: если число зараженных существенно вырастет, то банк прогнозирует более 100 млн случаев инфицирования по всему миру и 1 млн в США. В середине года ситуацию удастся взять под контроль, однако США, Европа и Япония впадут в рецессию, после чего их экономики возвращаются к быстрому росту в четвертом квартале.

Мировая экономика будет ускоренно восстанавливаться до тех пор, пока Китай не пострадает от рецидива коронавируса. Рынки могут упасть на 25% от своих максимумов, прежде чем отыграть снижение — по итогам года их падение составит 3%.

Тревожные сценарии: продолжение пандемии даже летом и глобальная рецессия

McKinsey: коронавирус оказывается невосприимчивым к жаркой погоде и пандемия затягивается, что выливается в глобальную рецессию. Распространение COVID-19 продолжается и в третьем квартале. В этом случае мировую экономику ожидает серьезный шок, который может продлиться почти год. Системы здравоохранения могут быть перегружены. В конечном счете это приводит к глобальной рецессии, а темпы роста экономики в 2020 году будут минимальны — от 0,5% до 1%.

Morgan Stanley: вирус продолжает распространяться и затрагивает все крупные мировые экономики, что приводит к убыткам компаний и росту кредитных рисков. Рост ВВП США в первом полугодии 2020-го будет близок к 0%. Индекс S&P 500 может закончить год на отметке 2750, однако в периоды максимальной паники может падать ниже.

UBS: затянувшаяся пандемия приводит к тому, что коронавирусом заразится около 1 млрд человек. Тем не менее ожидания появления вакцины в 2021 году и появление эффективных методов лечения предотвратят всеобщую панику. При таком сценарии UBS прогнозирует снижение Dow Jones, S&P 500 и NASDAQ примерно на треть от своих пиковых значений.

Что прогнозируют российские эксперты?

«Оптимистические прогнозы касательно коронавируса уже не реализовались, поэтому мы сейчас придерживаемся умеренно-пессимистичного, согласно которому мировая экономика начнет выходить из комы уже в мае-июне. Откроются границы, начнет восстанавливаться производство, медленно, но верно начнет дорожать нефть.

В этой ситуации мировой фондовый рынок отыграет до конца 2020 года основные потери, а инвесторы смогут неплохо заработать на этом. В такой ситуации полностью восстановится все, кроме цены на нефть — которая вряд ли в ближайшие годы поднимется до предыдущих уровней, заявил создатель клуба венчурных инвесторов ITLEADERS и консалтинговой компании KLOPENKO GROUP Егор Клопенко.

Руководитель аналитического департамента AMarkets Артем Деев высказался пессимистично: «Очевидно, что борьба с распространением коронавируса затянется на несколько месяцев, за это время экономикам разных стран и глобальной экономике будет нанесен очень серьезный урон. Сейчас мы все на пороге глобального экономического и финансового кризиса.

Документ, удостоверяющий имущественное право, который может покупаться и продаваться. Наиболее распространенные ценные бумаги акции, облигации и депозитарные расписки. Акция — удостоверяет долю участия в имуществе компании, включая долю в нераспределенной прибыли. Акции бывают обыкновенными и привилегированными. Обыкновенная акция наделяет владельца правом голоса на собрании акционеров компании, причем количество голосов пропорционально количеству акций. Привилегированная акция наделяет преимущественным правом на распределение прибыли, но не наделяет правом голоса на собрании акционеров. Облигация удостоверяет право на часть долга эмитента, который возник путем размещения этих облигаций. Часто акции и облигации торгуются на специальных торговых площадках — биржах (обращаются на биржах) и являются предметом инвестиций портфельных инвесторов. От латинского Recessus – отступление. Совокупность негативных явлений в экономике. Главный показатель рецессии – снижение валового продукта страны

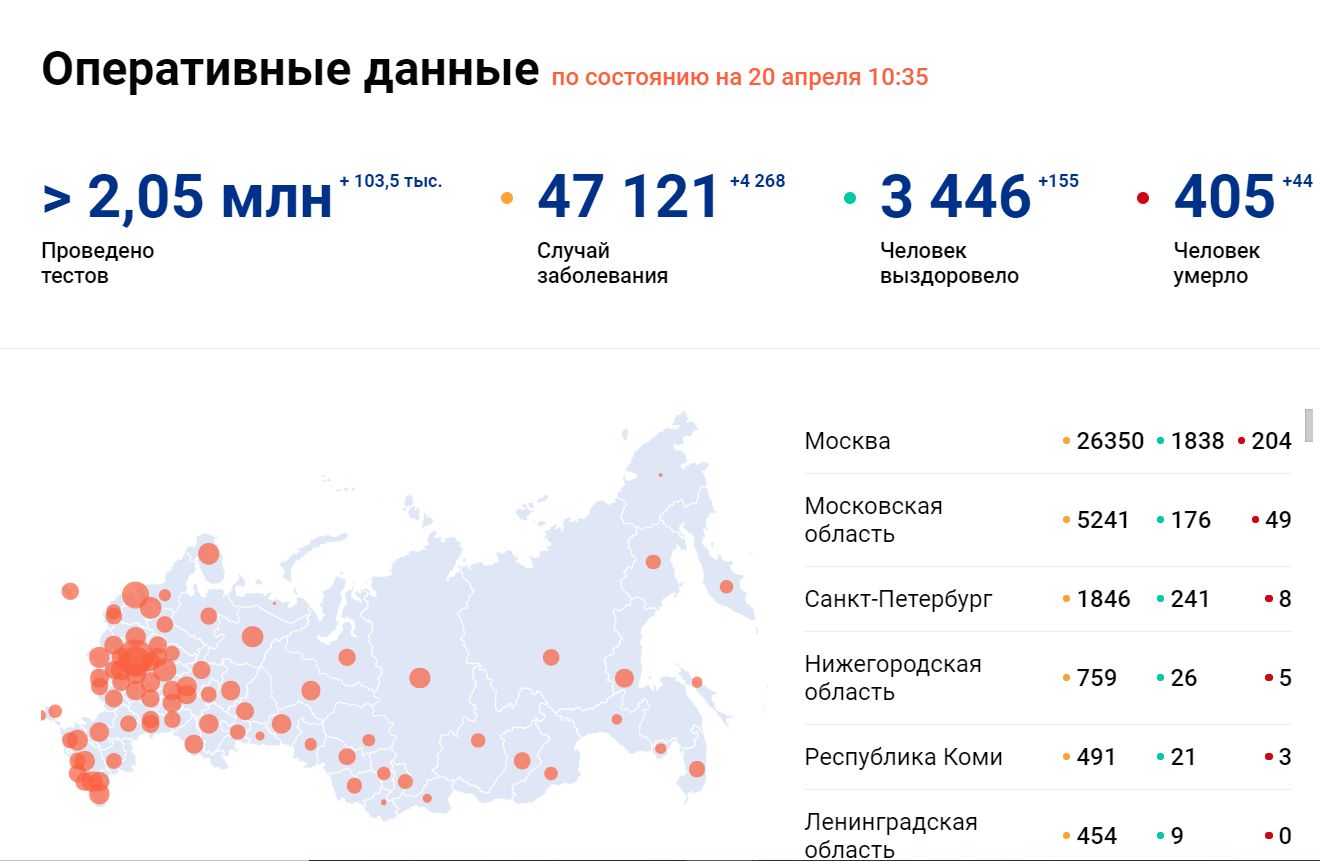

В России впервые с 11 апреля сократился суточный прирост числа новых случаев заболевания коронавирусом: 4 268 против 6 060 днем ранее. По данным оперативного штаба, всего в стране подтвержден 47 121 случай инфицирования Covid-19, по этому показателю Россия занимает десятое место в мире.

Больше всего новых случаев зафиксировано в Москве (+2026), Подмосковье (+578) и Нижегородской области (+113). За сутки от осложнений, вызванных коронавирусом, в России умерло 44 человека (всего 405), выздоровело 155 пациентов (всего 3 446).

Между тем, глава Минздрава России Михаил Мурашко назвал эффективными меры изоляции, которые действуют в Москве, поскольку они позволяют сгладить интенсивность распространения коронавируса. "И в городе Москве мы видим в том числе, что интенсивность распространения процесса идет очень гладко и, что очень важно, еще и поступление тяжелых больных. Этот рост приостановлен", - сказал он в эфире телеканала "Россия 24".

Президент Владимир Путин, в свою очередь, заявил, что распространение эпидемии новой коронавирусной инфекции продолжается, хотя за счет профилактических мер ее удалось сдержать. При этом он отметил, что рост наблюдается "не только в Москве, которая первая столкнулась с угрозой, но и в других регионах".

По словам пресс-секретаря президента России Дмитрия Пескова, решение о дальнейших мерах по борьбе с коронавирусной инфекцией будет принято на следующей неделе. Он отметил, что количество случаев заболевания в стране растет, но призвал дождаться будущей недели. "Мы все-таки сидим уже все три недели дома. Соответственно, на следующей неделе тоже есть надежда, что какие-то первые признаки выхода на плато увидим", - заявил Песков в эфире телеканала "Россия 1".

В мире число инфицированных Covid-19 приближается к 2,5 млн: по актуальным данным американского университета Джонса Хопкинса, этот показатель составляет 2 415 370 человек. На первом месте по числу заболевших остаются США (759 786 человек), на второе место переместилась Испания (200 210), на третьем месте Италия (178 972), на четвертом - Франция (154 098), на пятом - Германия (145 743). Материковый Китай, где подтверждено 83 817 случаев инфицирования Covid-19, опустился уже на восьмое место.

Всего коронавирус зафиксирован почти в 200 странах и районах. Число скончавшихся от связанных с Covid-19 заболеваний достигло 165 903 человек.

Тем не менее, с понедельника многие европейские страны продолжат смягчать ограничительные меры. Так, в Германии смогут открыться коммерческие предприятия площадью не более 800 кв.м, а также автосалоны, велосипедные, книжные магазины. Во Франции вновь разрешат посещать дома для престарелых, но с запретом на физический контакт. В Норвегии откроются детские сады и некоторые специализированные клиники, а через неделю власти страны планируют открыть университеты, парикмахерские, салоны красоты. В Польше, несмотря на резкий рост числа инфицированных (+545 за воскресенье), жителям разрешено выезжать в лес, посещать парки. Кроме того, большее число покупателей смогут находиться в магазинах.

В Чехии начинают работать открытые рынки, будет разрешено путешествовать за границу по делам и для посещения родственников, однако после возвращения их ждет двухнедельный карантин. Вместе с тем, президент Чехии Милош Земан в интервью одной из местных радиостанций заявил, что запрет на выезд граждан за рубеж необходимо продлить на год, чтобы не допустить новой вспышки коронавируса. Он посоветовал гражданам в период летнийх отпусков "наслаждаться красотой чешских пейзажей".

В фокусе внимания рынков на этой неделе будут действия центробанков в отношении базовых ставок. Так, Народный Банк Китая в понедельник снизил годовую базовую процентную ставку с 4,05% до 3,85%, что совпало с ожиданиями аналитиков. Кроме того, стало известно, что прибыль промышленных предприятий КНР в 1 квартале 2020 года снизилась на 58,8% по сравнению с аналогичным периодом прошлого года.

В пятницу совет директоров Банка России проведет заседание, на котором рассмотрит вопрос снижения ставки.

"Рынок в ближайшие недели будет слабопредсказуемым. Дональд Трамп планирует в мае ослабить карантинные меры в США, чтобы возобновить экономическую деятельность. Трамп выступает за постепенное возвращение к нормальной жизни в тех регионах, где коронавирус не получил сильного распространения. Чем это кончится - новой волной эпидемии или чем-то позитивным? Результаты очередного этапа тестирования препарата для лечения COVID-19 "Ремдисивир" будут опубликованы в последних числах апреля и пока неясно, какими они будут", - комментирует Андрей Верников, заместитель генерального директора по инвестиционному анализу ИК "Церих Кэпитал Менеджмент".

Противовирусный препарат Remdesivir тестирует американская биофармацевтическая компания Gilead Sciences. Клинические испытания проходили в Чикагском университете, который взял на лечение 125 пациентов, у большинства из них был тяжелый острый респираторный синдром. Многие пациенты пошли на поправку менее чем через неделю и были выписаны из больницы. Однако полная картина безопасности и эффективности препарата, как средства от коронавируса, пока не подтверждена.

Еще одной значимой темой для рынка остается тема дивидендных выплат: инвесторы ждут новостей от компаний о том, будут ли сохранены дивиденды, и если да, то в каком объеме. "К слову, предстоящий сезон годовых дивидендных выплат способен преподнести немало сюрпризов, по большей части неприятных. Вполне логично, что в условиях глобального экономического спада многие предприятия сократят дивиденды или даже приостановят их выплату. Вместе с тем, Госдума РФ приняла закон, позволяющий компаниям отказаться от введенного моратория на банкротство, что позволит им выплачивать дивиденды. Кроме того, Минфин РФ вновь настаивает на законодательном закреплении нормы о направлении на дивиденды компаниями с государственным участием и их дочерними предприятиями не менее 50% от прибыли по МСФО", - отмечает старший риск-менеджер "Алго Капитал" Виталий Манжос.

Сегодня Polymetal сообщил о том, что продолжает придерживаться своей дивидендной политики и не планирует менять решение по объявленным ранее итоговым дивидендам за 2019 год в размере $0,42 на акцию.

Чуть позже "Татнефть" сообщила о намерении выплатить дивиденды только по привилегированным акциям в размере 100% к номинальной стоимости акции (1 рубль), оставшуюся после выплаты чистую прибыль по итогам 2019 года учитывать, как нераспределенную. На этих новостях обыкновенные акции компании дешевеют на 3,7%.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

В России впервые с 11 апреля сократился суточный прирост числа новых случаев заболевания коронавирусом: 4 268 против 6 060 днем ранее. По данным оперативного штаба, всего в стране подтвержден 47 121 случай инфицирования Covid-19, по этому показателю Россия занимает десятое место в мире.

Больше всего новых случаев зафиксировано в Москве (+2026), Подмосковье (+578) и Нижегородской области (+113). За сутки от осложнений, вызванных коронавирусом, в России умерло 44 человека (всего 405), выздоровело 155 пациентов (всего 3 446).

Между тем, глава Минздрава России Михаил Мурашко назвал эффективными меры изоляции, которые действуют в Москве, поскольку они позволяют сгладить интенсивность распространения коронавируса. "И в городе Москве мы видим в том числе, что интенсивность распространения процесса идет очень гладко и, что очень важно, еще и поступление тяжелых больных. Этот рост приостановлен", - сказал он в эфире телеканала "Россия 24".

Президент Владимир Путин, в свою очередь, заявил, что распространение эпидемии новой коронавирусной инфекции продолжается, хотя за счет профилактических мер ее удалось сдержать. При этом он отметил, что рост наблюдается "не только в Москве, которая первая столкнулась с угрозой, но и в других регионах".

По словам пресс-секретаря президента России Дмитрия Пескова, решение о дальнейших мерах по борьбе с коронавирусной инфекцией будет принято на следующей неделе. Он отметил, что количество случаев заболевания в стране растет, но призвал дождаться будущей недели. "Мы все-таки сидим уже все три недели дома. Соответственно, на следующей неделе тоже есть надежда, что какие-то первые признаки выхода на плато увидим", - заявил Песков в эфире телеканала "Россия 1".

| КоронаКризис 2020: Хроника событий, мнения экспертов, уроки прошлых кризисов. Можно ли заработать на кризисе? |

В мире число инфицированных Covid-19 приближается к 2,5 млн: по актуальным данным американского университета Джонса Хопкинса, этот показатель составляет 2 415 370 человек. На первом месте по числу заболевших остаются США (759 786 человек), на второе место переместилась Испания (200 210), на третьем месте Италия (178 972), на четвертом - Франция (154 098), на пятом - Германия (145 743). Материковый Китай, где подтверждено 83 817 случаев инфицирования Covid-19, опустился уже на восьмое место.

Всего коронавирус зафиксирован почти в 200 странах и районах. Число скончавшихся от связанных с Covid-19 заболеваний достигло 165 903 человек.

Тем не менее, с понедельника многие европейские страны продолжат смягчать ограничительные меры. Так, в Германии смогут открыться коммерческие предприятия площадью не более 800 кв.м, а также автосалоны, велосипедные, книжные магазины. Во Франции вновь разрешат посещать дома для престарелых, но с запретом на физический контакт. В Норвегии откроются детские сады и некоторые специализированные клиники, а через неделю власти страны планируют открыть университеты, парикмахерские, салоны красоты. В Польше, несмотря на резкий рост числа инфицированных (+545 за воскресенье), жителям разрешено выезжать в лес, посещать парки. Кроме того, большее число покупателей смогут находиться в магазинах.

В Чехии начинают работать открытые рынки, будет разрешено путешествовать за границу по делам и для посещения родственников, однако после возвращения их ждет двухнедельный карантин. Вместе с тем, президент Чехии Милош Земан в интервью одной из местных радиостанций заявил, что запрет на выезд граждан за рубеж необходимо продлить на год, чтобы не допустить новой вспышки коронавируса. Он посоветовал гражданам в период летнийх отпусков "наслаждаться красотой чешских пейзажей".

В фокусе внимания рынков на этой неделе будут действия центробанков в отношении базовых ставок. Так, Народный Банк Китая в понедельник снизил годовую базовую процентную ставку с 4,05% до 3,85%, что совпало с ожиданиями аналитиков. Кроме того, стало известно, что прибыль промышленных предприятий КНР в 1 квартале 2020 года снизилась на 58,8% по сравнению с аналогичным периодом прошлого года.

В пятницу совет директоров Банка России проведет заседание, на котором рассмотрит вопрос снижения ставки.

"Рынок в ближайшие недели будет слабопредсказуемым. Дональд Трамп планирует в мае ослабить карантинные меры в США, чтобы возобновить экономическую деятельность. Трамп выступает за постепенное возвращение к нормальной жизни в тех регионах, где коронавирус не получил сильного распространения. Чем это кончится - новой волной эпидемии или чем-то позитивным? Результаты очередного этапа тестирования препарата для лечения COVID-19 "Ремдисивир" будут опубликованы в последних числах апреля и пока неясно, какими они будут", - комментирует Андрей Верников, заместитель генерального директора по инвестиционному анализу ИК "Церих Кэпитал Менеджмент".

Противовирусный препарат Remdesivir тестирует американская биофармацевтическая компания Gilead Sciences. Клинические испытания проходили в Чикагском университете, который взял на лечение 125 пациентов, у большинства из них был тяжелый острый респираторный синдром. Многие пациенты пошли на поправку менее чем через неделю и были выписаны из больницы. Однако полная картина безопасности и эффективности препарата, как средства от коронавируса, пока не подтверждена.

Еще одной значимой темой для рынка остается тема дивидендных выплат: инвесторы ждут новостей от компаний о том, будут ли сохранены дивиденды, и если да, то в каком объеме. "К слову, предстоящий сезон годовых дивидендных выплат способен преподнести немало сюрпризов, по большей части неприятных. Вполне логично, что в условиях глобального экономического спада многие предприятия сократят дивиденды или даже приостановят их выплату. Вместе с тем, Госдума РФ приняла закон, позволяющий компаниям отказаться от введенного моратория на банкротство, что позволит им выплачивать дивиденды. Кроме того, Минфин РФ вновь настаивает на законодательном закреплении нормы о направлении на дивиденды компаниями с государственным участием и их дочерними предприятиями не менее 50% от прибыли по МСФО", - отмечает старший риск-менеджер "Алго Капитал" Виталий Манжос.

Сегодня Polymetal сообщил о том, что продолжает придерживаться своей дивидендной политики и не планирует менять решение по объявленным ранее итоговым дивидендам за 2019 год в размере $0,42 на акцию. Ожидаются также новости от "Татнефти".

Малоизвестный финансовый механизм, созданный Всемирным банком, который влияет на распространение заразы

Тем не менее, в свете разрастающейся вспышки коронавируса, инвесторы, которые приобрели эти продукты, могут потерять миллионы, если мировые органы здравоохранения будут использовать этот ярлык в связи с ростом числа случаев коронавируса в глобальном масштабе.

Несмотря на эти предупреждения, помимо многого другого, в CDC ждали, чтобы объявить о своих опасениях, что вирус может распространиться по всей территории Соединенных Штатов. Их объявление во вторник взволновало рынки, ликвидировав 1,7 триллиона долларов биржевой стоимости всего за два дня. Предупреждение CDC, по сообщениям, вызвало гнев президента Трампа, который обвинил это ведомство в распространении ненужных страхов на финансовых рынках.

Отказ от обозначения этой вспышки пандемией является странным, поскольку она относится к эпидемидемии или активно распространяющейся болезни, которая поражает два или более регионов мира. Таким образом в настоящее время описывается географическое распространение нового чрезвычайно заразного коронавируса, который уже привел к возникновению значительных кластеров заболеваний вдали от Китая, а именно — в Италии и Иране. Страны, расположенные ближе к Китаю — такие, как Южная Корея, также недавно пережили взрыв новых случаев коронавирусного инфекцирования.

По сути, они продавались при условии, что те, кто инвестировал в эти облигации, потеряют свои деньги, если произойдет какая-либо из шести смертельных пандемий, включая коронавирус. Однако если пандемия не наступит до наступления срока погашения облигаций 15 июля 2020 года, инвесторы получат обратно то, что они первоначально заплатили за облигации, в дополнение к выплате процентов и премий по тем облигациям, которые они получают между датой покупки и датой погашения облигации.

В частности, ВОЗ определяет, соответствует ли та или иная пандемия критериям, при которых деньги инвесторов направляются в PEF, а не в их собственные карманы, что будет иметь место, если пандемия не будет объявлена между настоящим моментом и моментом погашения облигаций в наступающем июле.

Первая облигация привлекла 225 миллионов долларов США и имеет процентную ставку около 7%. Выплата по облигации приостанавливается в случае вспышки новых вирусов гриппа или короновирусов (SARS, MERS). Вторая, более рискованная облигация привлекла 95 миллионов долларов США с процентной ставкой более 11%. Эта облигация удерживает деньги инвесторов в случае вспышки филовируса, коронавируса, лихорадки Ласса, лихорадки Рифт-Вэлли и/или геморрагической лихорадки Крым-Конго. Всемирный банк также выпустил 105 млн долл. США в виде деривативов под своп, которые работают аналогичным образом".

Как запустить выплату

По мере распространения вспышки коронавируса среди тех, кто вкладывает средства в пандемические облигации растет беспокойство, что начнутся выплаты странам, затронутым коронавирусом, несмотря на явную задержку ВОЗ в объявлении вспышки пандемией. Хотя ВОЗ теоретически могла бы изменить критерии, которые могли бы привести к выплате и привести к значительным потерям держателями облигаций, в некоторых недавних отчетах утверждается, что держатели облигаций стремятся избавиться от облигаций до даты их погашения в июле.

Для второй и более рискованной категории пандемических облигаций эти облигации запускаются, когда рассматриваемое заболевание пересекает международную границу и вызывает более 20 смертей во второй стране. На момент публикации этой статьи в Иране было зарегистрировано не менее 50 смертей, что должно было привести к возникновению запуску этой второй категории пандемических облигаций на сумму 95 миллионов долларов США. Тем не менее, ВОЗ еще предстоит прокомментировать, как был выполнен этот критерий для облигаций второй категории.

С. Шим (Serena Shim (Arabic: سيرينا علي سحيم, Serena Ali Suhaim, — 19.10.2014) — американская журналистка, работавшая в качестве военного корреспондента на иранскую новостную службу Press TV. Погибла при подозрительных обстоятельствах в автокатастрофе при осаде г. Кобани.

Публикуется с разрешения издателя.

Перевод Сергея Духанова.

Фридом Финанс Украина

Аналитик Фридом Финанс Украина Денис Белый

Фридом Финанс Украина

Любые непростые времена, связанные с экономической турбулентностью, — это не только паника и риски, но и перспективы и возможности для инвесторов с правильно выбранной стратегией. Вместе с аналитиком Фридом Финанс Украина Денисом Белым мы собрали 4 простые рекомендации, которые помогут сохранить и даже увеличить капитал в это сложное время.

1. Какие сейчас существуют способы сохранения капитала для частных инвесторов?

Начну с того, что когда речь идет о сохранении капитала, объектом инвестирования выступают исключительно финансовые инструменты с фиксированной процентной ставкой. То есть, избирается такой инструмент, который будет обеспечивать инвестору определенный доход с минимальным риском потери начальной инвестиции.

Таким образом, для сохранения капитала следует сосредоточиться на таких инструментах как депозиты и облигации. Другие объекты инвестирования (недвижимость, акции, производные ценные бумаги) не удовлетворяют требования сохранения капитала, ведь не предусматривают погашение или выплаты первоначальной суммы инвестиции на заранее определенную дату.

Переходим непосредственно к рассмотрению финансовых инструментов, которые помогут сохранить капитал.

Депозиты. Известный каждому украинцу инструмент. Механизм достаточно прост — приходишь в любой банк, подписываешь договор, вносишь деньги на счет. Однако так ли все просто с этим инструментом?

1. возможность оформления депозитного договора оффлайн (в отделении) и онлайн (интернет-банкинг);

2. гарантия возврата суммы инвестиции до 200 тыс. грн от ФГВФЛ в коммерческих банках;

3. наличие индивидуального подхода к определению процентных ставок для крупных сумм вложений.

1. удержание налога на доходы физических лиц (18%);

2. возможность фиксации ставки, как правило, не более 1 года;

3. отсутствие возможности закрытия срочного вклада без потери процентов.

Облигации. Данный инструмент является одним из основных способов привлечения капитала в странах с развитым капиталистическим строем. Облигации — это долговая ценная бумага, которая выпускается заемщиком как свидетельство его обязательств перед заимодавцем (инвестором). Купить облигации можно обратившись к профессиональному брокеру.

1. в случае с государственными облигациями отсутствует взимание налога на доходы физических лиц (18%);

2. возможность досрочно продать облигации без потери или с незначительной потерей процентного дохода;

3. возможность фиксации процентной ставки от 1 до 7 лет.

1. гарантии по облигациям несет преимущественно сам эмитент. В случае с корпоративными облигациями, выплаты гарантирует конкретная компания;

2. существует риск роста процентных ставок и снижения рыночной цены облигации, что может привести к убыткам при досрочнй продаже облигаций;

3. дополнительные расходы на комиссионное вознаграждение брокера.

А теперь предлагаю сравнить главный показатель привлекательности облигаций и депозитов — доходность (Рис. 1, Рис. 2).

Рисунок 1. Сравнение динамики доходности финансовых инструментов в гривне со сроком размещения (обращения) до 1 года в течение 2019−2020 годов, %

Рисунок 2. Сравнение динамики доходности финансовых инструментов в долл. США со сроком размещения (обращения) до 2 лет в течение 2019−2020 годов, %

С Рисунков 1 и 2 следует, что в 2020 году доходность ОВГЗ в гривне на первичном рынке сравнялась с доходностью банковских депозитов, в то время как в 2019 году максимальное преимущество ОВГЗ над депозитами составляла 5,86 п.п. Однако, следует отметить, что в 2020 году последний аукцион по размещению гривневых ОВГЗ состоялся еще до начала паники на мировых рынках. Также, учитывая процентные индикативные ставки вторичного рынка гривневых ОВГЗ (11−13%), в ближайшем времени преимущество снова будет на стороне ОВГЗ.

Что касается валютных инструментов, то ситуация достаточно интересная. В начале 2019 года выгоднее всего было размещать свои валютные сбережения во внешних облигациях Украины (8,07%), которые имели преимущество над ОВГЗ в долл. США 1,6 п.п. и 4,6 п.п. над банковскими депозитами. В дальнейшем доходность внешних облигаций Украины начала стремительно снижаться на фоне роста мировых финансовых рынков и поиска иностранными инвесторами более доходных инвестиций. С июля по ноябрь 2019 выгоднее всего было инвестировать во внутренние государственные облигации, номинированные в долл. США.

2. Какие лайфхаки для инвесторов исчерпали себя и что приходит им на смену?

На самом деле, исторически украинцы пытаются сохранять большую часть своих сбережений в наличной валюте. Такая тактика эффективна в локальные моменты девальвации гривни. Как, например, в первом квартале 2020 или в 2014—2015 годах, когда гривня обесценилась в три раза. Однако, значительная часть населения скупала валюту в течение 2016−2019 годов, когда гривня находилась в коридоре циклических колебаний, а ставки по гривневым инструментам росли. Здесь выигрывали именно те инвесторы, которые привыкли к сезонному фактору ослабления гривни, срабатывавшему три года подряд!

Механика довольно проста — в конце лета покупаешь доллары или валютные облигации, а в конце зимы конвертируешь их в гривну или покупаешь облигации в гривне. Однако, в 2019 году иностранные спекулянты, создав избыточный спрос на государственные ценные бумаги, переломили эту сезонность национальной валюты, которая после укрепления до уровня 23 грн за доллар США девальвировала до 28 грн за долл. США (на 22%) всего за три месяца, тестируя ценовой уровень конца 2018 года.

3. С чего начать и на что обратить внимание инвесторам и начинающим?

В условиях, когда национальная валюта стремительно девальвирует легко поддаться панике и перевести все сбережения в валюту по завышенному курсу спекулянтов. Лучше разрабатывать тактику по анализу точки входа в инвестицию, с которой вы хотите выйти в валюту.

Представим, что в начале 2019 при курсе 28 грн за долл. США вы приобрели государственные ценные бумаги со сроком обращения 3 года и процентной ставкой доходности без учета реинвестиций дохода 17% годовых. Сейчас, когда гривня девальвировала к тем же 28 грн за долл. США, просто нет смысла продавать высокодоходные ценные бумаги, гарантированные государством. Ведь в данном случае у вас есть 17% дополнительного диапазона, который вы можете позволить себе компенсировать доходом по таким ценным бумагам в течение 1 года.

Таким образом, точка безубыточности на горизонте 1 год составляет 32,76 грн за долл. США. Отмечу, что данный уровень стоимости гривни по отношению к доллару США является пессимистичным. Но, следует понимать, что при условии того, что данный курс станет локальным максимумом, вы за 2019−2021 годы получите среднюю доходность 5,6% с погрешностью на потерянный год, когда состоялась девальвация на 17%. То есть вы получите доходность, которую не способен обеспечить ни один депозит в валюте в нынешних условиях.

Итак, суть инвестиции в инструменты, номинированные в долл. США зависит от многих субъективных факторов каждого инвестора.

4. Какой прогноз в краткосрочной и долгосрочной перспективе: что будет дорожать?

Если описывать ситуацию кратко и понятно, то в перспективе к лету 2020 нас ждет девальвационный тренд с последовательными целями 29,5−30 грн за долл. США при оптимистическом развитии событий.

Для открытия новой позиции сейчас лучше выбрать валютные государственные облигации, которые способны обеспечить доход инвестора на уровне 8−14% годовых в долларах США или евро и уберечь капитал от обесценивания национальной валюты.

В долгосрочной перспективе можно сказать, что в начале 2021 мир должен опомниться от коррекции финансовых рынков и восстановить рост. В это время ставки доходности облигаций в гривне могут вырасти до уровня 17−20%, тогда и будет лучшая возможность для обратного перехода из облигаций в долларах США к облигациям в гривне.

Поэтому, не поддавайтесь курсовой панике и взвешенно подходите к своим инвестиционным решениям, опираясь на собственный опыт!

Читайте также: