Спад рынка на фоне коронавируса что покупать

Практически любые кризисные явления в глобальной экономике в России сопровождаются ослаблением рубля против доллара. На этот раз эпидемия COVID-19 и разлад в ОПЕК+ привели нефть к минимумам 2003 г. около $25, а пара доллар/рубль поднялась выше 80.

Как только наступит стабилизация ситуации с распространением коронавируса нефть наверняка продемонстрирует отскок. Его величина также будет зависеть от готовности стран ОПЕК+ прекратить заливать рынок нефти избыточными поставками в момент слабости спроса и положения дел в сланцевых компаниях США.

С восстановлением нефти и глобальных рынков рубль также может перейти к укреплению. Учитывая, что развитые страны сократили ставки до нуля и провели масштабные вливания ликвидности, волна роста рубля после победы над коронавирусом может оказаться весьма значительной.

Акции компаний, работающих на внутреннем рынке, снова станут пользоваться спросом. Для российского рынка это в первую очередь сектор телекоммуникаций и электроэнергетика.

Рассмотрим, какие акции могут вырасти сильнее остальных после эпидемии коронавируса. В скобках рядом с бумагой указывается просадка акций на 18 марта относительно 20 января 2020 г., то есть даты, когда индекс МосБиржи показал исторический максимум.

Телекомы

На примете у инвесторов должны быть акции МТС (-21%). Выручка компании едва ли пострадает от последствий вспышки COVID-19, дивиденды с высокой вероятностью сохранятся на текущем уровне — 28 руб. на акцию. Возможно возобновление обратного выкупа акций.

Акции Ростелеком ап (-26%) также могут быть интересны инвесторам после стабилизации ситуации на рынках. Но дивидендная доходность акции может быть чуть ниже, чем у МТС. Ожидаемая дивдоходность по итогам 2019 г. может составить около 8–9%. Но самое главное, в портфеле компании теперь есть растущий актив — Тele2. Это оказывает поддержку бумагам.

Энергетика

Многие акции электроэнергетики также считаются дивидендными. Доходность по ряду бумагам сейчас превышает 10%. При этом риски отмены выплат или их существенного падения ниже, чем в остальных секторах. В случае ухода рисков дальнейшего ослабления рубля инвесторам могут быть интересны следующие акции: Юнипро (-21%), Интер РАО (-31%), ОГК-2(-29%), ФСК ЕЭС (-37%), Русгидро (-28%), Ленэнерго-ап (-14%). Ожидаемая дивиденды по этим бумагам в 2020 г. могут составить 0,32 руб., 0,057 руб., 0,196 руб., 0,016 руб., 0,037 руб. и 13,62 руб. соответственно. После обвала уже довольно привлекательно выглядит Энел Россия (-29%) с фиксированным дивидендом на следующие три года в размере 0,08 руб.

Ритейл

Особняком стоят акции ритейлеров. Этот сектор также выиграет от укрепления рубля, однако текущий ажиотажный спрос на продовольственные товары уже существенно поддержал котировки. Акции Магнита с начала недели прибавили более 10%, бумаги Ленты в плюсе более чем на 15%. При этом стоит отметить, что за волной спроса на товары первой необходимости может последовать локальный провал в продажах. Если ритейлеры не смогут правильно спланировать закупки, после снятия карантинных мер мы можем увидеть рост запасов, слабую динамику продаж и новый виток давления на рентабельность сетей из-за обострения конкурентной борьбы.

Также стоит отметить, что последствия борьбы с распространением нового заболевания с большой долей вероятности могут привести к рецессии в мировой и российской экономике и, как следствие, к снижению реальных доходов населения, что негативно скажется на отрасли. Но есть в ослаблении рубля и определенные плюсы. Девальвация приведет к умеренному росту инфляции, что может оказать поддержку выручке компаний.

Что касается акций непродуктовых ритейлеров, то от карантинных мер они пострадали сильнее. Например, акции Детского мира с начала марта потеряли 30%. Но с восстановлением социальной и экономической активности бумаги могут показать существенный отскок. Риски углубления коррекции сохраняются, но напомним, что до распространения эпидемии выручка росла двузначными темпами, компания активно выходила на рынки СНГ и хорошо продвигалась в онлайн продажах. Снижение располагаемых доходов на протяжении 2014–2018 гг. не было помехой Детскому миру для экспансии.

Банки

Банки также в значительной степени страдают от девальвации рубля. После стабилизации ситуации можно обратить внимание на акции Сбербанка (-20%). Однако стоит помнить о рисках, что возможная рецессия в числе первых ударит по банкам. Ухудшение качества кредитного портфеля при затяжном негативном воздействии коронавируса может привести к росту резервов и снижению прибыли. В таком случае планы по дивидендам в 50% от прогнозной чистой прибыли в 1 трлн руб. окажутся под давлением.

Одними из наиболее пострадавших бумаг отрасли в последние недели стали расписки TCS Group (-40%). До обвала рынка банк показывал высокий темп роста бизнеса и существенный уровень возврата на капитал, 60–80% в год. История с судебными претензиями США к Олегу Тинькову ускорила бегство инвесторов. Хотя в действительности риски относительно самой компании выглядят преувеличенными.

Нефтегазовый сектор

Как уже отмечалось выше, снятие карантинных мер после спада заболеваемости COVID-19 поддержит нефтяные котировки. Вопрос избытка производства нефти может при этом остаться актуальным. Если целью участников ОПЕК+ было выдавливание с рынка производителей нефти с высокой себестоимостью, то едва ли можно надеяться на резкое восстановление цен на нефть, например, в районе $50 за баррель Brent. По этой причине акции нефтяников могут оказаться чуть менее интересными.

Тем не менее на российском рынке у инвестора богатый выбор для покупок бумаг сектора. В первую очередь могут быть интересны акции Лукойла (-27%) и Татнефти (-37%). Это эффективные частные нефтяные компании с лучшими корпоративными практиками и выстроенными отношениями с миноритарными акционерами. У Татнефти одна из самых высоких рентабельностей EBITDA в секторе. А в Лукойле заявили, что компания готова к периоду высокой волатильности и низкой стоимости нефти и может возобновить операции обратного выкупа с использованием заемных средств. Компания направляет на дивиденды весь скорректированный чистый денежный поток, а ожидаемое сокращение инвестиционной программы поддержит этот показатель.

Отдельно можно отметить акции газовых компаний. После срыва сделки ОПЕК+ цены на газ по отношению к нефти стали выглядеть существенно лучше. Вместе с сокращением капзатрат и текущих операций сланцевых компаний с рынка могут выбыть существенные объемы попутного нефтяного газа. Этот фактор, а также девальвация рубля помогают избежать акциям Газпрома существенных распродаж. С начала марта акция снизилась на 17%, что существенно ниже других нефтегазовых компаний.

Перелом в динамике заболеваемости COVID-19 должен подстегнуть отскок цен на газ. От этого выиграют не только поставщики трубного газа, но и производители СПГ. Самой перспективной в этом направлении в России является компания Новатэк. Акции с начала марта рухнули на 20%, а с максимумов по индексу МосБиржи на 42%. Однако любителям дивидендных историй стоит помнить, что Новатэк не является таковой. Дивидендная доходность, исходя из выплат в 2019 г. и по цене 730 руб. за бумагу, составляет чуть больше 4%. Однако Новатэк — растущий бизнес. После ввода Ямал СПГ мощностью 19 млн тонн в следующие 3–5 лет компания планирует запустить еще два завода по сжижению газа общей мощностью более 20 млн тонн в год.

Пришло время, когда коронавирус начал сказываться и на котировках фондовых индексов. Если месяц назад об этом только говорили, то сейчас инвесторы всерьез начали опасаться проблем, которые возникнут у китайских компаний. А так как экономики стран связаны между собой, то эти же проблемы перекинуться и на компании других стран, и в первую очередь это скажется на американских фирмах.

Как итог происходящего в Китае c 20 февраля индекс S&P 500 за 7 дней упал на 13%, что оказалось самым большим непрерывным 7-дневным падением за последние два года.

Чем отличается падение S&P 500 в 2018 году от текущего?

Тенденция прошлого года отмечается тем, что инвесторы использовали резкое падение индексов как отличную возможность купить акции по более низким ценам. Сейчас ситуация на первый взгляд примерно такая же. S&P 500 за последние несколько дней резко снизился, почему бы не купить сейчас акции.

Но на самом деле, прошлое, соизмеримое с текущим падение индекса в 2018 году очень сильно отличается от того, что происходит сейчас. Поэтому говорить о покупках преждевременно.

В то время аналитики объясняли снижение фондовых индексов торговой войной между США и Китаем и неопределенностью с Brexit. Торговый конфликт - это "творчество" Дональда Трампа, и в его руках находилось решение. То есть, если бы ситуация начала усугубляться, он бы смело мог пойти на компромисс, что и решило бы проблему.

Затянувшийся Brexit, по моему мнению, уже никакого влияния на цены не оказывал, потому как давно был учтен рынком, просто СМИ последние несколько лет привыкли под каждое негативное событие "подтягивать" Brexit.

В результате торговый конфликт только затормозил немного экономику, но не более того, ну а Brexit наконец-то состоялся. Никаких громких банкротств не было замечено, компании под влиянием пошлин начали расширять своё производство в других странах, вследствие чего на какой-то момент у них увеличились расходы, но потом все это компенсировалось рекордными доходами. Поэтому фондовые индексы быстро оправились от падения и снова начали расти, принося прибыль инвесторам.

Влияние коронавируса

Нынешняя ситуация очень сильно отличается от того, что было раньше. Хуже того, подобного еще никогда не происходило. Текущее падение фондовых индексов напрямую связано с коронавирусом, и масштаб его влияния на мировую экономику мы увидим только через месяц, когда компании начнут предоставлять квартальные отчеты.

Сейчас инвесторы работают на опережение, так как уже очевидно, что многие международные компании не смогут достичь своих прогнозных показателей по доходам. Но дальше может быть только хуже.

Представьте себе молодую и развивающуюся компанию. Для своего роста она берет кредиты, которые необходимо обслуживать. А как их обслуживать, если деятельность фактически остановилась. Многие предприятия в Китае просто закрыты на карантин. Клиенты не покупают товары, выручка соответственно тоже страдает. В итоге неплатежеспособность одной компании может задеть обслуживающую её другую фирму, и далее это может привести к убыткам связанных с ними иных компаний. Таким образом может прокатиться волна банкротств мелких компаний, после чего не исключаются и дефолты более крупных.

Для понимания ситуации приведу пример с портами Китая.

22 февраля министр транспорта Китая Ли Сяопин заявил, что на работу не вышло 220 млн человек. Население этой страны в текущий момент около 1.4 млрд человек. Если вычесть из них пенсионеров (около 20%) и несовершеннолетних (возьмём тоже скромную цифру в 20%), то окажется что трудоспособного населения в стране 560 млн, и из них 220 млн человек не ходит на работу, то есть практически каждый второй. Первыми нехватку рабочих рук почувствовали морские порты.

В Китай прибывают суда с товарами, продуктами питания, сырьем и всем необходимым для жизнедеятельности как человека, так и экономики в целом. В итоге рабочие в портах не справляются с разгрузкой контейнеров, так как смены работают не в полном составе. Но даже разгрузка судна не решает проблемы. Контейнеры просто некому доставлять к месту назначения, потому как сказывается проблема нехватки водителей.

Так как грузовые контейнеры развозятся очень медленно, доки начинают "трещать по швам".

Места для хранения практически нет. Контейнеры с фруктами, овощами и замороженным мясом требуют поддержания определенной температуры, но в порту банально не хватает на все это мощности электрических сетей. В итоге компаниям рекомендуют направлять товары в другие порты, что увеличивает себестоимость доставки.

Помимо этого на въезде в город и на выезде из него автомобили проходят пропускной контроль, который отнимает время. Также контрольно-пропускные пункты установлены и между городами.

Таким образом, отправленный товар с порта в любом случае доставляется с задержкой. Однако и на этом проблемы не заканчиваются. Если товар был доставлен предприятию, его необходимо принять и запустить в производство. Но большинство фабрик либо закрыты на карантин, либо работают не на полную мощность. Закрыты кафе, рестораны и торговые центры, в итоге люди остаются временно без работы.

Сложность с логистикой приводит к росту цен на продукты питания. Эти проблемы можно перечислять до бесконечности. Очевидно одно - в данной ситуации страдают и компании, и потребители.

Многие сейчас утверждают, что создается отложенный спрос. Якобы, постепенно все начнёт восстанавливаться, спрос на товары вырастет и достигнет прежних показателей.

Но ведь для того, чтобы человек купил товар, ему нужны деньги, а где он их возьмет, если не он не ходит на работу. Можно заставить компании оплачивать работникам вынужденный простой и очень крупные игроки конечно же смогут себе позволить это. Но на практике существует тысячи мелких компаний, которые в таких условиях хоть и хотели бы оплатить простой, не смогут этого сделать, так как у них просто нет доходов.

Сколько это все продлиться никто не знает. Сейчас компании живут за счет накопленных ранее денежных средств, но они не бесконечны.

Распространение коронавируса за пределами Китая

В общем, ситуация в Китае очень сложная, но, к сожалению, коронавирус не ограничился одним только Китаем. Уже более 54 стран объявили о заражении их граждан коронавирусом и самые примитивные меры, которые применяются правительствами, это ограничение взаимодействий со странами, в которых обнаружен вирус. А это влияет на торгово-экономическую деятельность. Отсюда мы получаем распространение экономических проблем за пределы Китая, и в первую очередь пострадают страны со слабой экономикой.

Естественно, руководители этих государств будут до последнего момента стараться не закрывать границы, что, к сожалению, может привести к завозу и распространению вируса внутри страны со всеми вытекающими последствиями. И тут мы приходим к возникновению глобального кризиса к которому, как это было всегда, никто не готов.

Что делать трейдеру в данной ситуации?

Как бы там ни было, мы торгуем на фондовом рынке, и наша задача найти акции, на которых можно заработать. Ранее я уже публиковал список компаний, которые связаны с коронавирусом и их акции с того момента достигали доходности более 1000%.

Как вы понимаете, в текущей ситуации хорошо себя чувствует биотехнологический сектор, именно туда сейчас идут инвестиции, так как лекарства для лечения коронавируса еще нет, поэтому этим компаниям выделяются огромные средства на исследования и разработку.

Пока же фармацевтические фирмы разработали только тест для определения коронавируса.

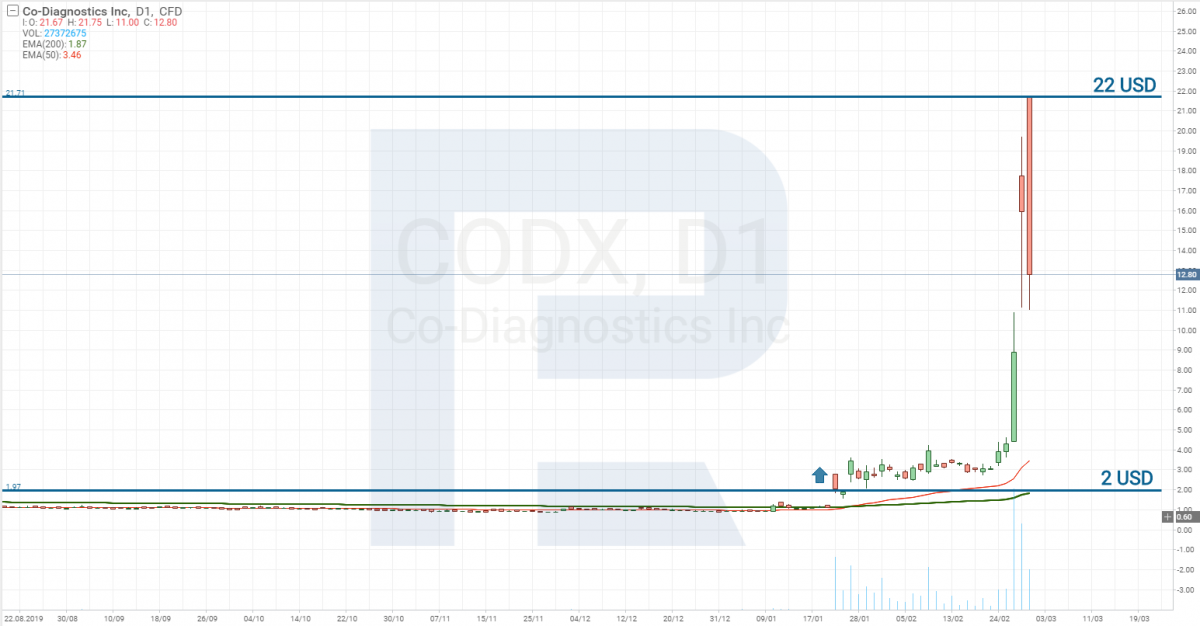

Co-Diagnostics разработали тесты для определения коронавируса

Так, 24 февраля компания Co-Diagnostics (NASDAQ: CODX) получила разрешение для продажи тестов по определению коронавируса в Европе. Другие страны также разрешают допуск препаратов на свои рынки после получения сертификатов ЕС. В связи с этим акции Co-Diagnostics за месяц в моменте достигали доходности более чем в 1000%.

Можно, конечно, делать ставки на фармацевтические компании, но кто первым разработает лекарство предсказать очень сложно, отсюда и сложность выбора акций для инвестирования. Однако можно пойти другим путем.

Инвестиции в крупные корпорации

В целом падение акций на фондовом рынке предоставляет возможность долгосрочным инвесторам купить бумаги крупнейших компаний по низким ценам. В частности, можно смело говорить о покупке акций таких компаний как Apple (NASDAQ: AAPL), IBM (NYSE: IBM) или Microsoft (NASDAQ: MSFT). В общем, в первую очередь обращаем внимание на акции, входящие в состав индекса Dow Jones, а это очень крупные и надежные корпорации.

Если ваш горизонт инвестирования - несколько лет, тогда вы запросто сможете собрать свой портфель из этих компаний и будете зарабатывать как на дивидендной доходности, так и на росте стоимости акций. Но инвестирование на несколько лет вперед - это довольно скучное занятие, купил один раз и все, жди результат.

Другое дело покупать и продавать каждую неделю. Здесь и результат можно увидеть гораздо раньше и интересно наблюдать за происходящим в купленных акциях. Правда, в этом случае надо искать акции, которые в ближайшее время могут очень хорошо вырасти в цене, а это требует усилий и отнимает немало времени.

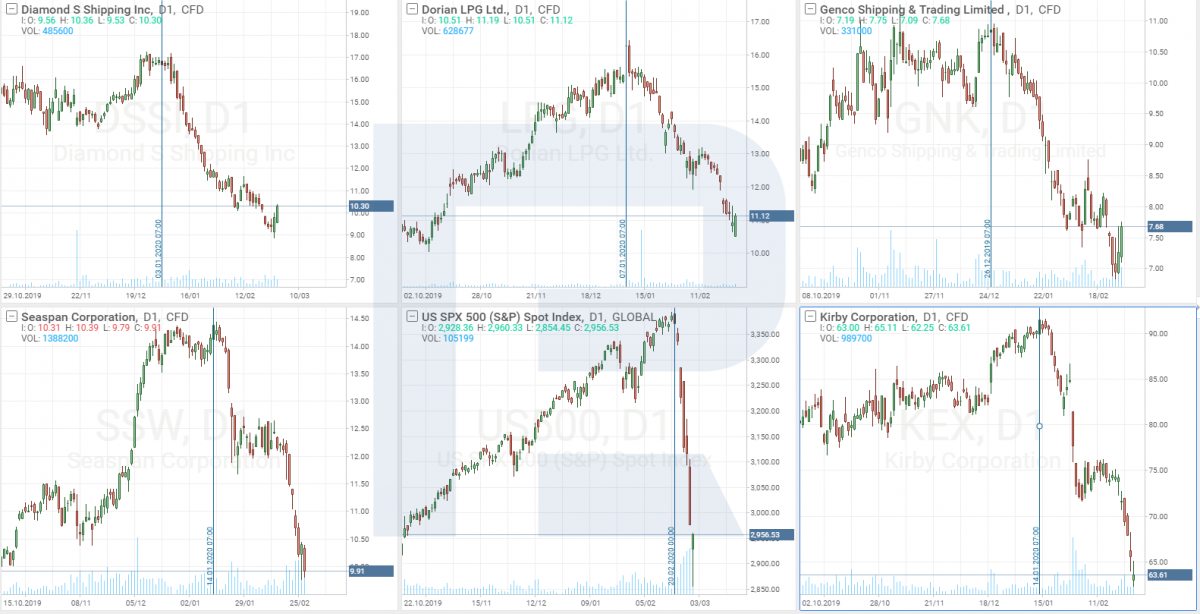

Акции судоходных компаний

Сейчас на первом плане находится коронавирус, и как я писал в самом начале, морские порты Китая перегружены. Разгрузка контейнеров идет медленно, суда простаивают. Экипажам, побывавшим в Китае, запрещают сходить на берег в другой стране. Многие судоходные компании, чтобы не рисковать потерей экипажа, загнали свои суда в порты и там они простаивают без работы.

Естественно, такой ход событий сказывается на прибыли этих фирм. Если логически подумать, то акции этих компаний должны были падать еще до обвала S&P500, потому как проблемы накапливались постепенно. В итоге я проанализировал графики фирм, связанных с морскими перевозками и оказалось, что их акции начали падать еще в январе. То есть как минимум за месяц до обвала фондовых индексов.

Отсюда делаем вывод, что как только население Китая постепенно начнет возвращаться на свои рабочие места, то первыми, на ком это отразится, будут судоходные компании и именно с них и начнётся рост. А значит этот сектор должен быть под вашим пристальным наблюдением, и в первую очередь надо следить за компаниями из Гонконга и США.

К американским судоходным компаниям относятся Diamond S Shipping Inc. (NYSE: DSSI), Eagle Bulk Shipping Inc. (NASDAQ: EGLE), Genco Shipping & Trading Limited (NYSE: GNK), Kirby Corporation (NYSE: KEX), Dorian LPG Ltd. (NYSE: LPG), Matson, Inc. (NYSE: MATX). Из Гонконга на американской бирже торгуется только одна компания - Seaspan Corporation (NYSE: SSW).

Естественно, есть и другие варианты инвестирования. Я предложил лишь один из них, основанный на простой логике. Уровни, до которых могут вырасти акции - это те сопротивления, с которых они начали падать. Ведь по итогам первого квартала доходы этих фирм не дотянут до прогнозных показателей и будут хуже, чем доходы в аналогичном квартале прошлого года. Но в последующем перевозки восстановятся также, как и их доходы. Соответственно, стоимость акций также вернётся на прежние уровни.

Вывод

Ситуация достаточно сложная и в ближайшее дни не стоит ожидать восстановления рынка. Такое положение дел, по моему мнению, продлится до апреля. Лишь тогда мы сможем оценить финансовые урон от эпидемии коронавируса, после чего рост акций может возобновиться. В худшем случае нас ждет еще одна волна снижения, только она уже будет гораздо серьезнее того, что мы уже видели.

Это единственный раз, когда я пишу статью и очень сильно надеюсь, что все, что я писал о кризисе, окажется лишь моим заблуждением и ошибочным анализом текущей ситуации, происходящей в мире.

Пока австралийцы на фоне новостей о распространении коронавируса в панике сметают с полок всю туалетную бумагу, в Твери в аптеках не найти медицинских масок. Цены на нефть и рубль рухнули после разрыва соглашения между Россией и ОПЕК. Что делать в сложившихся условиях, ждать ли нового кризиса и что покупать прямо сейчас – ТИА выясняло у тверских экономистов, турагентств, продавцов автомобилей и пользователей "Али Экспресс".

Началось всё со вспышки коронавируса в Китае, который привел к остановке ряда производств и закрытию транспортного сообщения. Это стало причиной переизбытка нефти на рынке и, соответственно, падения на неё спроса и стоимости "черного золота". Однако участники сделки ОПЕК+ не смогли договориться о дополнительном сокращении добычи нефти. Россия заявила, что сокращать добычу не будет. После срыва переговоров цены на нефть упали, как и рубль. И это не сможет не отразиться на нашей с вами жизни.

Что делать в сложившейся ситуации с деньгами и куда (если они есть) их вкладывать, корреспонденту ТИА рассказал директор Института экономики и управления ТвГУ Давид Мамагулашвили. Экономист дает главный совет – не поддаваться панике, иначе можно совершить необдуманные поступки.

- Это труднопрогнозируемая ситуация, которая ближайшие 3 -4 недели таковой и останется. Сценария развития событий два: Россия договорится с ОПЕК и рынок наладится или же Россия не договорится с ОПЕК. Я хотел бы верить в первый сценарий.

Я бы посоветовал следующее: если у вас есть средства, чтобы прожить спокойно следующий месяц, то на остальные купите валюту. Если же вы живете от зарплаты до зарплаты, то валюту покупать нецелесообразно. Вы, скорее, потеряете на этом обмене.

Если вы планируете купить новый айфон взамен старого, то лучше поберегите деньги.

И сейчас лучше отказаться от поездок за границу: во-первых, из-за коронавируса, во-вторых, из-за элементарной экономии денег на случай второго сценария. А если вы планировали серьёзную покупку – машины или квартиры – то лучше не откладывайте и купите их сейчас по "старой" цене.

Что будет с ценами на технику, мы спросили Олега Пчельникова, директора по закупкам крупной сети магазинов электроники и бытовой техники "Ситилинк". Он объяснил, что ситуация зависит от того, к какой группе относятся товары - A-брендов или B-брендов.

В первой категории значительную стоимость продукта составляет сам бренд и инновации, стоимость компонентной базы некритична. Поэтому производитель может позволить себе не менять цены.

- По нашим ожиданиям, товары A-брендов практически не подорожают. Внутри модельного ряда большее влияние на изменение цены может оказывать недоступность компонентной базы. На некоторые модели возможно даже понижение стоимости. В течение года на рынке электроники и бытовой техники стоимость быстро снижается (в 1,5-2 раза) из-за инноваций. Соответственно, она снижается на 5-10%. Это компенсирует изменение курса. Например, телевизор, который стоил 10 тысяч рублей в прошлом году, сейчас стоит 6 000 рублей.

Для второй категории (B-бренды) основное конкурентное преимущество у товаров – это доступная цена. И вот здесь наблюдается сильная зависимость от цены компонентов в долларах. Производители могут оперативно пересматривать цены в зависимости от изменения курса.

- Для товаров с короткой логистикой (например, смартфоны, которые доставляются авиатранспортом) возможно оперативное изменение цены в течение 3-6 недель. На товары, которые доставляются морем (бытовая техника), изменения стоимости возможны в течение 2-3 месяцев.

Между тем, в тверских турагентствах пока затишье. Туристы не планируют тотально отказываться от путешествий.

В туристическом агентстве "Колумб" ТИА рассказали, что клиенты пока переваривают информацию, поэтому наблюдается некоторый спад бронирований. Отказываются люди от Италии, но в тоже время по раннему бронированию берут Турцию, Тунис, Кипр, есть бронь на Арабские Эмираты.

"Сегодня разбираемся с путевкой в Израиль, туристы взяли тур на май, а сейчас страна ввела ограничения въезда для россиян из-за карантина", - рассказали в турагентстве.

К маю ограничения должны снять, но как будут развиваться события - покажет только время. В целом путевки пока не подорожали.

Зачастую цена на отечественный отдых оказывается дороже, чем море заграничное.

- Порядок цен такой: 10 ночей в Кисловодске в очень простеньком отеле две звезды с лечением и трехразовым питанием обойдутся на двоих в 80 000 - 82 000 рублей. А за девять дней в пятизвёздочном отеле в Турции придется заплатить 61 000 рублей, - рассказали ТИА в "Колумбе".

В агентстве "Фристайл-Тур" рассказали, что истерии у туристов по поводу распространения коронавируса нет. Люди уже пережили Коксаки и несколько экономических кризисов, поэтому даже столь тревожные новости воспринимают относительно спокойно.

- У нас было пока два отказа по турам в Италию, один – во Вьетнам. Если вы купили путевку, а страну закрыли, вам возвращают все деньги. Люди продолжают летать в Таиланд, ОАЭ и Турцию. Основную массу туров на лето и осень уже забронировали заранее. Звонят и спрашивают про новые путёвки.

Мы постоянно читаем, что происходит за границей, объясняем и рассказываем туристам, предупреждаем. Могу сказать, что мы относительно спокойны и наши клиенты тоже. Мы уже пережили Коксаки и несколько резких скачков валюты. Что будет, то и будет, - сказала Ольга Иваниско, представитель турагенства.

Сказался коронавирус и на одной из самых крупных торговых платформ AliExpress. В компании предупреждают о возможных перебоях с доставкой товаров:

- Мы прилагаем все усилия, чтобы доставить ваши посылки, но могут быть некоторые задержки из-за коронавируса. Руководство ВОЗ гласит, что посылки безопасны, но некоторые виды доставки и логистики нуждаются в более длительном времени ожидания для обработки заказов. Спасибо за ваше терпение и будьте уверены, что мы доставим вам вашу посылку как можно скорее! – следует из сообщения в официальной группе "Али Экспресс" в Фейсбуке.

Проблемы с доставкой подтвердили ТИА пользователи Али-Экспресс:

- Доставка очень сильно растянулась. Даже продавцы не отвечают на письма. Как будто Китай вымер.

Дмитрий Демидов, гендиректор автосалона Единый Центр TRADE-IN в Твери, рассказал ТИА, что в настоящее время объём продаж автомобилей не только не упали, но даже немного выросли.

- Это касается не только нашего салона, но и других компаний, мы мониторим ситуацию. Люди вкладывают деньги, боятся потерять накопления, потому что они обесцениваются. Причём покупают не только машины с пробегом, но и новые. Если же говорить о долгосрочной перспективе предстоящего кризиса, то мы его не боимся, потому что люди будут покупать автомобили и дальше. Серьёзный кризис 2008 года мы пережили, тогда люди не покупали ковры и микроволновки, а именно автомобили.

Новости последних месяцев — что-то вроде репортажей из Апокалипсиса, и всадники его — Истерика, Паника, Неопределенность. Отставим первых двух и попробуем разобраться с третьим.

Во-первых, пандемия коронавируса. Во-вторых, обвал котировок на нефть и последовавший за этим хлопок рубля. Оба фактора так или иначе влияют на все социальные и экономические процессы, но в нашем случае (авторынок) влияют неодинаково.

Так, пандемия сказалась на производстве и дальнейшей продаже новых автомобилей. Стоят автозаводы по всей Азии (Китай, Япония), закрылись европейские сборочные площадки, не работают все смежные производства (электроника, штамповка etc.), не работают закрытые на карантин дилерские центры. Кстати, мы предвидели коронавирус еще год назад. Посмотрите видеопрогноз здесь.

Очевидно, что и без обвала рубля второй и последующий кварталы на рынке новых автомобилей простыми не будут. А, вероятнее всего, будут катастрофические последствия: остановка заводов приведет к дефициту, а дефицит продукции приведет к очевидному росту цен. И этот процесс уже пошел: все крупные автопроизводители в России объявили об удорожании уже с 1 апреля.

Рост составит 2-4%, но это только начало. По-настоящему остановка производства и обвал национальной валюты отыграются где-то к июню, когда будут распроданы все дилерские стоки по прежним ценам, а новые поставки будут состоять из ничего.

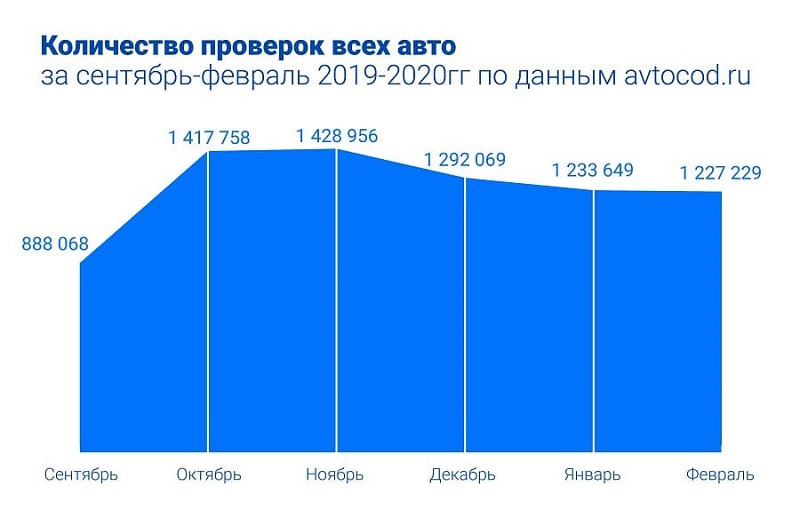

Это подтверждает и статистика avtocod.ru. Мы проанализировали запросы пользователей до и во время коронавируса и обнаружили незначительное снижение числа проверок. В декабре через сервис проверили 1 292 069 автомобилей, в январе — 1 233 649, в феврале — 1 227 229. Карантин на снижение интереса к б/у авто повлиять сможет едва ли.

Другое дело — обвал национальной валюты, которые для вторичного рынка автомобилей будет иметь решающее значение.

Евгений Логинов, руководитель компании по подбору автомобилей с пробегом, ажиотажа не видит: ни по поводу пандемии, ни по поводу скачка валюты. Теми же наблюдениями делится автоподборщик и диагност Денис Путков: с началом кризиса панического спроса на б/у-автомобили не наблюдается.

При этом никто не исключает скорейшего роста цен. Почему, когда и насколько — оценки сильно расходятся:

— Я же предположу, что случится это уже в апреле.

Почему? А потому, что на вторичке нет четкой математики и железных закономерностей. У импортеров новых автомобилей тарифная сетка — это сложное уравнение с обилием переменных (вроде себестоимости, логистики, курсовых колебаний и многого другого), которое рассчитано на кварталы вперед.

Меняем переменные, добавляем новые вводные — получаем какой-то очевидный и понятный рост цен на те самые 2-4%.

На вторичке ценообразование более хаотическое, в нем меньше математики, больше закона джунглей. Повышать цены продавцы будут не на макроэкономические переменные, а как левая пятка велит.

На сколько процентов? Я могу дать любой прогноз (и 2, и 4, и 10%, и 20%), и он так или иначе сбудется.

Одно можно сказать: повышение будет, а уж какое, это на сколько у продавца наглости хватит. А дальше рынок сам отрегулирует.

Если думали взять новый автомобиль, уже поздно: склады опустели, скидки кончились, новые поставки будут непонятно в каком объеме, когда и за какие деньги.

Если надумали взять подержанный автомобиль, еще не слишком поздно. Между колебаниями на рынке новых и вторичных машин всегда есть определенный временной лаг. Как я уже сказал выше, оценки экспертов колеблются от апреля до декабря, то есть у вас от пары дней до многих месяцев.

И я все равно склоняюсь к дням.

Но откладывать все равно не стоит: сегодня уже дороже, чем вчера, а послезавтра и подавно будет больно. Еще и потому, что все мало-мальски приличное разберут до вас, останется хлам и рванина.

Чего делать точно не надо — панически бежать и брать хоть что-нибудь, лишь бы взять. В таком состоянии легко оступиться и взять не то, что надо, не в том состоянии и не за те деньги, которых оно на самом деле стоит.

Поэтому отставить панику! Надо выдохнуть, сесть и подумать.

— Автомобиль под вами рассыпается? Самое время менять. Зайти на доску объявлений, съездить на авторынок или к дилеру; тщательно и не спеша выбрать, осмотреть, проверить.

— Автомобиль под вами не рассыпается? Самое время привести его в порядок и ездить дальше, не поддаваясь паническим настроениям и истерическим позывам.

Пандемия кончится, экономический шторм притихнет, а со взятой впопыхах первой попавшейся машиной вам жить.

Дышите ровнее, считайте вдумчиво, не поддавайтесь ажиотации и берегите себя.

Только так переживем Апокалипсис.

Из графика видно, что интерес к машинам с пробегом в феврале 2020 года снизился, однако это совсем не значительные показатели. Полную версию статьи читайте здесь.

Читайте также: