Анализ собственного капитала шпора

Создание, приобретение и функционирование бизнеса тесно связано с оценкой затрат на его создание, определением цены приобретения бизнеса, с исчислением изменения его стоимости для инвестора-предпринимателя в рамках популярной ныне в менеджменте теории управления стоимостью, а также с расчетом стоимости имущества, остающегося собственникам в случае ликвидации бизнеса. Категорией, отражающей интерес собственника (инвестора) в организации, является собственный капитал.

Собственный капитал – это совокупность всех средств организации, находящихся в ее собственности. Собственный капитал организации используется для формирования доли активов. Им организация может оперировать при совершении сделок без каких-либо условий, иными словами это раздел бухгалтерского баланса, отражающий остаточное требование учредителей (участников) к созданному ими юридическому лицу.

Собственный капитал организации согласно РСБУ состоит из:

- уставного капитала;

- нераспределенной прибыли;

- добавочного капитала;

- резервов.

Первоначальный (уставный) капитал формируется в начале создания предприятия. В дальнейшем, в процессе осуществления деятельности организации могут создавать добавочный капитал (в результате переоценки основных средств, эмиссии акций), резервный капитал и прочие фонды потребления и развития (за счет отчислений от прибыли). И, конечно же, в результате своей деятельности организация имеет определенный финансовый результат: положительный (прибыль) или отрицательный (убыток). Все перечисленные элементы образуют в совокупности собственный капитал организации.

Для определения стоимости собственного капитала необходима информация, исчерпывающим образом описывающая и раскрывающая поэлементно составляющие – имущественного комплекса организации, на основе которого ведется предпринимательская деятельность.

Основной формой финансовой отчетности, в которой раскрываются данные о составе собственного капитала организации, является бухгалтерский баланс предприятия.

Информационная ценность бухгалтерского баланса подтверждается и тем, что он в большинстве случаев является базой для определения стоимости собственного капитала – величины капитала собственников в коммерческой организации.

Рассмотрим, какую полезную информацию пользователям отчетности может дать величина собственного капитала, фиксируемая в бухгалтерском балансе:

Величина собственного капитала равна стоимости предприятия для акционеров (инвесторов).

Собственный капитал – остаточная величина части активов, на которые могут претендовать собственники при закрытии (ликвидации) коммерческой организации.

Балансовая величина собственного капитала определяет действительную стоимость доли участника общества при приобретении ее обществом.

Собственный капитал позволяет судить о рисках и гарантиях интересов кредиторов.

Данные о величине собственного капитала необходимы для финансового анализа деятельности организации и принятия управленческих решений оперативного и стратегического характера.

В соответствии с принятой концепцией поддержания финансового капитала организации изменения в собственном капитале (с учетом распределений и взносов акционеров) позволяют судить о полученной совокупной прибыли организации.

Основными задачами, которые необходимо решить в процессе проведения анализа собственного капитала, являются:

- выявление источников формирования собственных средств и оценка влияния их динамики на финансовую устойчивость организации;

- оценка перспектив организации при условии сохранения выявленных тенденций.

Анализ собственного капитала проводится с использованием показателей, объединенных в следующие группы:

1.1 Коэффициент автономии (финансовой независимости, концентрации собственного капитала), показывающий долю собственного капитала в источниках организации.

1.2 Коэффициент маневренности собственного капитала, показывающий, какая часть собственного капитала вложена в оборотные активы организации.

1.3. Коэффициент финансирования. Показывает обеспеченность заемных средств собственными источниками.

1.4 Коэффициент финансового левериджа. Показывает, сколько приходится на рубль собственных средств заемных источников.

2. Показатели движения и структуры собственного капитала

2.1 Доля уставного капитала в собственных источниках:

Показывает, какую долю в собственном капитале составляет уставный капитал.

2.2 Доля нераспределенной прибыли в собственных источниках:

Показывает, какую долю в собственном капитале составляет нераспределенная прибыль.

2.3 Темп устойчивого роста:

Показывает темпы развития (темпы роста собственного капитала).

где УК - уставный капитал, НП - нераспределенная прибыль, ЧП - чистая прибыль, Д - дивиденды.

3. Показатели эффективности использования собственного капитала

3.2 Длительность оборота собственного капитала, в днях

3.3 Рентабельность собственного капитала. Показывает отдачу в виде чистой прибыли с каждого рубля собственного капитала

Анализ собственного капитала имеет следующие основные цели:

- выявить основные источники формирования собственного капитала и определить последствия их изменений для финансовой устойчивости предприятия;

- определить правовые, договорные и финансовые ограничения в распоряжении текущей и не распределенной прибылью;

- оценить приоритетность прав получения дивидендов;

- выявить приоритетность прав собственников при ликвидации предприятия.

Анализ состава статей собственного капитала позволяет выявить его основные функции:

- обеспечение непрерывности деятельности;

- гарантия защиты капитала, кредитов и возмещения убытков;

- участие в распределении полученной прибыли;

- участие в управлении предприятием.

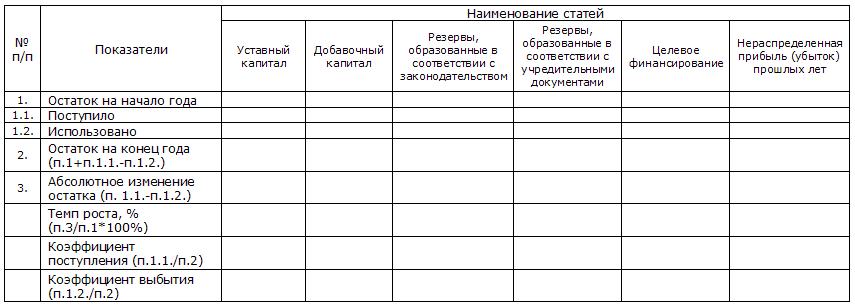

Для анализа состава и движения собственного капитала используются коэффициенты поступления и выбытия, рассчитываемые по формулам:

Кп = Поступило / Остаток на конец периода; Кв = Выбыло / Остаток на конец периода

где, Кп – коэффициент поступления, Кв – коэффициент выбытия.

Для расчета коэффициентов составим аналитическую таблицу:

Анализ состава и движения собственного капитала

Динамика и соотношение коэффициентов указывают на структурные изменения собственного капитала. Превышение значений коэффициентов поступления над коэффициентами выбытия характеризуют процесс наращивания собственного капитала, и наоборот.

Привет, на связи Василий Жданов в статье рассмотрим анализ собственного капитала. Собственный капитал предприятия – имущество, свободное от обязательств, используемое в качестве активов. По величине и структуре собственного капитала (СК) определяют финансовую устойчивость предприятия. При проведении анализа определяют обеспеченность предприятия СК, источники формирования, дают оценку изменения в динамике, устанавливают возможности для прироста.

Сведения о СК отражаются в форме 1 бухгалтерского баланса (ББ) и форме 3 отчета об изменениях капитала. Результат анализа позволяет определить финансовое положение организации и перспективы развития. Пользователями информации являются учредители, потенциальные инвесторы, аудиторы. Величина, структура и динамика СК влияет на принятие управленческих решений краткосрочного и долгосрочного характера.

Составляющие элементы активов в виде СК

Структура СК отличается простотой, содержит несколько составляющих частей. Анализ структуры проводится в разрезе составляющих элементов. При определении доли составляющих производится соотношение каждого из элемента к общей стоимости собственного капитала. В составе СК представлены суммы, полученные от собственников и накопленные в процессе деятельности.

| Составляющая часть | Описание | Пояснение |

| Уставный капитал (УК) | В ООО формируется из взносов учредителей, в АО из стоимости акций. Вносы производятся денежными средствами или имуществом, определенной в стоимостной оценке | Учитывают оплаченный учредителями или акционерами капитал. Максимальная величина определяется учредительными документами, минимальная – законодательством |

| Добавочный капитал | Возникает в результате переоценки ОС и НМА, получения курсовой разницы, вкладов в имущество, разницы между продажной и покупной стоимостью акций или долей в УК | Использование добавочного капитала производится в строго ограниченных случаях – для увеличения УК, покрытие отрицательной курсовой разнице, при уценке имущества |

| Резервный капитал | Формируется из нераспределенной прибыли предприятия для покрытия убытков, включая непогашенную дебиторскую задолженность | Сумма резервного капитала является страховочной величиной, рассчитывается по каждой задолженности |

| Нераспределенная прибыль | Сумма, оставшаяся в распоряжении предприятия после налогообложения и выплаты дивидендов учредителям | Сумма формируется нарастающим итогом на протяжении нескольких лет, используется на цели, определяемые учредителями |

Этапы проведения анализа СК

В процессе оценки собственного капитала решаются несколько задач:

- Рассмотрение структуры СК, выявление эффективного использования капитала.

- Анализ движения капитала с помощью коэффициентов поступления, выбытия, использования.

- Определение финансовой устойчивости с коэффициентами автономии и маневренности.

- Определение потребности в чистых активах, анализ их структуры и динамики развития.

- Установление прибыльности ведения деятельности. Выявление важных показателей изменения капитала – рентабельности, оборачиваемости, динамики долговой нагрузки.

При проведении анализа определяют соотношение собственного капитала и всего имущества предприятия. Анализ проводится при использовании общего показателя СК либо его структурных составляющих. Определяется устойчивость компании и независимость от кредитов, иной долговой нагрузки. Показателем устойчивости является низкий коэффициент финансовой зависимости, указывающий на участие внешних источников.

Изучение изменения составляющих частей СК

При проведении анализа необходимо обращать внимание на изменение элементов.

| Показатель | Важные моменты | Получаемая информация |

| Уставный капитал | Устанавливается полнота формирования, размер неоплаченных долей, категории и собственники акций | Информация, получаемая при анализе уставного капитала, определяется поставленными задачами |

| Добавочный капитал | Определяют динамику в разрезе составляющих. Сопоставление статей позволяет определить изменения, происходящие в СК | Источники формирования ДК в виде эмиссии, курсовых разниц прямо пропорционально влияют на размер СК |

| Резервный капитал | Определяются источники формирования и использования капитала, изменения и группа, в которой произошла динамика | Сумма формируется за счет финансовых результатов, изменение стоимости может влиять на величину нераспределенной прибыли |

| Нераспределенная прибыль | Определяется динамика изменения показателя в объеме СК. При проведении анализа определяют влияние учетной политики | Снижение величины нераспределенной прибыли может указывать на уменьшение деловой активности |

Сравнительный анализ проводится по данным собственных нескольких периодов, а также сопоставлению фактических показателей с нормативными. Оптимальным является сравнительный анализ показателей, полученных по результатам последовательно взятых месяцев. Сравнение данных по кварталам и остаткам начала и окончания года показывает более общие тенденции прогресса или регресса деятельности.

Сравнение коэффициентов поступления и выбытия

Важным показателем анализа СК служит его движение. Данные рассчитываются по показателям, принятым на начало и конец отчетного периода. Коэффициент поступления рассчитывается как стоимость СК, поступившего за отчетный период к остаткам на конец. Коэффициент выбытия рассчитывается как соотношение стоимость выбывшего капитала к остатку на конец периода. Коэффициенты рассчитываются по всему СК и его отдельным составляющим.

В процессе анализа производится соотношение коэффициентов. В случае, если коэффициент выбытия превышает коэффициент поступления, в организации производится отток собственных средств. При обратном соотношении производится накопление собственного капитала. Сравнение производится по показателям годового отчетного периода с учетом поквартальной динамики. При анализе движения капитала могут использоваться данные отчетного и 2 предшествующих периодов.

Анализ коэффициента финансовой автономии

Показатель концентрации СК свидетельствует об устойчивости предприятия, является признаком защищенности от финансовых потерь в период спада активности. Коэффициент финансовой автономии рассчитывается путем соотношения СК к величине активов:

где 1300 – СК; 1600 – стоимость имущества (активов) организации. Используют данные по кодам строк формы 1 ББ. Коэффициент дает информацию о том, какая часть активов формируется за счет СК предприятия.

Важно! Высокий показатель КФА показывает финансовую автономию (независимость), малый уровень зависимости от заемных средств. Низкий КФА показывает зависимость от земных средств, показывает финансовую неустойчивость компании. Значение показателя колеблется от 0,3 до 0,7 с оптимальной величиной более 0,5.

Пример расчета КФА. Стоимость собственного капитала предприятия составляет 60 тысяч рублей, величина активов оценена в 100 тысяч рублей. КФА = 60 000 / 100 000 = 0,6. Вывод: КФА, равный 0,6, говорит о том, что 60% имущества организации сформировано за счет собственных средств – нераспределенной прибыли и других источников.

Коэффициент маневренности при анализе использования СК

При оценке динамики развития компании определяют величину собственного капитала, направляемого на оборотные средства. С помощью коэффициента маневренности определяется часть средств, участвующая в капитализации и сумма, привлекаемая к текущей деятельности.

Соотношение собственного оборотного капитала к СК позволяет определить долю высоколиквидной составляющей. Данные для расчета принимаются из бухгалтерского баланса.

При расчете составляющей применяется формула:

где стр. 1300 – СК, стр. 1100 – внеоборотные активы из отчетности формы 1 ББ.

Полученный в результате полученный коэффициент маневренности позволяет определить:

- Уровень зависимости от заемных средств и кредиторской задолженности.

- Платежеспособность – финансовую независимость предприятия.

- Размер собственных средств в составе оборотного капитала.

Величина показателя менее 0,3 свидетельствует о большой закредитованности и зависимости от заемных средств. При получении коэффициента в пределах от 0,3 до 0,6 указывает на умеренную зависимости от кредиторов. Значение более 0,6 показывает высокую платежеспособность предприятия. Показатель следует рассматривать в динамике.

Одновременно необходимо рассматривать структуру заемных средств компании на предмет долгосрочности. При наличии обязательств со сроком погашения более года финансовую устойчивость требует более детального рассмотрения.

Анализ чистых активов предприятия

Чистые активы (ЧА) организации определяются как разница между стоимостью средств предприятия и долговых обязательств. Показатель должен иметь положительную величину и превышать стоимость УК. При расчете показателя используют формулу:

где стр. 1600 – стоимость активов предприятия, ЗУ – задолженность учредителей по оплате взносов в УК, стр. 1400 – величина долгосрочных обязательств, стр. 1500 – сумма краткосрочных обязательств, ДБП – доходы будущих периодов.

Особенности анализа чистых активов:

- Показатель ЧА несет защитную функцию.

- Уменьшение величины ЧА указывает на убытки, возникшие при финансовой оценке деятельности компании. Сумма активов ниже УК допускается в первый год ведения деятельности предприятий.

- Учредители, принявшие решение о начислении дивидендов, должны учитывать стоимость ЧА. Выплата дивидендов, при которой снижается ЧА, не производится.

- Снижение стоимости ЧА обязывает учредителей пересмотреть размер УК в пределах установленного минимума, уменьшить его до величины ЧА. Изменение необходимо внести в учредительные документы в законном порядке.

- Размер ЧА стоимостью ниже законодательно установленного минимума уставного капитала указывает на необходимость ликвидации предприятия. При составлении отчетности необходимо постоянно проводить сравнение показателей ЧА и УК.

После проведения оценки ЧА с определением низкого уровня показателя предприятие должно увеличить их стоимость. К возможным способам увеличения ЧА относят вложения учредителей, проведение инвентаризации кредиторской задолженности на предмет проверки истечения сроков, осуществление переоценки имущества.

Анализ собственного капитала — один из наиболее эффективных и доступных методов оценки качества бизнес-модели компании. С помощью каких приемов его можно провести?

Что такое собственный капитал предприятия?

Под собственным капиталом принято понимать капитал компании (совокупность активов), уменьшенный на величину долговых обязательств. Как правило, собственный капитал представлен высоколиквидными активами, находящимися во владении учредителей либо акционеров компании. К ним относятся:

- уставный капитал;

- нераспределенная прибыль;

- резервные фонды;

- добавочный капитал.

Существует множество подходов к проведению анализа собственного капитала компании. Так, в экономической литературе распространена концепция, согласно которой соответствующий анализ может быть проведен в 9 этапов. Рассмотрим их.

Этапы анализа собственного капитала предприятия

- Первый этап — анализ потребности компании в чистых активах, а также оценка оптимальной структуры таковых.

- Анализ собственного капитала компании на втором этапе предполагает оценку состава, текущей структуры и динамики движения чистых активов.

- На третьем этапе можно оценить стоимость собственного капитала компании, а также эффективность его задействования.

- Четвертый этап анализа собственного капитала предполагает проведение оценки оборачиваемости, а также рентабельности чистых активов организации.

- В рамках пятого этапа руководство компании может выявить, насколько величина собственного капитала коррелирует с показателями добавленной стоимости.

- На шестом этапе менеджмент может проанализировать, как динамика движения собственного капитала влияет на изменение общего уровня капитализации компании.

- На седьмом этапе анализа собственного капитала можно исследовать зависимость между движением чистых активов и показателями финансовой устойчивости компании (такими, как, например, уровень долговой нагрузки).

- Анализ собственного капитала компании на восьмом этапе может предполагать выявление индикаторов, показывающих, насколько прибыльна для акционеров компании текущая политика управления чистыми активами.

- На девятом этапе можно соотнести индикаторы, отражающие динамику собственного капитала, и показатели рентабельности бизнеса.

Анализ эффективности использования собственного капитала: основные коэффициенты

Современные эксперты выделяют ряд полезных коэффициентов, которые могут быть применены в рамках анализа эффективности использования компанией собственного капитала. Среди них коэффициенты:

- автономии;

- маневренности собственного капитала;

- оборачиваемости собственного капитала;

- рентабельности собственного капитала.

Изучим их подробнее.

Ключевые индикаторы при анализе собственного капитала: коэффициент автономии

Данный коэффициент показывает, в какой степени активы компании коррелируют с величиной собственного капитала, и позволяет оценить, насколько она независима от внешних финансовых ресурсов — кредитов, инвестиций.

Чем выше рассматриваемый показатель, тем более устойчивой и эффективной может считаться бизнес-модель организации. Дело в том, что большая доля средств, принадлежащих собственникам организации, предопределяет минимальную потребность в привлечении внешнего инвестирования.

Отметим, что есть также показатель, противоположный коэффициенту автономии, — коэффициент финансовой зависимости. Если он слишком большой (более 0,6), это свидетельствует о том, что бизнес в достаточной мере зависим от внешних ресурсов.

Для того чтобы вычислить рассматриваемый коэффициент, понадобятся:

- цифры из строки 1300 бухгалтерского баланса;

- показатели из строки 1700 бухгалтерского баланса.

Формула коэффициента автономии (Ка) будет выглядеть так:

Ка = стр. 1300 / стр. 1700.

При этом если коэффициент будет более 0,6, то можно говорить о том, что компания в достаточной степени автономна с точки зрения соотношения собственного капитала и совокупных активов.

Ключевые индикаторы при анализе собственного капитала: коэффициент маневренности

Данный индикатор показывает, какова доля собственного капитала, который направлен на пополнение оборотных активов, в общем объеме активов. Он позволяет выявить процент капитала, представленного в наиболее высоколиквидных активах организации, которые при необходимости можно реинвестировать либо обратить в дивиденды.

Для того чтобы вычислить соответствующий индикатор, понадобятся:

- показатели, соответствующие строке 1100 бухгалтерского баланса;

- цифры из строки 1300 бухгалтерского баланса.

Структура формулы коэффициента маневренности (Км) такова:

Км = (стр. 1300 – стр. 1100) / стр. 1300.

Если в результате получится цифра, превышающая 0,5, то это можно считать хорошим показателем эффективности бизнес-модели с точки зрения приспособленности к реинвестированию доступных активов. Если цифра превысит 0,7, то это индикатор самой высокой адаптированности компании к принятию соответствующих решений менеджментом.

Ключевые индикаторы при анализе собственного капитала: коэффициент оборачиваемости

Данный индикатор отражает соотношение между выручкой компании и среднегодовой стоимостью ее капитала. С его помощью можно оценить, в достаточной ли мере интенсивны коммерческие действия компании. Если динамика таковых покажется инвестору недостаточной, он вполне может принять решение о выведении своего капитала из бизнеса. Кроме того, при низкой динамике оборачиваемости собственного капитала компании отрицательное решение по заявке на кредит может вынести банк. Потенциальные партнеры компании также могут увязать перспективы сотрудничества с соответствующими показателями.

Для того чтобы вычислить этот коэффициент, понадобятся:

- показатели, соответствующие строке 1300 бухгалтерского баланса, на начало и конец года;

- цифра из строки 2110 отчета о прибыли и убытках — за год.

Формула для исчисления коэффициента оборачиваемости (Ко) будет выглядеть так:

Ко = стр. 2110 / 0,5 × (стр. 1300 (начало года) + стр. 1300 (конец года)).

Оптимальное значение коэффициента оборачиваемости предопределяется, прежде всего, спецификой сегмента бизнеса, а также конкретными масштабами предприятия. Для небольших фирм, работающих в сфере услуг, коэффициент в значении до 10, как правило, некритичен. В свою очередь, если компания ведет деятельность в низкорентабельной сфере, например, в общепите, то оптимальным показателем для нее будет коэффициент оборачиваемости в значении в несколько десятков единиц.

Ключевые индикаторы при анализе собственного капитала: коэффициент рентабельности

Еще один важнейший индикатор, который может быть использован в ходе анализа собственного капитала компании, — коэффициент рентабельности чистых активов. Он характеризует, насколько эффективно используются чистые активы с точки зрения обеспечения прибыльности компании. Данный индикатор — один из ключевых для инвестора, а также для трейдеров, приобретающих акции компании на фондовых биржах.

Довольно близкий к нему показатель — коэффициент рентабельности активов. Однако в нём предполагается оценка эффективности использования всего капитала компании, а не только собственного, что принадлежит владельцам бизнеса.

Для того чтобы вычислить коэффициент рентабельности чистых активов, понадобятся:

- цифры из строки 2400 отчета о прибыли и убытках;

- показатели, соответствующие строке 1300 бухгалтерского баланса.

Структура формулы коэффициента рентабельности чистых активов (Крч) такова:

Крч = стр. 2400 / стр. 1300.

Оптимальное значение рассматриваемого коэффициента — 0,10–0,15. Однако инвесторами и другими заинтересованными лицами всегда будут приветствоваться более высокие показатели.

Ознакомиться с полезными сведениями о рентабельности бизнеса вы можете в статьях:

В одной статье как стать финансовым директором не научим, но основное, для затравки постарались включить.

Финансовый анализ — изучение основных показателей, коэффициентов, дающих объективную оценку текущего финансового состояния организаций с целью принятия управленческих решений.

Рассчитав финансовые показатели, можно узнать о текущем положении дел на предприятии, проблемах и оценить его возможности и перспективы в будущем.

Грамотный анализ позволяет правильно выстроить стратегию развития, улучшить механизм управления активами и привлеченными средствами компании.

Кому нужен финансовый анализ

В такой информации заинтересованы следующие пользователи:

- менеджеры и руководители предприятия;

- работники предприятия;

- акционеры и собственники бизнеса;

- покупатели и заказчики;

- поставщики и подрядчики;

- инвесторы;

- арбитражные управляющие;

- налоговые органы.

Источник информации для проведения финансового анализа

Основные формы бухгалтерской отчетности — Бухгалтерский баланс и Отчет о финансовых результатах. Эти формы дают возможность рассчитать все основные финансовые показатели и коэффициенты.

Порядок расчета финансовых коэффициентов и анализ полученных результатов

Группы показателей финансового анализа

Все эти коэффициенты характеризуют четыре основные стороны — показатели финансовой деятельности любой организации, а именно:

- ликвидность;

- рентабельность;

- оборачиваемость активов;

- рыночная стоимость.

Коэффициенты рассчитываются в зависимости от поставленной задачи финансового анализа и круга пользователей, для которых предназначена информация финансовой деятельности компании.

Финансовые коэффициенты и показатели финансовой деятельности

К группе показателей ликвидности относятся коэффициенты:

- абсолютной ликвидности;

- текущей ликвидности;

- быстрой ликвидности.

- рентабельности оборотных средств;

- рентабельности продаж;

- рентабельности активов;

- рентабельности чистых активов;

- рентабельности собственного капитала.

- оборачиваемости активов;

- оборачиваемости оборотных активов;

- оборачиваемости материально-производственных запасов;

- оборачиваемости дебиторской (кредиторской) задолженности.

- прибыли на 1 акцию;

- дивидендного дохода;

- роста цены акции;

- выплат;

- рыночной (реальной стоимости) предприятия;

- цена/прибыль на 1 акцию.

Основные финансовые коэффициенты

Показатели ликвидности

Оценить стабильность организации позволяют коэффициенты ликвидности.

Ликвидность — это способность активов быть быстро проданными по цене, близкой к рыночной.

Скорость продажи активов может быть:

- Высокой — в отношении имущества, которое продавать не нужно (денежные средства), и того имущества, которое будет продано достаточно быстро (денежные эквиваленты, например высоколиквидные долговые ценные бумаги);

- Быстрой — по имуществу, требующему для реализации некоторого времени, но не очень большого (краткосрочная задолженность дебиторов);

- Средней — для имущества, которое будет реализовано не очень быстро и в процессе продажи может потерять часть своей стоимости (запасы, из которых сложно реализуемым может оказаться незавершенное производство).

В российском бухгалтерском балансе активы предприятия расположены в порядке убывания ликвидности.

Их можно разделить на следующие группы:

- Высоколиквидные активы (денежные средства и краткосрочные финансовые вложения);

- Быстрореализуемые активы (краткосрочная дебиторская задолженность, т.е. задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты);

- Медленно реализуемые активы (прочие, не упомянутые выше, оборотные активы);

- Труднореализуемые активы (все внеоборотные активы);

- Абсолютной — для имущества с высокой скоростью продажи;

- Быстрой, которая может также называться срочной, строгой, промежуточной, критической или носить название коэффициента промежуточного покрытия, — для имущества, имеющего высокую и быструю скорость реализации;

- Текущей — для имущества, темпы продажи которого соответствуют сумме всех 3 перечисленных скоростей.

Чем выше коэффициенты ликвидности, тем выше платежеспособность компании.

Отметим, что каждый из коэффициентов ликвидности раскрывает информацию разного характера.

Текущая ликвидность

Это наиболее общий и часто используемый показатель ликвидности.

Коэффициент текущей ликвидности отражает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов.

Таким образом, коэффициент текущей ликвидности показывает, в какой части имеющиеся в наличии у компании оборотные активы при их продаже по рыночной цене покроют краткосрочные обязательства предприятия.

Берут данные для определения коэффициента текущей ликвидности из бухгалтерского баланса предприятия, составленного на какую-либо из отчетных дат.

Обычно это годовой бухгалтерский баланс, но можно использовать и промежуточную отчетность.

Чтобы посмотреть характер изменения этого показателя в течение ряда периодов, делают несколько определений его на разные отчетные даты.

Формула коэффициента текущей ликвидности:

Текущая ликвидность = Оборотные активы / Краткосрочные обязательства

Так как данные для расчета рассматриваемого показателя берут из бухгалтерского баланса, то формула текущей ликвидности применительно к строкам действующей формы этого отчета будет выглядеть следующим образом:

От всей суммы раздела V (т. е. от всей суммы краткосрочных обязательств):

Текущая ликвидность = стр. 1200 / стр. 1500

То есть нужно, чтобы общее значение оборотных активов было больше суммы краткосрочных обязательств.

Значение ниже 1 говорит о высоком финансовом риске, связанном с тем, что предприятие не в состоянии стабильно оплачивать текущие счета.

Значение более 3 может свидетельствовать о нерациональной структуре капитала.

Быстрая ликвидность

Коэффициент быстрой ликвидности зависит от темпов продажи высоко и быстро ликвидного имущества, к которому относят:

- Краткосрочную задолженность дебиторов (продается быстро);

- Краткосрочные финансовые вложения (высоколиквидные);

- Денежные средства (не требуют продажи).

Источником данных служит бухгалтерский баланс компании, чаще годовой баланс, но возможны и расчеты по промежуточной отчетности.

Формула коэффициента быстрой ликвидности:

Быстрая ликвидность = (Краткосрочная дебиторская задолженность Краткосрочные финансовые вложения Денежные средства) / Текущие обязательства

Исходя из номеров строк бухгалтерского баланса, формулу коэффициента быстрой ликвидности по бухгалтерскому балансу можно отобразить следующим образом:

Быстрая ликвидность = (стр. 1230 стр. 1240 стр. 1250) / (стр. 1510 стр. 1520 стр. 1550)

- Стр. 1230 — краткосрочная задолженность дебиторов;

- Стр. 1240 — краткосрочные финансовые вложения;

- Стр. 1250 — остаток денежных средств;

- Стр. 1510 — остаток краткосрочных заемных средств;

- Стр. 1520 — краткосрочная задолженность кредиторам;

- Стр. 1550 — прочие краткосрочные обязательства.

Если коэффициент быстрой ликвидности равен или больше 1, то компания в состоянии обеспечить быстрое полное погашение имеющейся у нее текущей задолженности за счет собственных средств. Причем часть этих средств (если коэффициент больше 1) еще у организации останется.

Когда коэффициент быстрой ликвидности меньше 1, то компания не сможет быстро погасить всю имеющуюся у нее текущую задолженность собственными средствами.

При этом коэффициент быстрой ликвидности, находящийся в пределах 0,7–1, считают допустимым, поскольку обычной практикой является ведение бизнеса с наличием долгов.

А коэффициент быстрой ликвидности меньше 0,7 указывает на неблагоприятное положение, особенно в том случае, если в числителе основная часть суммы приходится на дебиторскую задолженность, среди которой может быть сомнительная.

Абсолютная ликвидность

Определяют исходные данные для расчета коэффициента абсолютной ликвидности по балансу, составленному на конкретную отчетную дату, или по отчетности за ряд дат, если нужно проследить динамику изменения этого показателя.

Коэффициент абсолютной ликвидности — финансовый коэффициент, равный отношению денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам (текущим пассивам).

Формула коэффициента абсолютной ликвидности:

Абсолютная ликвидность = (Денежные средства краткосрочные финансовые вложения) / Текущие обязательства

Исходя из номеров строк бухгалтерского баланса, формулу коэффициента абсолютной ликвидности по бухгалтерскому балансу можно отобразить следующим образом:

Абсолютная ликвидность = (стр. 1250 стр. 1240) / (стр. 1510 стр. 1520 стр. 1550)

- Стр. 1250 — номер строки бухгалтерского баланса по денежным средствам;

- Стр. 1240 — номер строки бухгалтерского баланса по финансовым вложениям;

- Стр. 1510 — номер строки бухгалтерского баланса по краткосрочным заемным средствам;

- Стр. 1520 — номер строки бухгалтерского баланса по краткосрочной задолженности кредиторам;

- Стр. 1550 — номер строки бухгалтерского баланса по прочим краткосрочным обязательствам.

Это означает, что от 0,2 до 0,5 краткосрочных долгов компания способна погасить в кратчайшие сроки по первому требованию кредиторов.

Соответственно, более высокое значение показателя свидетельствует о более высокой платежеспособности.

Превышение величины 0,5 указывает на неоправданные задержки в использовании высоколиквидных активов.

Показатели рентабельности

Они рассчитываются как отношение чистой прибыли к сумме активов или потокам, за счет которых она была получена.

Для этого используются данные бухгалтерской отчетности (Форма № 1 и № 2).

Чем выше значения, тем эффективнее задействованы анализируемые ресурсы предприятия.

В показателях рентабельности заинтересованы собственники и акционеры.

Коэффициенты рентабельности играют важную роль в разработке инвестиционной, кадровой, и маркетинговой стратегий компании.

Рентабельность оборотных средств

Рентабельность оборотных средств будет тем больше, чем меньше ресурсов потратит компания для увеличения прибыли.

Формула рентабельности оборотных средств:

Рентабельность оборотных средств = Чистая прибыль/оборотные средства

Если использовать строки бухгалтерской отчетности, то:

Рентабельность оборотных средств = стр. 2400/стр. 1200

Стр. 2400 -строка отчета о финансовых результатах (чистая прибыль компании);

Стр. 1200 — строка бухгалтерского баланса (стоимость оборотных средств).

Нормативное значение рентабельности оборотных средств более 1.

Коэффициент рентабельности оборотных средств с итогом больше единицы означает эффективное использование оборотных средств и свидетельствует о получении прибыли предприятием.

Отрицательный результат демонстрирует неправильную организацию производства.

Рентабельность продаж

Коэффициент рентабельности, продаж определяет долю прибыли в каждом заработанном рубле и рассчитывается как отношение чистой прибыли (прибыли после налогообложения) за определённый период к выраженному в денежных средствах объёму продаж за тот же период.

Формула коэффициента рентабельности продаж:

Рентабельность продаж = Чистая прибыль /Выручка х 100%

Для расчета рентабельности продаж используется информация из отчета о финансовых результатах (форма № 2):

Рентабельность продаж по валовой прибыли = строка 2100 / строка 2110 × 100

Рентабельность продаж по операционной прибыли = (строка 2300 строка 2330) / строка 2110 × 100

Рентабельность продаж по чистой прибыли = строка 2400 / строка 2110 × 100

Рассчитываются среднестатистические значения рентабельности по отраслям.

Для каждого вида деятельности нормальным считается свой коэффициент.

В целом коэффициент в пределах от 1 до 5% говорит о том, что предприятие низкорентабельно, от 5 до 20% — среднерентабельно, от 20 до 30% — высокорентабельно.

Коэффициент свыше 30% говорит о сверхрентабельности.

Рентабельность активов

Коэффициент рентабельности активов рассчитается как отношение прибыли к средней стоимости активов предприятия и отражает величину чистой прибыли с каждого рубля вложенного в активы организации.

Рентабельность активов, как и рентабельность собственного капитала, можно рассматривать в качестве одного из показателей рентабельности инвестиций.

Формула коэффициента рентабельности активов:

Рентабельности активов = прибыль за период / средняя величина активов за период х 100%

Показатели прибыли для числителя формулы рентабельности активов нужно взять из отчета о финансовых результатах:

прибыль от продаж — из строки 2200;

чистую прибыль — из строки 2400.

Если считается рентабельность всех активов, то берется сальдо баланса (строка 1600).

Если считается рентабельность оборотных активов, то берется итог раздела II актива баланса (строка 1200).

Если интересует их отдельный вид — информацию из соответствующей строки второго раздела.

При расчете рентабельности внеоборотных активов в знаменателе нужно отразить итог по разделу I — строку 1100. Тогда мы получим рентабельность всех имеющихся внеоборотных активов.

При необходимости можно проанализировать прибыльность активов отдельного вида, например основных средств или группы внеобротных активов (материальные, нематериальные, финансовые).

В этом случае в формулу подставляют данные по строкам, в которых отражено соответствующее имущество.

Чем выше показатель, тем более эффективным является весь процесс управления, так как показатель рентабельности активов формируется под влиянием всей деятельности компании.

Для финансовой организации нормальным считается показатель, равный 10% и более, для производственной компании — 15-20%, для торговой фирмы — 15-40%.

Рентабельность собственного капитала

Другими словами, сколько копеек дохода приносит предприятию каждый рубль его собственного капитала.

Формула коэффициента рентабельности собственного капитала:

Рентабельность собственного капитала = Чистая прибыль/ Собственный капитал х 100%

Рентабельность собственного капитала по балансу:

Рентабельность собственного капитала = стр. 2400/ стр. 1300 × 100.

Стр. 2400 -строка отчета о финансовых результатах (чистая прибыль компании);

Нормальным считается значение коэффициента от 10 до 12%, которые характерны для бизнеса в развитых странах.

Если инфляция в государстве велика, то соответственно растет и рентабельность капитала. Для российской экономики считается нормой 20-процентное значение.

Логичным является сравнение значения рентабельности собственного капитала конкретного предприятия с рентабельностью вложений в ценные бумаги (облигации, акции крупных компаний и пр.) или депозиты.

Читайте также: