Функция спроса на деньги шпора

Понятие, сущность и функции денег

Денежный рынок

Деньги – это совокупность финансовых активов, которые регулярно используются для сделок; важная макроэкономическая категория, посредством которой осуществляется анализ инфляционных процессов, циклических колебаний, механизма достижения равновесного состояния в экономике и т.д.

Наиболее характерной чертой денег является их ликвидность, то есть способность практически мгновенно и без потерь обменяться на товары (услуги), или любые другие виды активов.

Выделяют три основные функции денег:

1) средство обращения – деньги, используемые для покупки товаров и услуг, а также для уплаты долгов;

2) мера стоимости – деньги, используемые для измерения и сравнения стоимостей товаров и услуг;

3) средства накопления – актив, сохраняемый после продажи товаров и услуг и обеспечивающий покупательную способность в будущем.

Для измерения денежной массы страны используются денежные агрегаты.

Денежными агрегатами называются составные элементы денежной массы, условно различаемые в порядке убывания степени ликвидности.

Не существует какой-либо универсальной, общемировой номенклатуры агрегатов денежной массы. Для каждой отдельной страны состав и структура денежной массы зависят от общего уровня экономического развития национальной экономики, от развитости рыночных и денежных отношений, наконец, от политики Центрального банка.

Согласно классификации, используемой в США, денежные агрегаты представлены следующим образом:

М1 – наличные деньги вне банковской системы, депозиты до востребования, дорожные чеки, прочие чековые депозиты;

М2 – М1 плюс нечековые сберегательные депозиты, срочные вклады (до 100 тыс. долл.) и др.;

М3 – М2 плюс срочные вклады свыше 100 тыс. долл., депозитные сертификаты и др.;

L – М3 плюс казначейские сберегательные облигации, краткосрочные государственные обязательства, коммерческие бумаги и пр.

Центральный банк Украины выделяет:

М0 – наличные деньги в обращении (деньги вне банков);

М1 – М0 плюс депозиты населения и предприятий в сбербанках и коммерческих банках до востребования, средства населения и предприятий на расчетных и текущих счетах;

М2 – М1 плюс срочные вклады;

М3 – М2 плюс депозитные сертификаты банков.

В макроэкономическом анализе чаще других используются агрегаты М1 и М2.

Спрос на деньги – это потребность в определенном запасе денег. Он определяется как количество платежных средств, которые население и фирмы хотят держать в ликвидной форме, т.е. в форме наличности и чековых депозитов (кассы).

Спрос на деньги определяется двумя факторами:

- покупка товаров и услуг

В экономической теории существует два подхода к объяснению спроса на деньги:

- монетаристский (в своей основе классический);

Классики определяют спрос на деньги на основе уравнения обмена количественной теории денег:

P ∙Q = M ∙ V,

где P – уровень цен (индекс цен);

Q – объем выпуска (в реальном выражении);

М – количество денег в обращении;

V – скорость обращения денег.

При этом предполагается, что скорость обращения денег V – величина постоянная, т.к. связанна с устойчивой структурой сделок в экономике.

Отсюда следует, что спрос на деньги определяется динамикой ВНП (P ∙Q):

| М = | P ∙Q |

| V |

По правилу монетаристов, государство должно поддерживать темп роста денежной массы на уровне средних темпов роста реального ВНП, тогда предложение денег будет соответствовать спросу на них, а значит, уровень цен в экономике будет стабилен.

В рамках кейнсианской теории денег были сформулированы три мотива спроса на деньги.

Первый мотив состоит в том, что люди и фирмы нуждаются в деньгах как в средстве платежа, т.е. как в удобном инструменте обслуживания сделок (при покупке товаров, услуг, факторов производства). Необходимые для этих целей деньги называются спросом на деньги со стороны сделок, операционным спросом или, по определению Дж. Кейнса - трансакционным спросом.

Количество денег, необходимых для заключения сделок, зависит от:

- объема всей товарной массы, находящейся на рынке;

- уровня цен, по которым продаются товары и услуги;

- совокупного (национального) дохода;

- скорости обращения денег.

Главным фактором выступает уровень совокупного дохода.

Второй мотив спроса на деньги получил название спроса по мотиву предосторожности. Он возникает потому, что домохозяйствам и фирмам приходится сталкиваться с непредвиденными платежами. А для этого у них должен быть некоторый запас денег. Его объем зависит от объема непредвиденных расходов, который прямо пропорционален НД.

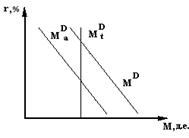

Часто первый и второй мотивы объединяют в один, как трансакционный, поскольку эти два мотива спроса на деньги не зависят от уровня ставки процента. Графически трансакционный спрос (M D t) выглядит как вертикальная линия, расстояние которой от оси ординат определяется величиной НД (рис.18).

|

| Рис.18 Спрос на деньги в теории Дж. Кейнса |

Дж. Кейнсу принадлежит заслуга в выделении третьего мотива спроса на деньги – спекулятивного (спрос со стороны активов). Он его связал с наличием у денег альтернативной стоимости хранения (издержек хранения) – упущенной выгоды в виде неполученных процентов (дивидендов), которые могли бы быть, если бы деньги были обменены на менее ликвидные, но доходные финансовые активы.

Спрос на деньги со стороны активов, или спекулятивный спрос (M D a), зависит от уровня ставки процента и эта зависимость обратная (рис.18).

Общий спрос на деньги (M D ) получается путем горизонтального сложения графиков трансакционного и спекулятивного спроса. Функция спроса на деньги не касается оси r, т.к. трансакционный спрос на деньги и спрос на деньги по мотиву предосторожности не связаны с величиной ставки процента, а определяются уровнем НД. Кроме того, график общего спроса не может опустится ниже r0 – минимальной ставки процента.

Функция спроса на деньги изменяется (происходит смещение графика) в двух случаях:

1) при изменении национального дохода (при росте НД кривая смещается вправо, при падении – влево);

2) при совершенствовании банковских операций (когда вводятся новые виды счетов, увеличиваются сроки хранения денег, кривая смещается вправо).

Спрос на деньги - это желание публики сохранять свои финансовые активы в ликвидной форме. Это желание объясняется необходимостью наличия ликвидных активов для покупки товаров, оплаты услуг или приобретения других финансовых активов. Иначе спрос на деньги называют спросом на реальные денежные (кассовые) остатки, поскольку важна не номинальная ценность денег, а их покупательная способность.

Спрос на деньги определяется двумя основными функциями денег: их функцией как средства обращения и их функцией как средства сохранения богатства (сбережения). Спрос на деньги отличается от спроса на любое другое благо тем, что он является не потоком, а представляет собой величину запаса.

В неоклассической концепции учитывается только транзакционный мотив спроса на деньги. Деньги рассматриваются неоклассиками только как средство обращения, необходимое для оплаты товаров и услуг. В основе определения величины спроса на деньги лежит количественное уравнение обмена, которое известно в двух вариантах:

- 1) уравнение И. Фишера: ; (2.2)

- 2) кембриджское уравнение: , (2.3)

где k - коэффициент кассовых остатков у публики (k=1/V).

Если преобразовать формулу уравнения И. Фишера следующим образом: , то можно увидеть, что количество денег, находящихся в обращении, равно отношению номинального национального дохода к скорости обращения денег. Если заменить величину денежной массы М на величину спроса на деньги Md, то получим, что спрос на номинальное количество денег будет равен:

Из этого уравнения следует, что величина спроса на деньги зависит от следующих факторов:

- - абсолютного уровня цен: чем выше уровень цен, тем выше спрос на деньги, и наоборот;

- - уровня реального объема производства: по мере роста его уровня повышаются и реальные доходы населения, значит, требуется и больше денег для совершения сделок;

- - скорости обращения денег, которая, с точки зрения неоклассиков, определяется сложившимися институциональными отношениями: порядком и частотой выплаты заработной платы, сформировавшейся системой банковских переводов и др. и является величиной постоянной.

Спрос на реальные кассовые остатки, в этом случае будет определяться по формуле:

Отсюда следует, что согласно неоклассической концепции реальный спрос на деньги может быть представлен как возрастающая функция только от одного аргумента - реального национального дохода: Lтр=f().

В кейнсианской концепции выделяют два основных мотива, по которым публика предъявляет спрос на деньги: транзакционный (для совершения запланированных сделок и осуществления непредвиденных платежей) и спекулятивный мотив (для накопления имущества).

Последний мотив вытекает из функции денег как средства сбережения. Поскольку портфель финансовых активов публики состоит из ценных бумаг и денег, возникает задача, в какой вид активов превратить сбережения. Решение этой задачи рациональными экономическими субъектами в современной теории называется оптимизацией портфеля активов. Оптимизация портфеля активов сводится к сравнению доходов от неденежных составляющих портфеля, по которым субъекты могут получать денежный доход с нематериальной выгодой от хранения активов в ликвидной форме.

Допустим, что номинальная стоимость облигаций равна Bn, периодически выплачиваемый по ним твердый процент (процентная ставка) равен in. Тогда текущий рыночный курс облигации (B) будет равен:

где i - номинальная процентная ставка.

Публика, решая хранить ли сбережения в денежной форме или в виде облигаций, учитывает кроме дохода на облигации их рыночный курс в будущем (В е ), который определяется формулой:

где i e - ожидаемое значение ставки процента.

Если рыночная ставка процента повысится, то курс облигаций снизится, то есть В>В е . Публика сопоставляет ожидаемую потерю от повышения ставки процента с гарантированным доходом по облигациям и сохраняет ее до тех пор, пока:

Текущая ставка процента, которая превращает это неравенство в равенство, называется критической (ik) и определяется по формуле:

Каждый хозяйствующий субъект имеет собственное представление о величине критической ставки процента, однако множество значений критических ставок ограничено сверху и снизу допустимыми значениями.

Допустим, существует некоторая максимальная ставка процента (imax), при которой даже консервативные субъекты предпочитают сохранять все свои финансовые активы в форме облигаций и не желают иметь в его составе ликвидные активы. В этом случае спекулятивный спрос на деньги стремится к нулю, так как все денежные средства по спекулятивному мотиву истрачены на приобретение облигаций: чем выше рыночная ставка процента, тем ниже рыночный курс ценных бумаг, тем выше на них спрос. Следовательно субъекты их активно скупают. Наоборот, при некоторой минимальной ставке процента (imin) неудобства хранения финансовых активов в виде облигаций, к числу которых относятся: меньшая по сравнению с деньгами ликвидность, нестабильность курса и др., не компенсируются доходом на облигации и публика не будет держать их в составе финансового портфеля. В такой ситуации спекулятивный спрос достигает своего максимального значения.

Графически спекулятивный спрос на деньги может быть представлен в виде убывающей зависимости величины спроса на деньги как имущество от рыночной процентной ставки: Ls=Ls(i) (рис. 2.1.). Выпуклость графика к началу координат объяснятся тем, что при низкой ставке процента число желающих держать имущество в денежной форме быстро увеличивается, поэтому при увеличении номинальной ставки процента спекулятивный спрос на деньги убывает с ускорением.

Рис. 2.1. Кривая спроса на деньги как имущество

Рис. 2.2. Кривая спроса на деньги для сделок

Реальный транзакционный спрос в кейнсианской концепции трактуется так же, как и в неоклассической теории. Он рассматривается как возрастающая функция от реального национального дохода. В системе координат денежного рынка транзакционный спрос на деньги графически представляется в виде вертикальной линии, поскольку величина этого спроса не зависит от ставки процента (рис. 2.2.).

Общий реальный спрос на деньги в таком случае будет равен сумме транзакционного и спекулятивного спроса: L=Lt+Ls. Он является функцией от двух основных факторов: реального дохода и номинальной процентной ставки: L=L(Y,i), оказывающих противоположное влияние на объём реального денежного спроса. При росте дохода реальный спрос на деньги увеличивается, при росте номинальной ставки процента - снижается. Зависимость величины общей величины реального спроса на деньги от их цены (номинальной процентной ставки) называется кривой спроса на деньги. Общий вид этой кривой представлен на рис. 2.3.

В линейном виде функция общего спроса на реальные кассовые остатки может быть представлена следующим образом:

где Ly=ДL/ДY=1/V - предельная склонность к предпочтению ликвидности по доходу, показывающая на какую величину изменится спрос на реальные кассовые остатки при изменении реального национального дохода на единицу; Li=ДL/Дi - предельная склонность к предпочтению ликвидности по процентной ставке, показывающая на сколько изменится величина спроса на деньги, если номинальная ставка процента изменится на один процентный пункт.

Рис. 2.3. Кривая общего спроса на реальные кассовые остатки

Монетаристская концепция спроса на деньги существенно отличается от теории денежного спроса неоклассической и кейнсианской школ. М. Фридмен был одним из первых монетаристов, кто предложил портфельную теорию денежного спроса, в которой деньги выступают одним из видов широкого набора финансовых активов.

Важнейшая особенность теории спроса на деньги М. Фридмена заключается в анализе более широкого круга факторов, влияющих на денежный спрос. В его теории функция спроса на реальное количество денег определяется как функция от четырех основных факторов: реальной ожидаемой доходности облигаций (rв), реальной ожидаемой доходности акций (ra), ожидаемого темпа инфляции (р е ) и величины реального перманентного дохода (Yp). Таким образом,

L = L (ra, rв, р e , Yp).

При увеличении (уменьшении) доходности ценных бумаг (показателей ra и rв) спрос на деньги сокращается (расширяется). С увеличением (уменьшением) ожидаемого темпа инфляции сокращается (растет) реальный доход от накопления денег и, следовательно, возрастает (снижается) относительное преимущество других видов финансовых активов как средства накопления. В результате публика меняет структуру финансового портфеля, сокращая спрос на деньги при увеличении р е и увеличивая его при уменьшении р е . С ростом (снижением) перманентного дохода спрос на деньги при прочих равных условиях увеличивается (уменьшается). Учитывая, что rв+р е =i, монетаристскую функцию реального спроса на деньги можно представить в виде: L = L (i, Yp, ra).

В отличие от кейнсианской функции спроса на деньги, в монетаристской функции вместо текущего дохода учитывается перманентный доход. Такая замена делает монетаристскую функцию спроса на деньги более стабильной, чем кейнсианскую. Это объясняется тем, что перманентный доход является величиной более устойчивой по сравнению с текущим доходом. Различие взглядов на устойчивость денежного спроса во многом определяет специфику подхода кейнсианцев и монетаристов к выбору тактических целей денежно-кредитной политики.

Включение в число аргументов монетаристской функции спроса на деньги ожидаемой доходности неденежных финансовых активов, которого нет в кейнсианской функции, влияет на особенности трактовки механизма действия денежно-кредитной политики в монетаристской и кейнсианской концепциях.

Наконец, следует отметить, что в отличие от неоклассиков и кейнсианцев монетаристы рассматривают скорость обращения денег в качестве эндогенного, а не экзогенного параметра. Этот параметр не определяет объем спроса на деньги, а определяется вместе со спросом в процессе формирования портфеля активов и является функцией от тех же аргументов, что и спрос на деньги: V = V (Yp, rа, rв, р е ).

Модель Баумоля-Тобина - это модель транзакционного спроса на наличные деньги, рассматривающая его с точки зрения оптимизации денежных запасов публики. Публика сохраняет часть своего богатства в денежной форме для будущих покупок. Если денег недостаточно, то в них можно конвертировать другие активы, например, ценные бумаги. Причем перед публикой постоянно возникает проблема: хранить или не хранить свои активы в денежной форме. Если хранить, то, значит, нести альтернативные издержки хранения денег, обусловленные упущенным процентом, который можно было получить от ценных бумаг. Если не хранить, то нести транзакционные издержки, обусловленные обращением ценных бумаг в деньги. Таким образом, проблема заключается в нахождении оптимальной величины спроса на наличные деньги.

Модель основана на следующих допущениях. Публика получает номинальный ежемесячный доход, равный Yн. Этот доход в конце каждого месяца автоматически помещается на банковский счет. Номинальные издержки снятия денег со счета (время и расходы, связанные с посещением банка, оплатой брокерских услуг) постоянны и равны h. Номинальные расходы публики составляют величину, равную Yн, и постоянны в течение месяца. Поэтому снятие денег со счета осуществляется регулярно, через одинаковые промежутки времени на сумму М*, а число посещений банка в месяц равно: Yн/М*=n. После каждого снятия денег со счета сумма наличных денег, находящихся у публики, уменьшается с величины М* до 0, после чего следует новое обращение в банк и т.д. Поэтому спрос на деньги как средняя величина денег, находящихся у публики, равен:

Допустим, что какой-либо экономический субъект обращается в банк три раза в месяц, снимая деньги равными долями. Тогда этот процесс может быть проиллюстрирован на рис. 2.4. Со стороны экономического субъекта спрос на наличные деньги, или средние денежные остатки, за месяц составит величину M*/2, которая будет выражаться площадью трёх треугольников: .

Обозначим суммарные месячные издержки конвертации: Сw=hn=h(Y/М*), а альтернативные издержки хранения денег (упущенный процент от средней суммы кассовых остатков): Ос = i(М*/2). Тогда общие издержки конвертации и хранения денег будут равны: Тс = Сw + Oc. Эти издержки выступают как функция М*. Чем выше величина М*, тем меньше число посещений банка и, соответственно, издержки конвертации (Сw), но тем больше издержки хранения денег (Ос).

Издержки конвертации можно минимизировать путем однократного масштабного снятия денег со счета в начале месяца при М* = YН. Однако эта максимальная сумма М*, минимизирующая Сw, одновременно максимизирует Ос. Поэтому домохозяйство должно сопоставлять оба вида издержек. Оптимальный выбор величины, снимаемой со счета суммы (М*орt), осуществляется путем минимизации Тс в точке А, которой соответствует равенство: Сw=Oc или h(YН/М*)=i(Мо*/2). Из этого равенства следует, что оптимальная сумма изъятия: М*орt=[(2hYН)/i] Ѕ (рис. 2.5.). Следовательно, номинальный объём спроса на деньги для сделок равен:

где Y - реальный национальный доход, b=h/Р - издержки конвертации в реальном выражении.

Соответственно, реальный спрос на деньги будет определятся по формуле:

Спрос на деньги – это спрос на запас ликвидных платежных средств. В экономической теории величина спроса на деньги – объем денежных запасов, который экономические агенты желают иметь на определенную дату. Рассмотрим основные теории спроса на деньги, сформировавшиеся в рамках неоклассического и кейнсианского подходов.

Количественная теория спроса на деньги

Количественная теория спроса на деньги, предложенная неоклассиками, сложилась в двух вариантах. Первый вариант представлен уравнением обмена И. Фишера:

В левой части уравнения стоит произведение количества денег в экономике (М) на скорость обращения денег при покупке конечных товаров и услуг (V), которая показывает, сколько раз за данный период времени в среднем каждая денежная единица была потрачена на приобретение конечных товаров и услуг. В условиях макроэкономического равновесия произведение сомножителей в левой части уравнения (5.19) равняется произведению реального ВВП за данный период времени (Y) на уровень цен в экономике (Р).

Левая часть (MV) описывает предложение денег, правая часть (PY) – спрос на деньги. Они равны друг другу только при равновесном значении уровня цен. Основной вывод неоклассиков из уравнения обмена заключался в том, что при постоянстве скорости обращения денег (V) увеличение количества денег в экономике (М) приводит к росту общего уровня цен (Р). В неоклассической модели деньги нейтральны в том смысле, что изменение их количества не оказывает никакого влияния на показатели реального выпуска (Y), так как соответствие между товарной и денежной массами в экономике обеспечивается исключительно за счет изменения уровня цен (Р). Монетаристский подход, конкретизируя вывод неоклассиков, уточняет понятие нейтральности денег: согласно выводам монетаристов деньги являются нейтральными в длительном периоде, но в коротком периоде увеличение предложения денег (при неизменной скорости их обращения) меняет всю правую часть уравнения (5.19). Иначе говоря, в коротком периоде реальный ВВП и уровень цен растут одновременно, уравновешивая увеличение предложения денег.

Второй вариант количественной теории денег представлен так называемым кембриджским уравнением, использовавшимся А. Маршаллом и А. Пигу, которые, в отличие от И. Фишера, исследовали не объективные, а субъективные факторы формирования спроса на деньги. Согласно подходу А. Маршалла и А. Пигу совокупный спрос на деньги всех экономических субъектов составляет

MD = kPY, (5.20)

где k – коэффициент предпочтения ликвидности, который показывает, какую часть своего номинального дохода экономические агенты предпочитают держать в денежной форме; Р – уровень цен в экономике; Y – совокупный реальный доход.

Нетрудно заметить сходство кембриджского уравнения (5.20) с уравнением обмена (5.19). Выражая из (5.19) количество денег и приравнивая полученное выражение правой части уравнения (5.20), получим, что скорость обращения денег есть величина, обратная коэффициенту предпочтения ликвидности (V= 1/k).

Из количественной теории денег следует, что основным фактором, определяющим величину спроса на деньги, является совокупный доход. Рост дохода вызывает рост величины спроса на деньги.

Кейнсианская теория спроса на деньги

Дж. Кейнс расширил представления предшественников о субъективных мотивах, побуждающих экономических субъектов иметь на руках запас денежных остатков. Согласно подходу Кейнса три мотива определяют решения экономических агентов о величине спроса на деньги.

1. Трансакционный мотив характеризует потребность в деньгах для совершения текущих покупок. Как и его предшественники, Кейнс полагал, что спрос на деньги по трансакционному мотиву определяется прежде всего объемом осуществляемых сделок (трансакций). Величина трансакционной составляющей спроса на деньги пропорциональна номинальному доходу:

(5.21)

где

– величина трансакционного спроса на деньги; kT – чувствительность трансакционного спроса на деньги к изменению номинального совокупного дохода (коэффициент предпочтения ликвидности по трансакционному мотиву). Нетрудно заметить сходство указанного выражения с кембриджским уравнением.

2. Мотив предосторожности определяет потребность в деньгах на случай непредвиденных трат (например, неожиданной возможности совершить выгодную покупку). По мнению Кейнса, объем денег, которые экономические субъекты хранят исходя из соображений предосторожности, определяется ожидаемым в будущем объемом сделок, а планируемая величина таких покупок пропорциональна доходу. Таким образом, составляющая спроса на деньги, определяемая мотивом предосторожности, также пропорциональна номинальному доходу:

(5.22)

где

– величина спроса на деньги по мотиву предосторожности; kП – чувствительность спроса на деньги по мотиву предосторожности к изменению поминального совокупного дохода (коэффициент предпочтения ликвидности по мотиву предосторожности).

Деньги, хранимые по трансакционному мотиву и мотиву предосторожности, предназначены для ежедневного, активного расходования на покупки товаров (услуг) – это спрос на "деньги для сделок". Поэтому их называют еще активными денежными запасами, а их объем определяет величину спроса на активные денежные запасы. По определению она равна сумме величин трансакционного спроса на деньги и спроса на деньги по мотиву предосторожности. Для упрощения иногда объединяют спрос на деньги по трансакционному мотиву и мотиву предосторожности, так как он в том и другом случае зависит от номинального дохода. Берется усредненный коэффициент предпочтения ликвидности (k), характеризующий оба мотива. Тогда функция спроса на деньги для сделок примет вид

(5.23)

3. Спекулятивный мотив спроса на деньги (спрос на "деньги со стороны активов") возникает в силу того, что в экономике обращаются не только товары (услуги), но и доходные финансовые активы (ценные бумаги). Сформировав активный денежный запас для покупки товаров (услуг), экономические агенты могут испытывать потребность в дополнительном количестве денег, которое необходимо им для приобретения ценных бумаг в случае возникновения благоприятной конъюнктуры на фондовом рынке. Фактически речь идет о распределении богатства между различными формами – деньгами и иными активами, т.е. о формировании портфеля из различных видов активов. Поэтому кейнсианскую теорию спроса на деньги называют еще портфельной теорией спроса на деньги. При этом следует отметить, что в кейнсианской модели все "иные активы" сводятся к безрисковым государственным облигациям. В более продвинутых версиях портфельного подхода рассматривается выбор индивидом оптимальной структуры портфеля, в который, помимо денег и облигаций, могут входить другие ценные бумаги (например, акции предприятий), а также вложения в физический и человеческий капитал.

Величина спроса на ценные бумаги (облигации) базируется на обратной зависимости между курсом (ценой) облигаций и ставкой процента, которую можно выразить следующим образом:

где Ро – номинальный курс облигации; а – фиксированный доход от облигации; i – текущая ставка процента.

Таким образом, при снижении процентной ставки будет логично ориентироваться на рост курса облигаций, что сулит большие доходы их обладателям, а это закономерно обусловливает возрастание спекулятивного спроса на деньги. К тому же при снижении указанной ставки владельцам депозитов становится невыгодным сохранение их в банках, и они ищут более выгодного приложения своих денег. (Более подробно взаимосвязи на финансовых рынках рассмотрены в параграфе 5.5). Следовательно, величину спекулятивного спроса на деньги

можно представить в виде функции L(i), аргументом которой является ставка процента (i), причем зависимость между

и i – обратная.

Рис. 5.2. Суммарный спрос на деньги и его величина при i = i1

Величина суммарного спроса на деньги MD представляет собой сумму величин спроса на "деньги для сделок" и спроса на "деньги со стороны активов" при каждом значении дохода и процентной ставки. Наиболее часто используется линейная зависимость спроса на деньги от дохода и процентной ставки

(5.24)

где k – коэффициент предпочтения ликвидности; h – коэффициент чувствительности спроса на деньги к номинальной процентной ставке, который показывает, как изменится величина спекулятивного спроса на деньги при изменении номинальной ставки процента на один пункт.

Равновесие на денежном рынке наступает, когда спрос на деньги равен их предложению, т.е. когда соблюдается условие MD = MS. Конкретизируя обе стороны, получим развернутое уравнение денежного равновесия

(5.25)

Графическое построение суммарного спроса на деньги и определение его величины при заданной процентной ставке показано на рис. 5.2. Равновесие на денежном рынке – на рис. 5.3 а.

Рис. 5.3. Равновесие на денежном рынке и кредитно- денежная политика

ПРИМЕР 5.2

Предположим, что предложение денег в экономике составляет 250 млрд руб. (см. пример 5.1). Известно, что коэффициент предпочтения ликвидности равен 0,25, а уровень номинального ВВП составляет 1500 млрд руб. Коэффициент чувствительности спроса на деньги к изменению процентной ставки равен 1000. Определим равновесную ставку процента на денежном рынке. Для этого составим линейную функцию спроса на деньги согласно уравнению (5.24) и приравняем ее величине предложения денег. Функция спроса на деньги в данном случае примет вид МD = 0,25 × 1500 – - 1000/. Обратите внимание, что номинальный доход записывается как произведение PY, поскольку Y в формуле спроса на деньги обозначает реальный доход. Приравнивая МD и Ms = 250 млрд руб., находим значение i = 0,125, или 12,5%. Следует отметить, что иногда в формуле (5.24) значение i принимается не в долях от единицы, а в процентных пунктах. В этом случае изменится размерность коэффициента h. В нашем примере, чтобы получить значение i = 12,5, коэффициент h должен быть равен не 1000, а 10.

Читайте также: