Методы оценки капитала шпора

Экономическая сущность капитала

Капитал является фундаментом деятельности любой организации и неотъемлемой частью всех процессов её жизнедеятельности. Капитал формируется, накапливается, а также реинвестируется на протяжении всей истории предприятия. При надлежащем использовании он обеспечивает предприятию множество возможностей, все они, конечно же, ведут к достижению цели получения конечного результата деятельности – прибыли.

Сам по себе капитал представляет накопленный различными способами запас денежных средств, а также натуральных товаров.

Эти средства вовлекаются в экономический процесс в качестве инвестиционного ресурса и фактора производства. Целью подобных инвестиций является получение дохода. Капитал предприятия является качественной характеристикой общей стоимости средств предприятия, выраженной в материальной и нематериальных формах.

Принципы оценки капитала

Концепция оценки капитала базируется на наличии у капитала определённой стоимости, которая формирует соответствующий уровень затрат предприятия. Это является базовой концепцией системы управления финансовой деятельностью организации. При этом помимо непосредственной стоимости капитала, определяется и ряд направлений деятельности предприятия в целом. Оценка стоимости капитала используется в следующих сферах:

- Курсовая работа Оценка капитала предприятия и её методы 470 руб.

- Реферат Оценка капитала предприятия и её методы 260 руб.

- Контрольная работа Оценка капитала предприятия и её методы 240 руб.

- служит мерой прибыльности операционной деятельности предприятия;

- используется в качестве основополагающего критерия в процессах реального инвестирования и является базовым показателем эффективности подобных инвестиций;

- служит критерием принятия тех или иных управленческих решений относительно основных средств предприятия;

- используется в процессах управления структурой самого капитала;

- используется в качестве измерителя уровня рыночной стоимости предприятия.

Важность верной оценки стоимости в процессах управления формированием капиталов и определяет необходимость особо точных расчётов на всех этапах развития организации.

Процесс оценки стоимости капиталов основывается на принципах поэлементной оценки, обобщающей стоимости, сопоставимости оценки стоимости собственных и заемных капиталов, динамической оценки и взаимосвязи между текущей и прогнозируемой стоимостью.

Методы оценки капитала предприятия

Задай вопрос специалистам и получи

ответ уже через 15 минут!

Мировая практика оценки капиталов имеет множество различных подходов к этому вопросу, однако, можно заметить, что им всё равно уделяется недостаточное количество внимания. Российская практика подобных оценок вообще несёт в себе лишь узкий спектр всех возможных методов, что приводит к недостаткам и невозможности всесторонней и полной оценки капитала.

На определение итоговой стоимости капитала влияет множество факторов, среди которых присутствуют и интересы пользователей подобной оценки, и изменение стоимости денег в процессе самой оценки и великое множество других. Изучение объекта возможно с нескольких сторон, когда покупатель оценивает реальную стоимость и возможность получение выгоды в будущем, а предприятие – рост капитала как следствие приобретения.

Исходя из вышеперечисленного, методы оценки стоимости капитала можно классифицировать по отношению ко времени произведения подобной оценки, к потребителям конечной информации, а также по отношению к вопросам функционирования капитала.

Сами же методы оценки капитала подразделяются на:

- имущественные, оценивающие балансовую стоимость, а также стоимость материальных активов, рыночную стоимость, стоимость воссоздания и ликвидную стоимость;

- рыночные, базирующиеся на методах продаж, рынков капитала и отраслевых коэффициентах;

- доходные, включающие в себя методы капитализации дохода и дисконтирования предполагаемых финансовых потоков.

Все вышеперечисленные методы обладают как явными преимуществами, так и не менее явными слабыми сторонами. Для оценки стоимости капитала, в качестве главного основополагающего критерия бизнеса, имеет смысл применять разносторонние подходы. Они выбираются исходя из целей и задач, а также возможностей оценки определённых источников капитала, его активов, затрат и прогнозов в составлении стоимости.

Оценка стоимости капитала в качестве одного из компонентов оценки бизнеса в целом базируется на исторической стоимости капитала, его текущей рыночной стоимости, а также будущей рыночной стоимости. Инструментарием при проведении подобных оценок выступает весь имеющийся арсенал методов финансового анализа с учётом возможного влияния самых разнообразных факторов.

Оценка капитала предприятий в России

Неразвитость рынка предприятий, а также отсутствие необходимой степени доверия к существующей рыночной информации, накладывают определённые ограничений в возможностях использования рыночных подходов к оценке бизнеса. Рыночные цены, зачастую, отражают доходность товарных рынков, а не фондовых. Помимо прочего, использование разнообразных подходов зачастую затруднено вследствие огромного числа закрытых организаций, не подвергающихся оценке на фондовом рынке. Многие объекты оценки не обладают достаточной рыночной характеристикой, не обращаются на массовом конкурентном рынке. Помимо этого и сам фондовый рынок России не обладает достаточной ликвидностью, и зависим от разнообразных, зачастую краткосрочных внешних факторов.

Основная проблема состоит в трудности верного прогнозирования финансовых потоков и достоверности подобных прогнозов, а также в определении коэффициента капитализации. Львиная доля всей оценки, зачастую, сводится к использованию бухгалтерской отчётности.

Профессиональная оценка бизнеса в условиях Российской действительности требует крайне тщательных обоснований, использования самых разнообразных методов, крайне взвешенных и обдуманных решений с учётом особенностей развития рынков, а также Российского экономического менталитета.

Так и не нашли ответ

на свой вопрос?

Просто напиши с чем тебе

нужна помощь

ЦЕНА И СТРУКТУРА КАПИТАЛА

1. Цена капитала и методы ее оценки.

2. Оптимизация структуры капитала.

Вопрос № 1. Цена капитала и методы ее оценки.

Предприятия получают необходимый для своей деятельности капитал из различных источников. Привлечение финансовых ресурсов из различных источников оказывает неодинаковое влияние на благосостояние акционеров, поскольку затраты по привлечению финансовых средств различны.

Цена капитала – это общая сумма средств, которую необходимо уплатить за использование финансовых ресурсов, выраженная в процентах к их общей сумме.

Факторы, влияющие на цену капитала:

1) Общее состояние финансовой среды, в том числе финансовых рынков.

2) Средняя ставка ссудного процента, сложившаяся на финансовом рынке.

3) Доступность различных источников финансирования для конкретных предприятий.

4) Степень риска осуществляемых операций.

5) Отраслевые особенности деятельности предприятий и др.

Общая стоимость капитала предприятия складывается из стоимостей его отдельных компонент. На практике основная сложность заключается в определении стоимости отдельных компонент капитала, полученных из соответствующих источников. Для некоторых источников эту стоимость можно получить достаточно легко, для большинства других это сделать достаточно трудно, более того точное исчисление стоимости некоторых источников не представляется возможным. Однако, несмотря на существование значительных трудностей, даже приблизительное знание стоимости капитала и его отдельных компонент необходимо финансовому менеджеру для оценки эффективности деятельности, принятия как инвестиционных, так и других видов управленческих решений.

Цена капитала рассчитывается в несколько этапов:

1) Идентификация основных источников формирования капитала предприятия.

2) Расчет цены каждого источника финансирования.

3) Расчет средневзвешенной цены капитала.

4) Разработка мероприятий по оптимизации структуры капитала.

1 этап. Идентификация основных источников формирования капитала.

Для определения цены капитала наиболее важными является следующие источники:

1) Собственные средства: уставный капитал (обыкновенные и привилегированные акции) и нераспределенная прибыль.

2) Заемные средства: долгосрочные кредиты и облигационные займы.

2 этап. Расчет цены каждого источника финансирования.

1) Расчет стоимости облигационного займа. Стоимость облигационного займа приблизительно равна доходу, который получает держатель облигаций. Проценты по облигационным займам выплачиваются из чистой прибыли, поэтому корректировка стоимости облигационного займа на налог на прибыль не производится.

2) Стоимость долгосрочных кредитов. Проценты за пользование кредитами включаются в зависимости от их величины полностью или частично в себестоимость продукции, что уменьшает размер налогооблагаемой прибыли. Цена долгосрочных кредитов определяется как процент за кредит с корректированной на ставку налога на прибыль.

3) Расчет стоимости обыкновенных акций. В общем случае стоимость привлечения средств с использованием обыкновенных акций можно рассчитать лишь приблизительно, потому что по обыкновенным акциям заранее не известен уровень дивидендов.

В современной практике применяется несколько основных подходов к расчету цены этого источника капитала:

- модель оценки капитальных активов;

- различные модели дисконтирования дивидендов и др.

1. Модель САРМ. Наиболее важная характеристика данной модели заключается в том, что ожидаемая доходность актива увязывается со степенью его рискованности, которая измеряется β-коэффициентом. Для того чтобы понять, каким образом складываются цены финансовых активов необходимо сконструировать модель. Модель оценки стоимости обыкновенных акций будет выглядеть следующим образом.

Кs = Кrf + (Км – Кrf) β

Кs – цена обыкновенных акций, как источник финансирования.

Кrf – безрисковая доходность ценных бумаг.

Км – рыночная стоимость или требуемая доходность портфеля ценных бумаг.

(Км – Кrf) – рыночная премия за риск.

β – коэффициент, характеризующий меру изменчивости акций предприятия относительно среднего курса акций на рынке.

Чаще всего в качестве безрисковой ставки доходности рекомендуется использовать процент по долгосрочным государственным обязательствам.

β-коэффициент отражает уровень изменчивости конкретной ценной бумаги по отношению к усредненной и является критерием дохода на акцию по сравнению со средним доходом на рынке ценных бумаг.

2. Различные модели дисконтирования дивидендов. Например, согласно модели Гордона стоимость обыкновенных акций рассчитывается как ставка дисконтирования в формуле расчета рыночной стоимости обыкновенных акций предприятия. Рыночная стоимость обыкновенных акций устанавливается как дисконтированная стоимость ожидаемого потока дивидендов.

4) Расчет стоимости привилегированных акций. Стоимость привилегированных акций определяется по уровню дивидендов, выплачиваемых держателям привилегированных акций, следовательно, стоимость привилегированных акций определяется путем деления годовых дивидендов по привилегированных акциям на чистый доход от продажи привилегированной акции.

Корректировка по налогу на прибыль не производится, поскольку дивиденды выплачиваются из чистой прибыли.

5) Расчет стоимости нераспределенной прибыли. Цена данного источника представляет собой ожидаемую доходность обыкновенных акций предприятия и определяется теми же методами что и цена обыкновенных акций. Нераспределенная прибыль принадлежит владельцам обыкновенных акций и может быть направлена на реинвестирование или не выплату дивидендов.

3 этап. Расчет средневзвешенной стоимости капитала.

Общая цена капитала представляет собой среднее значение цен каждого источника, в общей сумме капитала. Показатель характеризует относительный уровень общей суммы расходов по обеспечению каждого источника финансирования и представляет собой средневзвешенную стоимость капитала.

WАСС – средневзвешенная стоимость капитала.

Ki – удельный вес i-го источника средств в общей величине капитала.

Ci – стоимость i-го источника средств. Экономический смысл данного показателя состоит в том, что предприятие может принимать любые решения в рамках осуществления основной деятельности, реализовывать любые инвестиционные проекты, если уровень их рентабельности превышает текущее значение показателя – средневзвешенная цена капитала.

4 этап. Разработка мероприятий по оптимизации структуры капитала.

Предельная цена капитала – это цена последней денежной единицы вновь привлеченного капитала.

В стабильной организации средневзвешенная цена капитала остается постоянной при изменении объема вовлекаемых ресурсов, но по достижению определенного предела средневзвешенная цена начинает возрастать, следовательно, предельная цена капитала является функцией объема вовлекаемых ресурсов. До определенных границ предельная стоимость дополнительно привлекаемой единицы капитала, независимо от его источника, будет равна величине средневзвешенной стоимости капитала.

Предприятие удовлетворяет свои потребности за счет реинвестируемой прибыли. Однако если потребности велики, вовлекаются внешние источники финансирования, при этом меняется структура источников финансирования в пользу увеличения заемного капитала, при этом увеличивается риск вложения средств предприятия, соответственно ухудшаются условия кредитования. Получение нового объема финансовых ресурсов из внешних источников с более высокой стоимостью приводит к появлению разрыва на графике предельной цены капитала. Однако если цена земных источников остается на постоянном уровне и структура капитала не меняется, то предельная цена капитала может оставаться неизменной.

Как оценить стоимость заемного капитала? Какие методы применяются для оценки стоимости собственного капитала, финансируемого как из внутренних, так и из внешних источников?

Основные источники финансирования вложений компании в основные и оборотные активы можно разделить всего на две большие группы:

- собственные источники — уставный капитал и капитал, вложенный акционерами в виде обыкновенных акций, добавочный капитал, полученный сверх номинальной величины выпущенных акций, накопленная нераспределенная прибыль, добавочный капитал от переоценки активов и всевозможные резервы;

- заемные средства — долгосрочные и краткосрочные банковские кредиты, облигационные займы и кредиторская задолженность.

В общем смысле стоимость любого источника капитала определяется через отношение общих понесенных или потенциальных расходов к размеру привлеченного капитала в процентах годовых.

Пожалуй, проще всего определяется стоимость заемного капитала, привлекаемого в форме обычного банковского кредита:

Rd = I / D *100%

где:

- Rd – стоимость привлечения заемного капитала в форме кредита, выраженная в процентах годовых;

- I – сумма уплаченных процентов по кредиту в расчете на год;

- D – среднегодовая сумма кредита.

Стоимость заемного капитала, привлекаемого путем эмиссии облигаций (облигационного займа), определяют двумя методами:

В основе метода YTM лежит принцип временной стоимости денег. Согласно этому принципу, стоимость облигационного займа определяется процентной ставкой дисконта, которая уравнивает текущую (приведенную) стоимость всех будущих денежных потоков по облигации (купоны + погашение номинала в конце срока) и ее рыночную стоимость.

! Подробнее о том, что такое дисконтирование мы писали в этой статье.

Например:

По 2-летним купонным облигациям со ставкой купона в 6% (выплата дважды в год) и рыночной стоимостью 95 рублей при номинале в 100 рублей, нужно найти ставку YTM из следующего уравнения (расчеты удобно производить с помощью финансового калькулятора или специальных ресурсов ):

95 = 3 /(1 + YTM/2) 0,5 + 3/(1 + YTM/2) 1 +3/(1 + YTM/2) 1,5 + 103/(1 + YTM/2) 2

Таким образом, YTM отражает общую доходность инвестиции в облигацию, если ее владелец собирается держать ее до окончания срока обращения. Поскольку при выборе облигаций для портфеля инвесторы используют YTM для сравнения альтернативных вариантов, то для того, чтобы компания могла эффективно привлечь финансирование на облигационном рынке доходность ее облигаций должна быть не ниже, чем YTM сопоставимых выпусков.

Соответственно, для облигаций, торгующихся на рынке по цене номинала (англ. Face value), YTM будет соответствовать ставке купона. У облигаций, торгующихся с премией к номиналу, ставка купона будет выше YTM. Для облигаций, торгующихся с дисконтом, эта взаимосвязь будет обратной.

Важным недостатком метода YTM является то, что формула предполагает, что все купонные выплаты тут же реинвестируются под ту же ставку что и текущая доходность облигации. Тем не менее метод YTM довольно популярен, поскольку позволяет инвесторам и эмитентам сравнивать доходность и стоимость облигаций с различным сроком обращения и ставками купона.

Суть данного подхода в том, что оценку стоимости облигационного займа компания-эмитент может произвести, проанализировав статистику текущих доходностей других выпусков, уже обращающихся на рынке, с сопоставимым уровнем риска (например, определяемым кредитным рейтингом эмитента) и сроком обращения, что и у предполагаемого выпуска.

Важно знать, что на стоимость облигационного займа во многом влияют не только специфические характеристики эмитента и выпуска, но и преобладающие экономические ожидания участников рынка относительно будущих процентных ставок. Так, если прогнозируется снижение ставок денежного рынка в долгосрочной перспективе, то стоимость текущих долгосрочных облигационных выпусков возрастет (т.к. к их будущим денежным потокам будет применена более низкая ставка дисконта, чем та, которая ранее определяла их рыночную стоимость).

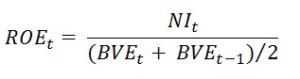

Для оценки стоимости собственного капитала, привлекаемого за счет внутренних источников, используется показатель ROE (англ. Return on Equity), который отражает норму доходности, которую собственники предприятия ожидают получить (например, в виде дивидендов) на предоставленный ими компании капитал.

ROE позволяет им оценить, насколько эффективно менеджеры компании управляют предоставленным им учредителями и акционерами денежными средствами.

ROE находится через отношение чистой прибыли к средней балансовой стоимости собственного капитала (если размер собственного капитала фирмы достаточно волатилен) или его стоимости на начало периода (в остальных случаях):

где:

NIt – чистая прибыль за период (англ. Net income),

BVEt – балансовая стоимость собственного капитала на конец периода (англ. Ending book value of equity)

BVEt-1 – балансовая стоимость собственного капитала на начало периода (англ. Beginning book value of equity)

Стоимость собственного капитала, привлекаемого за счет внешних источников, таких как эмиссия акций (IPO), депозитарных расписок на публичном рынке или размещение акций на частном рынке капитала, представляет собой норму доходности, которую потенциальный инвестор хочет получить за то, что он вкладывает свои средства в бизнес компании с определенной степенью риска.

Иными словами, компания не сможет никому продать свои акции, если не обеспечит инвестору минимальную желаемою норму доходности, которая будет складываться из двух компонент:

- Дивиденды,

- Рост цены акции.

Также компании-эмитенту необходимо будет понести расходы, связанные с самой процедурой эмиссии (оплата услуг посредников, подготовительные меры и рекламные кампании, road show и т.д.). Однако обычно они составляют весьма незначительную долю от общей стоимости привлечения капитала, поэтому сумма этих расходов не является решающей при выборе источника финансирования.

Вычислением нормы минимальной доходности (стоимости) акционерного капитала могут заниматься как сами компании-эмитенты, так и внешние организации, и участники фондового рынка. Соответственно, если инвесторы (не без помощи профессиональных посредников в виде инвестиционных банков, аналитических агентств, финансовых консультантов и проч.) высоко оценивают потенциальную доходность рыночных активов компании, то она сможет привлечь на фондовом рынке посредством первичного и (если необходимо) вторичного размещения акций столько средств, сколько ей необходимо для развития (или даже больше).

При этом, например, для инновационных, молодых и быстрорастущих компаний стоимость привлечения капитала посредством размещения акций на открытом рынке может быть ниже, например, банковского кредитования.

Для привилегированных акций, дивиденды по которым обычно составляют фиксированную сумму или процентную долю от номинала, формула расчета стоимости капитала довольна простая:

Rp = Div / P

где:

Rp – стоимость привлечения капитала в форме привилегированных акций, выраженная в процентах годовых;

Div – годовой дивиденд по привилегированным акциям;

Р – текущая рыночная цена акции (без затрат на размещение).

Расчет стоимости привлечения капитала посредством эмиссии обыкновенных акций, пожалуй, самый трудный, поскольку будущие денежные потоки по этому инструменту для инвестора изначально не определены: известен только номинал, однако он зачастую сильно отличается от реальной рыночной цены. Размер дивидендов по акции можно прогнозировать, однако он не является фиксированным и зависит от решения действующих акционеров, размера прибыли и ситуации на рынке в целом.

В виду этих сложностей, стоимость акционерного капитала как источника финансирования деятельности компании принимается равной требуемой норме доходности инвестора на обыкновенную акцию, для расчета которой применяются следующие методы:

- Модель оценки доходности финансовых активов (САРМ).

- Модель дисконтированного денежного потока (модель Гордона).

- Метод “доходности облигации компании плюс премия за риск”.

Финансовые аналитики при расчете нормы стоимости акций той или иной компании наиболее часто прибегают к теоретической модели CAPM, которую мы подробнее рассмотрим в следующей статье.

присущее данному методу

Чистая балан-совая стоимо-сть

Скоррек-тированная балансовая стоимость

Чистая стои-мость заме-щения

Дискон-тирование денежных потоков

Отражение поступления прибыли

Определение периода окупаемости вложений

Учет внешних рисков

Определение финансовых потоков

Применение исчисленных ранее данных

Оперативность получения оценки

Важно иметь в виду, что рыночная стоимость является величиной субъективной, так как основывается на точке зрения оценщика - эксперта, и отражает сумму, которую можно получить на рынке при реализации объекта. Поэтому необходимо учитывать не только субъективные рыночные предпочтения, но и объективные возможности рынка, связанные с покупательной способностью потенциальных покупателей, а фактической стоимостью предприятия на конкретный момент времени следует считать текущую продажную цену, сформировавшуюся согласно рыночной конъюнктуре. Существующие имущественные методы определения стоимости активов предприятия опираются на бухгалтерский баланс предприятия, как надежную информационную базу, которая является более достоверным источником по сравнению с источниками информации, используемыми в финансовых и рыночных методах оценки. Наряду с этим, в последнее время стал применяться и иной подход - теория балансовых оценок, где присутствует разделение, как считают В.Ковалев и В.Патров, на: теорию объективных оценок (по себестоимости); теорию субъективных оценок (произвольность оценки в зависимости от условий определяемых субъектом) и теорию книжных оценок [4, стр. 35]. Несмотря на многообразие методов оценки, учетные методы определения стоимости по затратам имеют наибольшую точность в определении исторической стоимости объекта, так как в качестве базы для оценки используются фактически понесенные предприятием расходы.

Видимо, именно эти методы следует считать более предпочтительными в использовании при оценке стоимости источников капитала, поскольку они ограничены жесткими рамками: во-первых -это временной аспект и во-вторых - потребители оценочной информации (предприятия и фискальные органы), что предопределяет основное требование, предъявляемое к оценке, производимой с использованием учетных методов, - это, прежде всего, точность.

Методы финансовых и рыночных оценок используют вероятностные подходы и поэтому точность их значительно ниже, чем учетных методов.

В завершении рассмотрения вопросов, касающихся возможностей и границ использования отдельных подходов при проведении оценок, отметим наиболее важные достоинства указанных выше методов.

На основе проведенного выше сравнения можно сделать вывод о том, что для оценки капитала предприятия, как основополагающей категории бизнеса, необходимо применять разносторонние подходы к оценке капитала предприятия в зависимости от целей, задач, информационных возможностей оценки, в том числе:

Наконец, в заключение любопытно отметить, что в этом плане интересным представляется подход французской школы управления финансами предприятия, при котором производится исчисление трех основных видов стоимости активов предприятия: рыночной, текущей и действительной. При этом рыночная стоимость определяется как произведение текущей биржевой котировки акций предприятия на количество акций в уставном фонде. Текущая (математическая) стоимость определяется как разность суммы активов предприятия и суммы его долговых обязательств, т.е. как чистые активы или собственный капитал. Действительная стоимость рассчитывается путем капитализации предполагаемых доходов, при этом учитывается и прошлое значение капитала, соответствующее нормальному функционированию предприятия, и отношение показателя курса акций к прибыли [3, стр. 232-233].

Каждый из подходов, применяемых в современной теории оценки, обладает как некоторыми преимуществами, так и определенными недостатками. В этой связи следует констатировать, что в современной теории оценок преобладают группировки методов оценки по формальным признакам, но недостаточное внимание уделяется методам оценки по временному признаку, который является важным критерием в определении изменений стоимости и цены объекта, находящегося в процессе перенесения своей стоимости на товар, т.е. функционирующего капитала.

Оценка капитала предприятия как один из компонентов комплексной оценки бизнеса, должна базироваться на определении исторической стоимости капитала, учете его текущей (рыночной) и оценке будущей стоимости капитала. При этом в качестве инструмента при проведении оценки необходимо применять не узконаправленные технические подходы биржевого анализа, а весь арсенал фундаментальных методов финансового анализа с учетом влияния факторов внутреннего и внешнего порядка, с определением временной стоимости капитала и изучением степени риска.

Вместе с тем, следует считать, что метод оценки денежных потоков, а не учетных доходов и прибыли, наиболее надежен в определении эффективности использования капитала. Это связано с тем, что различные предприятия, самостоятельно формируя учетную политику, могут либо занижать, либо завышать финансовый результат, отражаемый в отчетности. Реальный же денежный поток, получаемый предприятием от своей деятельности, не зависит от специфики ведения бухгалтерского учета на предприятии.

присущее данному методу

Чистая балан-совая стоимо-сть

Скоррек-тированная балансовая стоимость

Чистая стои-мость заме-щения

Дискон-тирование денежных потоков

Отражение поступления прибыли

Определение периода окупаемости вложений

Учет внешних рисков

Определение финансовых потоков

Применение исчисленных ранее данных

Оперативность получения оценки

Важно иметь в виду, что рыночная стоимость является величиной субъективной, так как основывается на точке зрения оценщика - эксперта, и отражает сумму, которую можно получить на рынке при реализации объекта. Поэтому необходимо учитывать не только субъективные рыночные предпочтения, но и объективные возможности рынка, связанные с покупательной способностью потенциальных покупателей, а фактической стоимостью предприятия на конкретный момент времени следует считать текущую продажную цену, сформировавшуюся согласно рыночной конъюнктуре. Существующие имущественные методы определения стоимости активов предприятия опираются на бухгалтерский баланс предприятия, как надежную информационную базу, которая является более достоверным источником по сравнению с источниками информации, используемыми в финансовых и рыночных методах оценки. Наряду с этим, в последнее время стал применяться и иной подход - теория балансовых оценок, где присутствует разделение, как считают В.Ковалев и В.Патров, на: теорию объективных оценок (по себестоимости); теорию субъективных оценок (произвольность оценки в зависимости от условий определяемых субъектом) и теорию книжных оценок [4, стр. 35]. Несмотря на многообразие методов оценки, учетные методы определения стоимости по затратам имеют наибольшую точность в определении исторической стоимости объекта, так как в качестве базы для оценки используются фактически понесенные предприятием расходы.

Видимо, именно эти методы следует считать более предпочтительными в использовании при оценке стоимости источников капитала, поскольку они ограничены жесткими рамками: во-первых -это временной аспект и во-вторых - потребители оценочной информации (предприятия и фискальные органы), что предопределяет основное требование, предъявляемое к оценке, производимой с использованием учетных методов, - это, прежде всего, точность.

Методы финансовых и рыночных оценок используют вероятностные подходы и поэтому точность их значительно ниже, чем учетных методов.

В завершении рассмотрения вопросов, касающихся возможностей и границ использования отдельных подходов при проведении оценок, отметим наиболее важные достоинства указанных выше методов.

На основе проведенного выше сравнения можно сделать вывод о том, что для оценки капитала предприятия, как основополагающей категории бизнеса, необходимо применять разносторонние подходы к оценке капитала предприятия в зависимости от целей, задач, информационных возможностей оценки, в том числе:

Наконец, в заключение любопытно отметить, что в этом плане интересным представляется подход французской школы управления финансами предприятия, при котором производится исчисление трех основных видов стоимости активов предприятия: рыночной, текущей и действительной. При этом рыночная стоимость определяется как произведение текущей биржевой котировки акций предприятия на количество акций в уставном фонде. Текущая (математическая) стоимость определяется как разность суммы активов предприятия и суммы его долговых обязательств, т.е. как чистые активы или собственный капитал. Действительная стоимость рассчитывается путем капитализации предполагаемых доходов, при этом учитывается и прошлое значение капитала, соответствующее нормальному функционированию предприятия, и отношение показателя курса акций к прибыли [3, стр. 232-233].

Каждый из подходов, применяемых в современной теории оценки, обладает как некоторыми преимуществами, так и определенными недостатками. В этой связи следует констатировать, что в современной теории оценок преобладают группировки методов оценки по формальным признакам, но недостаточное внимание уделяется методам оценки по временному признаку, который является важным критерием в определении изменений стоимости и цены объекта, находящегося в процессе перенесения своей стоимости на товар, т.е. функционирующего капитала.

Оценка капитала предприятия как один из компонентов комплексной оценки бизнеса, должна базироваться на определении исторической стоимости капитала, учете его текущей (рыночной) и оценке будущей стоимости капитала. При этом в качестве инструмента при проведении оценки необходимо применять не узконаправленные технические подходы биржевого анализа, а весь арсенал фундаментальных методов финансового анализа с учетом влияния факторов внутреннего и внешнего порядка, с определением временной стоимости капитала и изучением степени риска.

Вместе с тем, следует считать, что метод оценки денежных потоков, а не учетных доходов и прибыли, наиболее надежен в определении эффективности использования капитала. Это связано с тем, что различные предприятия, самостоятельно формируя учетную политику, могут либо занижать, либо завышать финансовый результат, отражаемый в отчетности. Реальный же денежный поток, получаемый предприятием от своей деятельности, не зависит от специфики ведения бухгалтерского учета на предприятии.

Читайте также: