Обязательные страховые взносы шпора

В чем суть страховых взносов

Суть обязательного страхования в следующем. Плательщик делает регулярные платежи, а фонд при наступлении страхового случая производит установленные законом выплаты. Например, при достижении человеком пенсионного возраста ПФР начисляет ему пенсию, в случае болезни ФСС выплачивает пособие по больничному листу и проч.

Виды страховых взносов

Существует четыре вида страховых взносов.

Заполнить, проверить и сдать всю отчетность по взносам через интернет Сдать бесплатно

В 2009 году и раньше первый, второй и третий вид страховых взносов входили в единый социальный налог. В период с 2010 года по 2016 год они регулировались Федеральным законом от 24.07.09 № 212-ФЗ (далее — Закон № 212-ФЗ). Начиная с 2017 года они регулируются главой 34 Налогового кодекса.

Кто платит страховые взносы

На что начисляются взносы

Работодатели-организации и работодатели-ИП начисляют взносы на выплаты, сделанные в адрес работников в рамках трудовых договоров. К таким выплатам относится, прежде всего, заработная плата, премии по итогам работы за месяц, квартал или год, а также отпускные и компенсация за неиспользованный отпуск.

Бесплатно рассчитать зарплату, взносы и НДФЛ в веб‑сервисе

Взносы по страхованию на случай временной нетрудоспособности и в связи с материнством не начисляются на выплаты по любым гражданско-правовым договорам (в том числе по авторским и договорам подряда).

Страховые взносы за иностранцев

На что не начисляются взносы

Существует закрытый перечень выплат, которые не облагаются пенсионными и медицинскими взносами, а также взносами на случай временной нетрудоспособности и в связи с материнством. В этот список входит пособие по больничным листам, все виды установленных законом компенсаций, суточные, полученные во время командировки и проч. Полный перечень приведен в статье 422 НК РФ.

Как рассчитать базу для начисления взносов

Организации и ИП отдельно рассчитывают базу для каждого сотрудника и для каждого подрядчика. Облагаемая база рассчитывается нарастающим итогом с начала расчетного периода, который соответствует одному календарному году. Другими словами, базу определяют в течение периода с 1 января по 31 декабря текущего года, затем расчет облагаемой базы начинается с нуля. Базу определяют по истечении каждого месяца после начисления зарплаты.

Облагаемая база по взносам на случай временной нетрудоспособности и в связи с материнством не должна превышать предельную величину. Ее значение утверждено законом и ежегодно индексируется постановлением Правительства РФ. В 2020 году размер предельной базы составляет 912 000 руб. Это значит, что взносы начисляются до тех пор, пока облагаемая база работника не достигнет 912 000 руб. Выплаты сверх данной суммы от взносов освобождаются. Начиная с 2021 года, отсчет пойдет заново.

База по пенсионным взносам не лимитируется. Но для выплат, начисленных сверх предельной величины, предусмотрен пониженный тариф (см. ниже). Так, в 2020 году предельная величина по пенсионным взносам составляет 1 292 000 руб. После превышения этой суммы действует пониженный тариф.

Итоговая величина взносов равна облагаемой базе, умноженной на соответствующий страховой тариф (ставку).

Тарифы страховых взносов

Для большинства плательщиков в отношении выплат сотрудникам действуют тарифы, указанные в таблице.

Существуют две льготные категории. Это социально ориентированные некоммерческие организации на УСН, занимающиеся определенныи видами деятельности (научные разработки, массовый спорт и проч.) и благотоврительные организации на УСН. Эти категории до 2024 года включительно будут платить только пенсионные взносы по ставке 20%.

- на обязательное пенсионное страхование (как с выплат в пределах базы, так и сверх нее) — 10,0%;

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством — 0 %

- на обязательное медицинское страхование — 5,0%;

Для отдельных категорий работников введены повышенные тарифы по пенсионным взносам. Например, в отношении доходов сотрудников, занятых на подземных работах, в горячих цехах и на работах с вредными условиями труда применяется тариф, увеличенный на 9%. Причем повышенная ставка применяется даже к доходам, превышающим предельную величину. Основанием, освобождающим страхователя от дополнительных тарифов, являются результаты специальной оценки условий труда.

Для глав крестьянских (фермерских) хозяйств размер пенсионных взносов не зависит от величины доходов, и в 2020 году составляет 32 448 руб. Данная величина умножается на количество всех членов хозяйства, включая его главу.

Если календарный год отработан не полностью, размер фиксированных платежей пересчитывается исходя из фактически отработанного времени.

Если деятельность временно приостановлена из-за отпуска по уходу за ребенком до 1,5 лет, за инвалидом или пожилым человеком, из-за военной службы по призыву или из-за пребывания за границей супругом военнослужащим или дипломатом, то фиксированные платежи за время приостановки не платятся.

Как работодатели определяют сумму, подлежащую перечислению

Работодатели обязаны делать ежемесячный обязательный платеж по пенсионным и медицинским взносам, а также по взносам на страхование на случай временной нетрудоспособности и в связи с материнством. Чтобы рассчитать сумму платежа, нужно сложить все облагаемые выплаты, начисленные с начала года и до окончания соответствующего календарного месяца, и умножить на страховой тариф. Из этой величины следует вычесть взносы, перечисленные с начала года и до предшествующего календарного месяца включительно. Полученная величина и есть текущий ежемесячный платеж.

Автоматически формировать платежки на уплату взносов по данным из РСВ и сдавать отчетность через интернет

Если работодатель выплачивал сотрудникам в течение месяца пособия по больничным или декретные, то он может уменьшить взносы по страхованию на случай временной нетрудоспособности и в связи с материнством. Как известно, первые три дня больничного оплачиваются за счет работодателя, а остальные — за счет ФСС. Так вот, из суммы ежемесячного платежа можно вычесть сумму пособий, которые подлежат уплате за счет ФСС. В ситуации, когда пособия превышают взносы, величину превышения можно зачесть в счет предстоящих платежей.

Когда и как платить взносы

Бесплатно заполнить платежку в бухгалтерском веб‑сервисе

ВНИМАНИЕ. В 2020 году продлен срок уплаты для следующих категорий:

- организации и ИП, которые включены в реестр субъектов малого и среднего предпринимательства по состоянию на 1 марта 2020 года и которые относятся к отраслям, наиболее пострадавшим из-за коронавируса (с писок таких отраслей утвержден постановлением Правительства РФ от 03.04.20 № 434);

- компании , включенные в реестр социально ориентированных некоммерческих организаций, которые с 2017 года получают субсидии и гранты.

- за март 2020 года — не позднее 15 октября 2020 года (отсрочка 6 месяцев);

- за июль 2020 года — не позднее 15 декабря 2020 года (отсрочка 4 месяца).

- за март 2020 года — не позднее 15 октября 2020 года (отсрочка 6 месяцев);

- за апрель 2020 года — не позднее 16 ноября 2020 года (т.к. 15 ноября — это выходной; отсрочка на 6 месяцев);

- за май 2020 года — не позднее 15 декабря 2020 года (отсрочка 6 месяцев);

- за июнь 2020 года — не позднее 16 ноября 2020 года (т.к. 15 ноября — это выходной; отсрочка на 4 месяца);

- за июль 2020 года — не позднее 15 декабря 2020 года (отсрочка 4 месяца).

Если последняя дата уплаты взносов приходится на выходной или праздник, перечислить деньги можно в первый, следующий за ней рабочий день, и это не будет считаться просрочкой.

Срок и способ сдачи отчетности по страховым взносам

Работодатели представляют в ИФНС ежеквартальный расчет (РСВ) по пенсионным и медицинским взносам, а также по взносам на обязательное страхование на случай временной нетрудоспособности и в связи с материнством. Сдавать этот расчет нужно не позднее 30-го числа месяца, следующего за первым кварталом, полугодием, девятью месяцами и годом. Иными словами, расчет в общем случае нужно сдать не позднее 30 апреля, 30 июля, 30 октября и 30 января.

Бесплатно заполнить и сдать актуальную на сегодня форму РСВ через интернет

Заполнить и сдать через интернет 4‑ФСС по действующей форме

Также работодатели представляют в ПФР так называемую персонифицированную отчетность. Начиная с 2017 года к ней относится ежемесячная форма СЗВ-М (срок сдачи — не позднее 15-го числа месяца, следующего за отчетным); ежегодный отчет о стаже по форме СЗВ-СТАЖ (сдается не позднее 1 марта; формы утв. постановлением Правления ПФР от 06.12.18 № 507п) и реестры застрахованных лиц в случае уплаты за них дополнительных страховых взносов.

Заполнить и сдать СЗВ‑ТД через интернет Сдать бесплатно

Сведения на 25 человек и более представляются в Пенсионный фонд в электронной форме по телекоммуникационным каналам связи. Сведения на меньшее количество застрахованных лиц можно сдать на бумаге.

Если последняя дата предоставления отчетности приходится на выходной или праздник, отчитаться можно в первый, следующий за ней рабочий день, и это не будет просрочкой.

Отчетность по взносам в 2020 году

В текущем году работодатели должны представлять в налоговую инспекцию ежеквартальный расчет по взносам в следующие сроки:

- за 2019 год не позднее 30 января 2020 года;

- за первый квартал не позднее 15 мая 2020 года;

- за полугодие не позднее 30 июля 2020 года;

- за девять месяцев не позднее 30 октября 2020 года;

- за 2020 год не позднее 1 февраля 2021 года.

Главы крестьянских (фермерских) хозяйств сдают в налоговую инспекцию ежеквартальный расчет по взносам в следующие сроки:

- за 2019 год не позднее 30 января 2020 года;

- за 2020 год не позднее 1 февраля 2021 года.

Форму 4-ФСС нужно представить в фонд соцстрахования в следующие сроки:

Форма СЗВ-М сдается в Пенсионный фонд не позднее: 15 января 2020, 17 февраля 2020 года, 16 марта 2020 года, 15 апреля 2020 года, 15 мая 2020 года, 15 июня 2020 года, 15 июля 2020 года, 17 августа 2020 года, 15 сентября 2020 года, 15 октября 2020 года, 16 ноября 2020 года, 15 декабря 2020 года, 15 января 2021 года.

Форма СЗВ-СТАЖ за 2019 год сдается в Пенсионный фонд не позднее 2 марта 2020 года, за 2020 год не позднее 1 марта 2021 года.

Заполнить, проверить и сдать СЗВ-М и СЗВ-СТАЖ через интернет

Форма СЗВ-ТД в отношении работника, который в 2020 году устроился в штат, перевелся на другую постоянную работу, подал заявление о выборе формы трудовой книжки или уволился — подается в ПФР не позднее 15-го числа месяца, следующего за тем, в котором произошло соответствующее событие. Если 15-е число приходится на выходной или праздник, срок сдачи переносится на первый следующий рабочий день.

Форма СЗВ-ТД по состоянию на 1 января 2020 года в отношении работников, которые устроились в 2019 году или ранее, а в 2020 году не увольнялись, не переводились и не подавали заявления о выборе формы трудовой книжки - сдается в ПФР не позднее 15 февраля 2021 года.

Платите налоги, взносы и сдавайте отчетность, не выходя из дома! Сервис напомнит обо всех отчетах.

Зачем нужны страховые отчисления

Цель социального страхования — защита и содержание лиц, которые не принимают участия в общественном труде. Принцип работы механизма страхования прост: плательщики регулярно перечисляют взносы в соответствующие фонды, а когда происходит страховой случай, фонды выплачивают предусмотренные законом суммы. Так, ФСС оплачивает часть больничного, ПФР начисляет пенсионные выплаты и т.д.

Виды обязательных страховых платежей

Обязательные страховые взносы включают 4 вида платежей:

- Пенсионные взносы (ОПС) – состоят из двух частей: страховой и накопительной;

- Медицинские взносы (ОМС);

- Взносы на случай временной нетрудоспособности и в связи с материнством (ВНиМ) – идут на выплату пособий по болезни, уходу в декрет и т.п.;

- Взносы от несчастных случаев на производстве и профзаболеваний (НСиПЗ).

С 2017 года отчисления на ОПС, ОМС и ВНиМ контролируются налоговыми органами и регулируются гл. 34 НК РФ. Взносы от НСиПЗ утверждены в Федеральном законе от 24.07.98 № 125-ФЗ и Федеральном законе от 22.12.2005 № 179-ФЗ и перечисляются в ФСС.

Плательщики страховых отчислений

Согласно ст. 419 НК РФ, страховые взносы обязаны платить категории лиц, перечисленные ниже. Если человек соответствует сразу нескольким категориям, страховые взносы платятся по каждому основанию отдельно: ИП-работодатель перечисляет взносы отдельно за сотрудников и отдельно за себя.

На какие суммы начисляются страховые взносы

Организации и ИП, которые имеют штат наемных работников, начисляют взносы на выплачиваемые по трудовым договорам суммы: зарплату, доплаты, надбавки, отпускные, премии по итогам работы и компенсацию за неиспользованный отпуск.

По авторским договорам и ГПД с выплат в пользу физлиц платятся взносы на ОПС и ОМС, а также от НСиПЗ, если договор предусматривает уплату этого вида взносов. На выплаты по ГПД взносы на ВНиМ не начисляются.

На выплаты в пользу иностранцев взносы начисляются в зависимости от правового статуса и заключенного договора.

| По трудовому договору | По договору ГПХ | |

|---|---|---|

| Временно пребывающие в РФ | ОПС, ВНиМ, НСиПЗ | ОПС и НСиПЗ, если предусмотрено договором |

| Временно или постоянно проживающие в РФ | Все виды взносов | ОПС, ОМС и НСиПЗ, если предусмотрено договором |

Отдельно выделяются высококвалифицированные специалисты-иностранцы. Если такому специалисту присвоен статус временно пребывающего, никакие взносы не начисляются, если временно или постоянно проживает в РФ, — взносы платятся на ОПС и ВНиМ.

На какие суммы взносы начислять не нужно

В ст. 422 НК РФ указан перечень сумм, не облагаемых взносами на ВНиМ, ОМС и ОПС: государственные пособия, все виды компенсаций, командировочные расходы в пределах установленных норм и т.д. Список выплат, освобожденных от обложения взносами от НСиПЗ, указан в Законе № 125-ФЗ.

Выплаты, которые не перечислены в упомянутых перечнях и не относятся к трудовым (премии к юбилею, санаторные путевки за счет работодателя и т.п.), служат причиной споров между страхователями и контролирующими органами. Работодатели считают, что на подобные суммы не нужно начислять взносы, но сотрудники налоговой службы и фондов придерживаются противоположной позиции. Свою правоту приходится отстаивать в суде, судебная практика по вопросу противоречива.

База для исчисления взносов

База, на которую начисляются страховые взносы, определяется нарастающим итогом в течение года и рассчитывается по окончании каждого месяца. Итоговая сумма взносов равна произведению облагаемой базы и соответствующего тарифа взносов.

Для начисления взносов на ВНиМ Правительством РФ установлена предельная величина, которая индексируется каждый год. В 2020 году ее размер 912 000 рублей, следовательно, взносы на ВНиМ начисляются, пока облагаемая база сотрудника не достигнет предельной величины.

Для взносов на ОПС лимит не установлен, но с выплат сверх предельной величины, которая в 2020 году составила 1 292 000 рублей, взносы платятся по пониженному тарифу — 10% или 0% для льготных категорий.

По взносам на ОМС и от НСиПЗ предельная база не ограничена, пониженных тарифов не предусмотрено.

Тарифные ставки по взносам

В 2020 году плательщики, для которых ст. 427 НК РФ не устанавливает пониженные тарифы, начисляют взносы по указанным в ст. 425 НК РФ ставкам (см. таблицу).

| База | ОПС | ОМС | ВНиМ | Итого |

|---|---|---|---|---|

| не превышает предельной величины | 22% | 5,1% | 2,9% | 30% |

| сверх предельной величины | 10% | 5,1% | 0% | 15,1% |

Тарифы по взносам от НСиПЗ устанавливаются в границах 0,2–8,5 процентов. Ставка назначается ФСС, ее размер зависит от присвоенного предприятию класса профессионального риска. Здесь мы рассказываем, как определить класс профессионального риска.

Как МСП рассчитывать страховые взносы с апреля 2020 года

ФЗ от 01.04.2020 № 102-ФЗ утвердил сниженные ставки страховых взносов для малого и среднего бизнеса. Критерии, по которым бизнес относится к субъектам МСП, приведены в Федеральном законе от 24.07.07 № 209-ФЗ. Это численность персонала, сумма доходов за прошлый год и другие.

Тарифы зависят от суммы зарплаты. Часть в пределах МРОТ облагается взносами по стандартной ставке, а часть сверх МРОТ — по сниженным.

| База | ОПС | ОМС | ВНиМ | Итого |

|---|---|---|---|---|

| для части в пределах МРОТ | 22% | 5,1% | 2,9% | 30% |

| для части сверх МРОТ | 10% | 5% | 0% | 15% |

При этом не стоит забывать о предельной базе, на которую начисляются взносы. Например, если доход сотрудника с начала года превысит 1 292 000 рублей, то часть в пределах МРОТ тоже будет облагаться пенсионными взносами по ставке 10%, аналогично для взносов на ВНиМ.

Новый алгоритм начинает действовать с зарплаты за апрель 2020 года.

Фиксированные ставки по взносам для ИП

Сумма отчислений на ОПС различается в зависимости от дохода предпринимателя в 2020 году:

- до 300 000 руб. – ставка 32 448 руб.;

- больше 300 000 руб. – платеж рассчитывается как 32 448 + 1% от дохода свыше 300 000 руб. и ограничен 259 584 руб.

На ОМС в 2020 году предприниматели заплатят 8 426 руб.

Как посчитать сумму страховых взносов

Работодатели обязаны ежемесячно рассчитывать и платить страховые взносы, размер которых определяется по формуле:

| Текущий платеж по взносам | = | Облагаемая база с начала года по отчетный месяц включительно | × | Тарифная ставка | – | Платежи по взносам с начала года по месяц, предшествующий отчетному, включительно |

Из суммы ежемесячного платежа по ВНиМ работодатель вычитает пособия, выплаченные в течение месяца, которые должны оплачиваться ФСС (три дня больничных и т.п.). Если размер пособия превышает взносы, образуется переплата, которую возвращается плательщику или зачитывается в счет будущих платежей.

Когда перечислять страховые платежи

Согласно п. 3 ст. 431 НК РФ, работодатели платят взносы до 15 числа месяца, который идет за месяцем начисления платежа, включительно. Страховые взносы за июнь перечисляются до 15 июля, за июнь — 15 августа и т.д. Стоит учитывать, что если 15-е число выпадает на выходной, то срок переносится на следующий ближайший рабочий день. На каждый вид взносов формируется отдельная платежка с указанием КБК соответствующего платежа.

Индивидуальные предприниматели платят взносы на ОПС по фиксированной ставке до 31 декабря отчетного года. Платеж по 1%-м взносам перечисляется не позднее 1 июля следующего за отчетным года. Взносы на ОМС предприниматели должны заплатить до 31 декабря отчетного года, такой же срок предусмотрен для взносов на ВНиМ.

В какой отчетности отражаются страховые платежи

Ежемесячно работодатели сдают в ПФР персонифицированный отчет формы СЗВ-М в срок до 15 числа следующего за отчетным месяца. Сведения до 25 человек разрешается подать на бумаге, от 25 и выше — в электронном виде по ТКС.

К ежеквартальной отчетности относятся форма 4-ФСС и Расчет по страховым взносам. Расчет по страховым взносам подается в налоговую службу до 30 числа месяца, который следует за I-м кварталом, полугодием, 9-ю месяцами, годом. Он отражает сведения по взносам на ВНиМ, ОМС и ОПС. Работодатели, среднесписочная численность персонала которых более 25 человек, сдают отчет в электронной форме по ТКС, менее 25 — на бумаге.

Отчет по взносам от НСиПЗ по форме 4-ФСС подается в ФСС до 20 числа месяца, который следует за I-м кв-м, полугодием, 9-ю месяцами и годом на бумажном носителе. Если отчет отправляется по ТКС, срок сдачи переносится на 5 дней, т.е. до 25 числа.

Годовая отчетность по взносам состоит из формы СЗВ-СТАЖ, которая сдается до 1 марта следующего за отчетным года и реестра застрахованных лиц, если за них платились дополнительные взносы.

Автор статьи: Ирина Смирнова

Облачный сервис Контур.Бухгалтерия для малого бизнеса автоматически рассчитает взносы и сформирует платежные поручения, а еще напомнит об уплате заранее. В сервисе вы можете легко вести учет, начислять зарплату, отправлять отчеты через интернет и пользоваться другими возможностями. Протестируйте сервис в течение 14 дней бесплатно.

Страховые взносы - это неналоговый сбор, который обязаны уплачивать все организации, а также индивидуальные предприниматели в РФ.

Виды страховых взносов

К страховым взносам относятся:

страховые взносы на обязательное пенсионное страхование (ОПС), уплачиваемые в Пенсионный фонд РФ;

страховые взносы на обязательное социальное страхование по временной нетрудоспособности и в связи с материнством, уплачиваемые в Фонд социального страхования РФ;

страховые взносы на обязательное медицинское страхование (ОМС), уплачиваемые в Федеральный фонд обязательного медицинского страхования РФ;

страховые взносы на травматизм (страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний).

Правовые основы

Вопросы страховых взносов регулируются рядом федеральных законов.

Главным среди них является Федеральный закон от 24.07.2009 N 212-ФЗ, который ввел систему страховых взносов в РФ.

Закон 212-ФЗ устанавливает:

круг плательщиков взносов;

облагаемый объект и базу;

тарифы страховых взносов;

порядок уплаты страховых взносов и контроль за их уплатой;

ответственность за нарушение законодательства о страховых взносах;

процедуру обжалования актов контролирующих органов и действий (бездействия) их должностных лиц.

Плательщики страховых взносов

Плательщики страховых взносов (страхователи) — это те лица, которые обязаны по закону уплачивать взносы на обязательное социальное страхование.

К плательщикам страховых взносов относятся:

1. Лица, производящие выплаты и иные вознаграждения физическим лицам (по трудовым или некоторым гражданско-правовым договорам):

главы крестьянских фермерских хозяйств;

физические лица, не признаваемые индивидуальными предпринимателями, но использующие наемный труд других физических лиц для решения своих бытовых проблем (например, когда нанимается няня для ребенка или домработница).

2. Индивидуальные предприниматели, адвокаты, нотариусы, частные детективы и другие лица, которые осуществляют частную практику, уплачивают страховые взносы за себя и не производят выплат другим физическим лицам.

Если плательщик страховых взносов относится одновременно к нескольким указанным категориям (например, нотариус, имеющий наемных работников), то он исчисляет и уплачивает страховые взносы по каждому основанию.

Объект обложения страховыми взносами

Для организаций и индивидуальных предпринимателей объектом обложения признаются выплаты и иные вознаграждения, начисляемые:

- в пользу физических лиц, работающих по гражданско-правовым договорам и трудовым договорам, предметом которых является выполнение работ, оказание услуг, за исключением вознаграждений, начисленных в пользу индивидуальных предпринимателей, адвокатов, нотариусов и иных лиц, которые осуществляют частную практику;

об отчуждении исключительного права на произведения науки, литературы, искусства;

издательскому лицензионному договору;

лицензионному договору о предоставлении права использования произведения науки, литературы, искусства;

- в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с действующим законодательством.

База для начисления страховых взносов

База для начисления страховых взносов для плательщиков страховых взносов равна сумме выплат и иных вознаграждений, начисленных плательщиками страховых взносов в пользу физических лиц, за исключением сумм, не подлежащих обложению страховыми взносами, за расчетный период.

При этом база для начисления страховых взносов рассчитывается отдельно по каждому физическому лицу с начала расчетного периода по окончании каждого календарного месяца нарастающим итогом.

При расчете базы учитываются вознаграждения, выплаченные как в денежной, так и в натуральной форме.

Базой по выплатам в натуральной форме является стоимость товаров (работ, услуг), полученных физическим лицом.

Расчетный и отчетный периоды

Для плательщиков страховых взносов установлены периоды для подведения итогов по уплате взносов - расчетный и отчетный периоды.

Расчетным периодом по страховым взносам признается календарный год.

По его итогам завершается формирование базы по страховым взносам за год, определяется сумма взносов к уплате в бюджеты фондов.

Отчетными периодами признаются первый квартал, полугодие, девять месяцев, календарный год.

По итогам отчетных периодов страхователи, производящие выплаты физическим лицам, должны представлять во внебюджетные фонды расчеты по начисленным и уплаченным страховым взносам.

Дата осуществления выплат и иных вознаграждений

Для организаций и индивидуальных предпринимателей датой осуществления выплат и вознаграждений является:

- день начисления выплат и иных вознаграждений в пользу работника (физического лица, в пользу которого осуществляются выплаты и иные вознаграждения).

Для физических лиц, не признаваемых индивидуальными предпринимателями:

- день осуществления выплат и иных вознаграждений в пользу физического лица.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

Обычно под взносами в пенсионный фонд понимают взносы на обязательное пенсионное страхование. На самом деле еще есть другие взносы:

- На медицинское страхование.

- На обязательное социальное страхование на случай болезни и в связи с материнством.

- На страхование от несчастных случаев.

Эти взносы тоже обязательные, но про них мы поговорим в другой раз. В этой статье речь идет только про пенсионные взносы.

Как считать взносы в ПФР — база для уплаты и тарифы

Чаще всего пенсионные взносы платят компании и ИП с сотрудниками. Это 22% от суммы, которая была начислена сотруднику за расчетный период — то есть за месяц.

Под базой понимают все выплаты сотруднику — зарплата, премии, отпускные, оплата сверхурочной работы. Есть и нюансы: например, в базу не попадают государственные пособия, некоторые виды компенсаций и материальной помощи. С этих выплат не нужно перечислять страховые взносы.

Если при рождении ребенка работодатель выплатит сотруднице единовременную материальную помощь в размере 50 000 Р , с этой суммы он не будет платить страховые взносы. Другие виды материальной помощи работникам не облагаются в пределах 4000 Р .

Теперь про тариф. Это 22% — для основной категории налогоплательщиков. Но бывают и другие категории — например, иностранцы. Если у вас работают не только граждане РФ, внимательно читайте налоговый кодекс.

С основным тарифом тоже нужно быть внимательным — он меняется в зависимости от суммы выплат. Например, в 2019 году действует правило: если база равна или больше 1 150 000 Р , тариф снижается с 22% до 10%.

Допустим, есть у вас сотрудник с зарплатой 130 000 Р до вычета налогов (НДФЛ). Сумма зарплаты с января по август: 130 000 × 8 = 1 040 000 Р . Это меньше 1 150 000 Р , поэтому ставка — 22%. Сентябрь — переломный месяц, часть взносов считаем по 22%, часть — по 10%. С октября по декабрь — по 10%.

С 1 января 2020 года предельная база для исчисления страховых взносов на ОПС меняется на 1 292 000 Р . До этой суммы нужно платить взносы по 22%, потом — по 10%.

Сниженные тарифы взносов в ПФР

Тариф на взносы в ПФР может меняться в зависимости от вида деятельности компании. Например, ИТ-компании в 2019 году платят пенсионные взносы по ставке 8%. Полные условия есть в статье 427 НК РФ.

За кого платить взносы

Компания должна считать и уплачивать взносы в ПФР, если сотрудник оформлен:

- по трудовому договору;

- гражданско-правовому договору;

- договору авторского заказа;

- договору об отчуждении исключительного права на произведения науки, литературы, искусства;

- издательскому лицензионному договору и другим таким договорам, вот полный список.

Не нужно платить за индивидуальных предпринимателей, адвокатов и нотариусов.

Когда платить взносы в ПФР

Страховые взносы за сотрудника платят ежемесячно, до 15 числа следующего месяца. Например, за работу сотрудника в январе 2020 года нужно перечислить взносы до 15 февраля 2020 года.

По каким реквизитам и как платить

Взносы платят по реквизитам налоговой, к которой прикреплена компания. Дальше налоговая сама перечисляет деньги в пенсионный фонд. Сумму не нужно округлять, пишите с копейками.

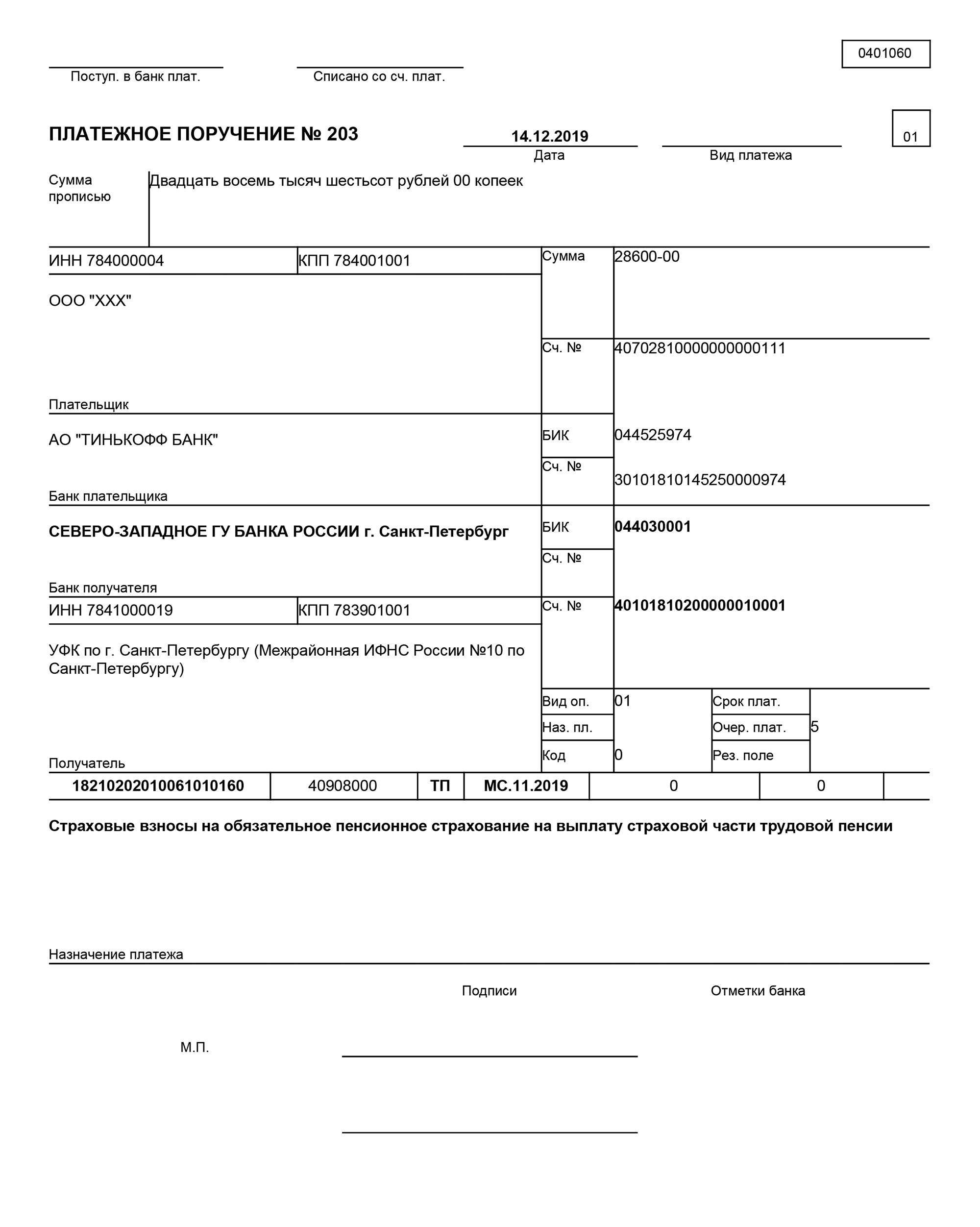

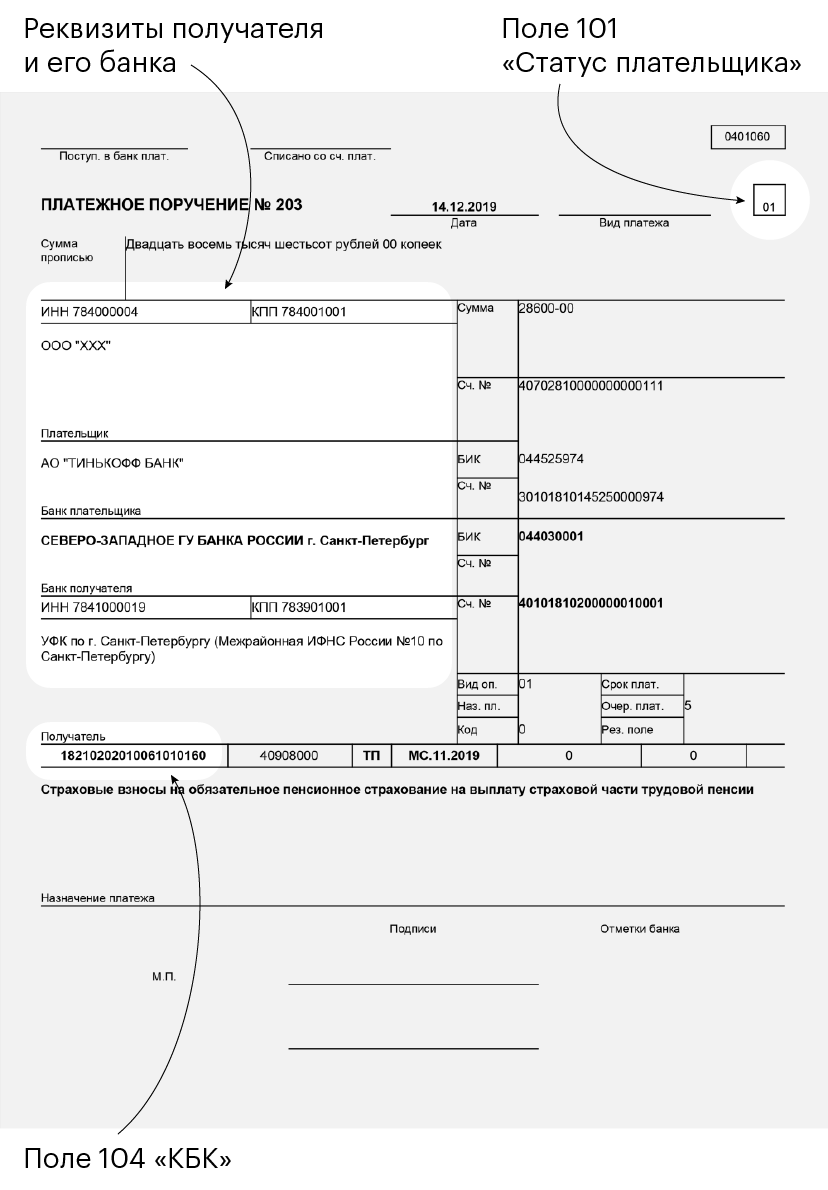

Деньги отправляют по обычной банковской платежке:

На каждый тип взносов нужна своя платежка: отдельная — на пенсионные, отдельная — на медицинское страхование и еще одна — на страхование от несчастных случаев. Это, конечно, займет время, но в деньгах, скорее всего, не потеряете. Многие банки не берут плату за такие платежки. Например, Тинькофф-бизнес не берет комиссию, если в реквизитах стоит ФНС. Узнайте, как в вашем банке.

Вот что должно быть в платежном поручении:

Как отчитаться о страховых взносах

Мало уплатить страховые взносы — о них еще нужно отчитаться. Расчет по страховым взносам отправляют в ИФНС каждый квартал, до 30 числа месяца, следующего за отчетным. Расчет за первый квартал 2020 года нужно отправить до 30 апреля 2020 года.

Расчет заполняют в специальном формате. В 2019 году это одна форма, а в 2020 году нужно будет сдавать другую. Форма расчета за 2019 год есть в приказе ФНС России от 10.10.2016 № ММВ-7-11/551@ , есть шпаргалка по заполнению. Форму за 2020 год ищите в Приказе ФНС России от 18.09.2019 № ММВ-7-11/470@ .

Взносы в ПФР для ИП без сотрудников, нотариусов и адвокатов

Если у ИП нет сотрудников, ему все равно придется платить взносы в ПФР, но за себя. Логика расчета отличается: есть фиксированная сумма. В 2019 году это 29 354 Р . Эту сумму нужно уплатить обязательно, даже если ИП не заработал ни рубля.

Но это еще не все. Еще нужно уплатить взносы на обязательное медицинское страхование, в 2019 году это 6884 Р .

Если доход ИП превысит 300 000 Р , придется заплатить дополнительно 1% с суммы превышения. Но есть максимальное ограничение для страховых пенсионных взносов — 234 832 Р . То есть даже если ИП заработает значительно больше трехсот тысяч рублей, он все равно заплатит только 234 832 рубля налогов.

Например, ИП заработал 350 000 Р . Вот что он должен уплатить:

- обязательные взносы: 29 354 Р + 6884 Р = 36 238 Р ;

- дополнительные взносы: (350 000 Р − 300 000 Р ) × 1% = 500 Р .

- страховые взносы на ОПС — 32 448 Р ;

- страховые взносы на ОМС — 8426 Р .

Адвокаты, нотариусы, арбитражные управляющие, оценщики, патентные поверенные платят взносы за себя по такой же схеме.

Кто может не платить взносы

ИП без сотрудников, адвокаты и нотариусы без сотрудников могут не платить взносы за себя, если:

- Проходят военную службу по призыву.

- Ухаживают за своим ребенком до полутора лет — это касается любого из родителей.

- Ухаживают за инвалидом 1 группы, ребенком-инвалидом или пожилым человеком (от 80 лет).

- Живут с супругом-военным, который служит по контракту в местностях, где работать нет возможности.

- Живут с супругом, работающим в дипломатическом представительстве и консульском учреждении РФ, международной организации.

Чтобы не платить взносы в такой ситуации, нужно предоставить в налоговую заявление об освобождении от уплаты страховых взносов и документы, которые это подтверждают. Вести предпринимательскую деятельность в эти периоды нельзя.

Читайте также: