Оптимальный портфель инвестиций шпора

Что вы узнаете

- Чем хороший инвестиционный портфель отличается от плохого и нужно ли искать идеальный портфель.

- По каким принципам разумно строить инвестиционный портфель, чтобы зарабатывать, а не терять деньги.

- Как это все выглядит на конкретных примерах.

О портфеле и активах

Теперь об активах. До этого мы рассмотрели три сущности: акции, облигации и фонды.

Но из предыдущего урока вы уже знаете, что фонды обычно инвестируют в акции или облигации, а значит, не стоит считать их отдельным видом актива.

Соответственно, если вы покупаете акцию ETF на акции технологических компаний США, то фактически вы инвестируете в акции. Если покупаете акцию ETF на облигации — инвестируете в облигации. Если 50% вашего портфеля составляет ETF на акции американских компаний, а 50% — ETF на облигации, то ваш портфель состоит наполовину из акций, наполовину из облигаций.

А как вы помните из урока про акции, вкладываться в отдельные компании — очень рискованное дело, особенно для новичка. Поэтому в этом уроке при упоминании акций мы будем иметь в виду фонды акций.

Формирование портфеля — это поиск оптимального для себя соотношения активов: какая должна быть доля облигаций, а какая — акций (то есть фондов акций), сколько должно быть разных облигаций в портфеле, а сколько — разных фондов на акции.

Весь этот процесс характеризует одно слово — диверсификация. Это распределение денег между разными активами таким образом, чтобы доходность и риск вас устраивали.

Часто инвесторы тратят много времени на поиск идеального портфеля. Это увлекательно, но вряд ли полезно. Будущее неизвестно, и то, какой портфель идеален для следующих 10 лет, мы узнаем только через 10 лет. Идеальный портфель не нужен — нужен хороший. Об этом и поговорим!

Что учитывать при создании портфеля

Цель. Определите, для чего вы инвестируете. Например, вы хотите накопить на квартиру, или получать стабильный пассивный доход с уже накопленной суммы, или копите на обучение ребенка. Чем конкретнее вы определите цель, тем лучше: важно понять, какая сумма нужна, для чего, в какой валюте.

Горизонт инвестирования. Так называют срок, на который вы вкладываете деньги. Например, вы хотите купить квартиру через семь лет. Горизонт инвестирования равен семи годам — именно через столько вам понадобятся все вложенные деньги.

Чем больше времени в запасе, тем большую часть портфеля можно вложить в фонды акций. Если акции сильно подешевеют, у вас будет время дождаться восстановления цен.

При краткосрочных вложениях — до трех лет — большую часть денег на брокерском счете лучше держать в облигациях. А при вложениях на десятилетия почти весь портфель может состоять из фондов акций.

Со временем горизонт инвестирования сокращается — стоит постепенно уменьшать долю рисковых активов и перекладывать деньги в облигации или даже на вклады.

Отношение к риску. Еще надо учесть, насколько вы хотите и готовы рисковать ради потенциально высокой доходности. Чем терпимее вы относитесь к колебаниям цен и риску потерять деньги, тем больше может быть доля акций в инвестиционном портфеле.

Ориентиры здесь примерно такие.

Боюсь риска. Если вы не готовы видеть падение стоимости портфеля более чем на 5—10% , вы консервативный инвестор. На бирже вам лучше выбирать надежные облигации.

В случае с краткосрочными вложениями фонды акций и тем более акции отдельных компаний можно не включать вообще — а если включать, то не больше чем на 5—10%. При долгосрочных вложениях доля акций может вырасти до 15—20%.

Могу немного рискнуть. Если для вас приемлемо временное падение стоимости портфеля на 15—20% или немного больше, вы можете инвестировать с умеренным риском. Доля акций в таком случае может достигать 20—30% при вложениях на несколько лет и доходить до 50 или даже 60% при вложениях на десятилетия.

Риска не боюсь. Если вы уверены, что выдержите серьезное снижение стоимости портфеля в кризис, например на 40—50% , можно большую часть портфеля вложить в акции. Главное — не переоценить свою стойкость: думать о кризисе и ощущать его на себе — не одно и то же.

Если не учитывать горизонт инвестирования и отношение к риску, можно попасть в неприятную ситуацию. Например, инвестор не любит рисковать и боится, что портфель подешевеет, но вложил все свои деньги — 1 млн рублей — в ETF на американские акции в надежде на повышенную доходность. Начался кризис — акции подешевели в два раза. Теперь его портфель стоит не 1 млн, а 500 тысяч.

Если бы инвестор действительно был готов к риску, падение его бы не смутило. Возможно, он даже пополнил бы счет и купил еще акций, пока идет такая распродажа. Но инвестор испугался и продал все бумаги за 500 тысяч. Так он потерял половину капитала — а все потому, что он переоценил свою готовность рисковать.

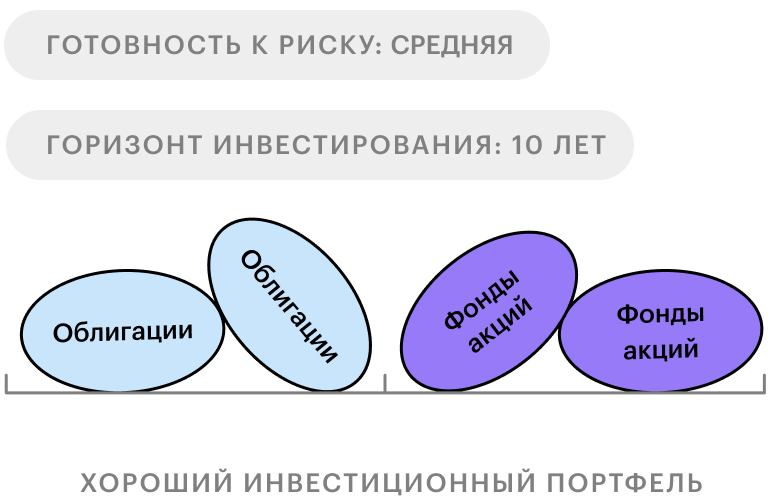

Допустим, вы все обдумали и решили, что готовы вложиться на 10 лет, чтобы накопить крупную сумму. Ваша готовность к риску средняя, то есть приемлем умеренный риск. В таком случае можно поделить портфель пополам: половину — в акции, половину — в облигации.

Допустим, вы все обдумали и решили, что готовы вложиться на 10 лет, чтобы накопить крупную сумму. Ваша готовность к риску средняя, то есть приемлем умеренный риск. В таком случае можно поделить портфель пополам: половину — в акции, половину — в облигации.

От активов — к конкретным инструментам

Вы определились с долями активов — теперь пора выбрать инструменты, в которые будут вложены деньги. Другими словами, от видов активов пора перейти к конкретным ценным бумагам. Тут тоже важна диверсификация, и чем больше, тем лучше.

Представьте, что некий инвестор решил половину денег вложить в акции, а половину — в облигации. Пока что все выглядит хорошо. Но в реальности он половину денег вложил в акции МТС, а половину — в облигации КАМАЗа.

Такой портфель опасен: он зависит от состояния всего двух компаний, причем обе находятся в России и получают значительную часть дохода в рублях. Если в российской экономике возникнут проблемы, такой портфель сильно пострадает. Мы уважаем МТС и КАМАЗ, но было бы неразумно ставить весь свой капитал в зависимость только от них.

Еще рискованно вкладывать все деньги только в одну отрасль или страну.

Например, в 80-е акции японских компаний быстро дорожали, так что инвестировать в них было выгодно. К началу 90-х цены очень сильно упали и до сих пор не восстановились. Те, кто вкладывался только в акции японских компаний, потеряли много денег.

Более предусмотрительные инвесторы вкладывались в акции разных стран — Японии, США, европейских государств — и были в плюсе, потому что другие рынки в это время росли. Так же и с отраслями: если вложить все деньги в российских и американских нефтяников, это не особо увеличит диверсификацию.

Советуем не ограничиваться российскими компаниями, а обратить внимание, например, еще и на акции компаний из США, Китая и других стран — для этого есть подходящие фонды.

Что касается облигаций, то можно ограничиться российскими ОФЗ или бумагами регионов и крупных компаний. Можно выбрать отдельные бумаги, а можно использовать биржевые фонды. Но еще можно добавить надежные иностранные облигации — через ETF.

Еще надо учесть, в какой валюте ваша цель. Если цель в долларах, то и инвестировать лучше в валютные инструменты: долларовые вклады, акции американских компаний и т. д. Если цель краткосрочная и в рублях, то разумно использовать в основном рублевые инструменты: ОФЗ, обычные вклады, немножко фондов российских акций. Наконец, для достижения долгосрочной рублевой цели можно часть портфеля держать в валютных инструментах — это подстрахует от падения рубля. История подсказывает, что это разумно.

Диверсифицированный портфель, разделенный поровну между акциями и облигациями, может выглядеть так:

В таком портфеле есть акции из разных отраслей и нескольких стран плюс достаточно надежные российские облигации. При этом портфель примерно поровну разделен между активами в рублях и иностранной валюте — это позволит не слишком сильно переживать о курсах валют.

Это не означает, что портфель должен состоять именно из этих фондов и облигаций. Набор инструментов и их доли могут сильно отличаться — это зависит от предпочтений инвестора и того, какие инструменты ему доступны.

Управление портфелем

Инвестиционному портфелю иногда требуется внимание. Например, пару раз в год может понадобиться ребалансировка — восстановление исходного соотношения активов.

Посмотрим на уже упомянутый портфель 50:50. Со временем акции могут сильно подорожать, и соотношение активов может превратиться в 58:42 или даже 70:30. И наоборот, если акции подешевеют, а облигации подорожают, доля акций упадет ниже необходимых 50%.

Когда пропорции активов меняются, меняется и уровень риска портфеля. Если акции займут слишком большую часть портфеля, портфель станет слишком рискованным: в кризис его стоимость сильно упадет. Если доля акций сильно упадет относительно исходной, портфель станет излишне консервативным.

В такой ситуации надо восстановить исходные пропорции акций, облигаций и других видов активов. Доли всех инструментов внутри каждого вида активов тоже стоит восстановить.

Ребалансировать портфель можно по-разному:

Пополнить портфель и докупить побольше тех активов, которые подешевели.

Использовать все купоны и дивиденды для покупки подешевевших активов.

Продать часть подорожавших бумаг и купить на полученные деньги подешевевшие активы.

Делать ребалансировку имеет смысл, если соотношение активов сильно отдалилось от целевого — например, на четверть или больше. Если же доля актива в целом или отдельного инструмента отклонилась на 1—2% от необходимой, можно ничего не делать: характеристики портфеля почти не изменились.

По мере приближения к цели стоит уменьшать долю акций и увеличивать долю облигаций и вкладов. В нашем примере инвестор хочет накопить крупную сумму через 10 лет и готов на умеренный риск. Значит, в первые несколько лет вполне приемлемо разделить деньги поровну между фондами акций и облигациями — как мы и показывали выше.

Затем надо постепенно уменьшать долю акций. За 2—3 года до цели доля облигаций и вкладов должна увеличиться хотя бы до 80% портфеля. Когда в запасе меньше года, весь портфель лучше переместить на вклады и в облигации.

Каков он, идеальный инвестиционный портфель? По каким критериям его определить и как составить? Предлагаю вам ознакомиться с моими рассуждениями на этот счёт и посмотреть на итоговый портфельный "идеал".

- Оптимальный портфель акций/облигаций

- Как мы можем собрать портфель удовлетворяющий пункту с риском?

- С помощью какого колдовства можно получать максимальную доходность?

- Что такое простота управления относительно инвестиционного портфеля?

- Про ликвидность.

- Идеальный портфель по версии канала "Искусство приумножать"

- Первый скелет портфеля.

- Второй скелет портфеля.

Оптимальный портфель акций/облигаций

По традиции, начать следует с определения: как это — идеальный?

Идеальный, это портфель акций, в котором собраны самые лучшие компании, что долгие годы будут расти и приносить стабильно доход. При этом, риск снижения показателей крайне низок и существует возможность собирать портфель из малого количества эмитентов для простоты управления (10-15 максимум). Есть возможность в любой момент продать бумаги, ввиду высокой ликвидности.

- Низкий риск

- Максимальная доходность

- Простота управления

- Высокая ликвидность инструментов

Это первое что пришло мне в голову. В реальном мире, насколько реально сочетать все эти показатели?

Я считаю, что низкий риск проще всего обеспечить высокой степенью диверсификации. Поскольку рынок и экономика вещи непредсказуемые и столь же непостоянные, как роковая дама, облучающая улыбкой всех.

Какие есть ещё варианты? Парочку есть:

- Подражание и следование крупным индексам акций/облигаций.

- Покупка индексных фондов, ETF.

- Высокая диверсификация в портфеле: разделить акции по секторам, по странам, по валюте и в каждом секторе иметь по несколько эмитентов в одной сфере. Стремясь к тому, чтобы на 1 эмитент приходилось не более 5% инвест.суммы.

С риском разобрались, далее у нас идёт доходность.

Способ один — рисковать или пытаться разобраться среди кучи эмитентов: кто тварь дрожащая, а кто право имеет. Оценивать компанию по прошлым показателям дело неблагодарное. Сколько королей уже скинули с горы?

Есть варианты с трейдингом, инвестирование с заёмными средствами и прочие штуки, но их я не трогаю.

- Рисковать.

- Пользоваться льготами от государства в виде налоговых вычетов с ИИС.

- Владеть акциями долгие года, чтобы не платить подоходный налог.

- Инвестировать от 20 лет, чтобы в полную силу прочувствовать эффект "сложного процента"

Под простотой я имею в виду то, насколько просто портфелем управлять. Присутствует ли необходимость частой ребалансировки бумаг внутри портфеля, как часто необходимо его пополнять и следить за изменениями?

Сразу накидаю вам вариантов:

- Управляющая компания и прочие услуги из той же оперы.

- Самостоятельная покупка всего что увидел без системности.

- Инвестирование в ПИФ, индексные фонды, ETF.

- Управление диверсифицированным портфелем из кучи акций, с разных стран, в разных валютах.

Разместил варианты от 1 к 4, где первый самый простой с точки зрения управления, а 4 самый сложный.

Тут всё просто, чем лучше ликвидность — тем быстрее можно скупить или продать активы. Соответственно, такой показатель как ликвидность, целиком и полностью зависит от выбранных вами фондов и эмитентов, от их востребованности на рынке и количества.

Сложно оценить и систематизировать их хоть как-то. Однако, если выбрать самостоятельный подбор диверсифицированного по самые щи портфеля — то задумываться о ликвидности хоть чуть-чуть, вам придётся. Тогда как при инвестировании по другим способам — не особо.

Идеальный портфель по версии канала "Искусство приумножать"

Итак, если собрать все критерии воедино, какой выбор можно сделать?

Я выбор сделал и предлагаю два варианта идеального портфеля. Один для ленивых, второй — под людей с пропеллером в ж, желающих разбираться и участвовать в процессе.

Выше можете видеть структуру портфеля, довольно примитивную, но всё же куда лучше и надёжнее большинства портфелей частных инвесторов. Конкретные фонды не пишу, их много, порядка 5300 фондов по всему миру. Можно добавить по желанию фонды на драгоценные металлы и недвижимость REIT. Или фонды на акции компаний роста.

В РФ все доступны только 13 фондов FinEX на Московской бирже, но есть вариант получить статус квалифицированного инвестора или завести счёт у иностранного брокера, тогда появится возможность выбирать из всего спектра ценных бумаг.

Процентное соотношение фондов внутри портфеля произвольно и зависит от ваших предпочтений. Я считаю идеальным вариантом — делать упор на дивидендные компании в портфеле. Я бы разделил такой портфель так 35/55/10 (где ETF на облигации не больше 10% по объёму).

Очень условный портфель, собранный на коленке. Но принцип понять можно, ровно, как и энергозатраты по составлению, и дальнейшему управлению подобными портфелями. Масштабировать портфель можно бесконечно широко, например под "Акциями развивающихся стран" выбрать несколько конкретных. Потом, я не учёл распределение эмитентов по валютам и прочее. Какие облигации брать, скажем?

Тут куча работы и вариантов. Лично у меня портфель-мультифрукт, собранный не понятно по какому принципу и я всё чаще задумываюсь продать активы, чтобы в дальнейшем составить сбалансированный портфель из фондов ETF, оставив 10-15% от капитала на спекулятивные игры. Чего и вам советую. Подбирать понравившиеся акции интересно, но захламляет мозг лишним и не даёт никакого преимущества для инвестора, ну, на мой взгляд.

Тут я закончу свои рассуждения, спасибо за внимание. Не забудьте поддержать канал!

83. Виды инвестиционных портфелей (начало)

Ни одна из инвестиционных ценностей не обладает всеми свойствами одновременно. Ценные бумаги различных эмитентов, реальные инвестиционные проекты могут принести инвестору доход (текущий и будущий), но существует повышенный риск с точки зрения возврата средств и получения дохода. Цель формирования инвестиционного портфеля – сохранить и приумножить капитал.

Инвестиционные портфели бывают различных видов. Основанием классификации могут выступить источник дохода и степень риска.

Портфель реальных инвестиционных проектов включает объекты реального инвестирования всех видов; формируется инвесторами, осуществляющими производственную деятельность. Портфель реальных инвестиционных проектов дает хороший темп развития предприятия, создание дополнительных рабочих мест. В связи с продолжительностью реализации обычно это наиболее капиталоемкий и рисковый вариант, сложный и трудоемкий в управлении. Требования к его формированию очень высоки, важна тщательность отбора каждого включаемого инвестиционного проекта.

Портфель ценных бумаг содержит совокупность ценных бумаг; более ликвиден и легко управляем; здесь имеются высокий уровень риска (не только относительно дохода, но всего инвестированного капитала); более низкий уровень доходности; как правило, отсутствие возможностей реального воздействия на доходность; низкая инфляционная защищенность такого портфеля; ограниченность вариантов выбора отдельных финансовых инструментов.

Портфель прочих объектов инвестирования обычно дополняет инвестиционный портфель организации (например, валютный или депозитный портфель).

Смешанный инвестиционный портфель одновременно включает перечисленные разнородные объекты инвестирования.

Портфель роста формируется из ценных бумаг, курсовая стоимость которых растет. Цель данного типа портфеля – рост стоимости портфеля.

Данный текст является ознакомительным фрагментом.

Читать книгу целиком

Похожие главы из других книг:

Реальная диверсификация портфелей 1987 год научил меня многому в смысле денежного менеджмента, но главный урок, вынесенный из того кризиса, заключался в осознании значимости правильной диверсификации портфеля. В продолжение нескольких месяцев до и после октябрьского

21. Виды инвестиционных проектов Эффективность инвестиционных проектов подразумевает под собой соответствие проекта целям и интересам его участников. Эффективное осуществление проектов увеличивает поступающий в полное распоряжение общества внутренний валовой

27. Характеристика инвестиционных портфелей Портфель реальных инвестиционных проектов формируется инвесторами, осуществляющими производственную деятельность, и включает объекты реального инвестирования всех видов. Формирование и реализация портфеля реальных

Виды инвестиционных рисков Существует ряд рисков, связанных с ценными бумагами. Общий риск представляет собой сумму всех рисков, связанных с осуществлением инвестиций. Для теории управления портфелем ценных бумаг основополагающее значение имеет деление риска на

3. Поведение портфелей с множеством активов Дядюшка Фред делает вам еще одно предложение Время бежит. Вы еще несколько лет проработали на дядюшку Фреда, и ежегодные сессии с подбрасыванием монеты стали вызывать у вас ужас. Законы вероятности сослужили вам хорошую

Моделирование поведения простых портфелей Пример с подбрасыванием монеты должен убедить вас в ценности диверсификации активов. В реальном мире инвестиций вы сталкиваетесь с выбором активов, который кажется безграничным. Из этих активов можно создать буквально

4. Поведение реальных портфелей До сих пор мы исследовали два основных блока теории инвестиций: поведение отдельных классов акций и облигаций и поведение портфелей, сформированных по очень простой модели. Настало время изучить поведение портфелей реальных акций и

23. Виды инвестиций на предприятии (начало) Планирование инвестиций на предприятии – важный и сложный процесс: необходимо учитывать многие факторы, в том числе и непредвиденные, а также степень риска вложения инвестиций. При планировании инвестиций предприятие

42. Виды и формы лизинга (начало) По отношению к арендуемому имуществу (виду организации сделки) лизинг делится на две группы: – чистый – в обязанность лизингодателя не входит предоставление каких-либо услуг лизингополучателю, в том числе по техническому или ремонтному

58. Другие классификации инвестиционных рисков (начало) Существуют и другие классификации рисков инвестиционных проектов.В зависимости от события выделяют: 1. Чистые риски – означают получение отрицательного или нулевого результата: а) природно-естественные (связаны с

61. Анализ инвестиционных рисков и процедуры оценки (начало) Методы оценки инвестиционных рисков. Инвестиционный риск определяют как вероятность отклонения величины фактического инвестиционного дохода от величины ожидаемого: чем изменчивее и шире шкала колебаний

84. Виды инвестиционных портфелей (окончание) Портфель дохода ориентирован на получение высокого текущего дохода – процентов по облигациям и дивидендов по акциям; состоит из объектов инвестирования, обеспечивающих получение дохода в текущем периоде (акции с умеренным

87. Виды процентных ставок. Расчет доходности инвестиций (начало) Номинальная процентная ставка – ставка, устанавливаемая кредитором; задается в процентах (в год или в месяц). Реальная процентная ставка – ставка, начисленная в постоянных ценах (при отсутствии

100. Организационные формы капитального строительства. Виды договоров (начало) Основной правовой документ, регулирующий взаимоотношения между участниками инвестиционной деятельности, – договор (контракт). Он необходим для организационного технического распределения

Понятие инвестиционного портфеля.

Инвестиционный портфель представляет собой целенаправленно сформированную в соответствии с определённой инвестиционной политикой и выбранной управленческой стратегией совокупность вложений в различные инвестиционные объекты.

Процесс формирования эффективного портфеля инвестиций, отвечающего возложенным на него ожиданиям, состоит из шести основных этапов.

- Первый этап, заключается в формулировании чётких инвестиционных целей, относительно совокупной ожидаемой и желаемой доходности инвестиционных вложений, максимально допустимого и предпочтительного уровня инвестиционного риска, а также требуемой ликвидности инвестиционных объектов. Альтернативность рассмотренных целей обуславливает выбор приоритетных или сбалансированных показателей служащих критерием при выборе инвестиционных инструментов.

- Второй этап направлен на формирование инвестиционной политики фиксирующей предпочтения относительно типов ценных бумаг, из которых предполагается формирование портфеля, секторов к которым должны относить приобретаемые бумаги, учёт действующих законодательных ограничений и прочих факторов.

- Третий этап заключается в выборе активной или пассивной модели управления инвестиционным портфелем исходя из наиболее приоритетных целей.

- Четвёртый этап подразумевает основывающийся на фундаментальном, техническом и портфельном анализе, подбор ценных бумаг, отвечающих определённым в процессе первого этапа критериям.

- Пятый этап предусматривает деятельность по управлению уже сформированным инвестиционным портфелем, направленную на сохранение первоначальных вложений и обеспечение общей целевой направленности портфеля.

- Шестой этап ориентирован на оценку эффективности управления портфелем инвестиций одним из наиболее объективных методов.

Доходность инвестиционного портфеля.

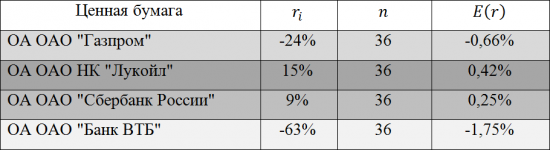

Главными параметрами при формировании и управлении инвестиционным портфелем, являются его ожидаемая доходность и риск. В связи с отсутствием возможности точного определения бедующей динамики вышеуказанных параметров, данные величины оцениваются, в первую очередь, на основе статистической информации за предыдущие периоды времени.

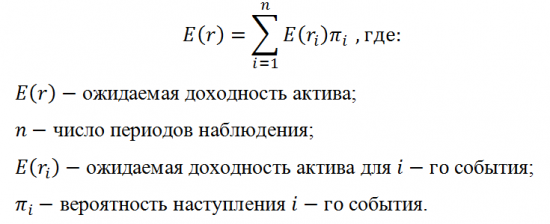

Второй заключается в учёте возможного будущего вероятностного распределения доходности актива. Ожидаемая доходность актива определяется как среднеарифметическая взвешенная, где весами являются вероятности каждого события, которые в сумме должны составлять 100% и рассчитывается по следующей формуле:

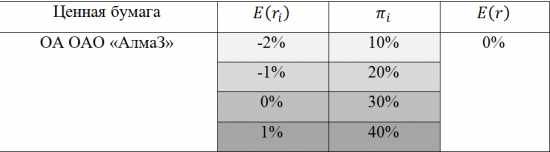

В качестве примера использования данного способа, осуществим расчёт ожидаемой доходности несуществующей ценной бумаги.

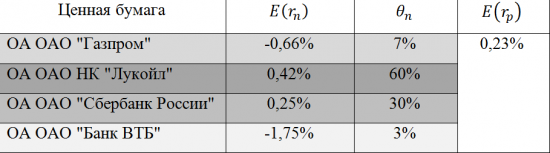

Из полученного в ходе расчётов значения следует, что ожидаемая доходность состоящего из вышеуказанных 4 ценных бумаг инвестиционного портфеля, равна 0,23%.

Ожидаемая доходность инвестиционного портфеля при возможности заимствования средств.

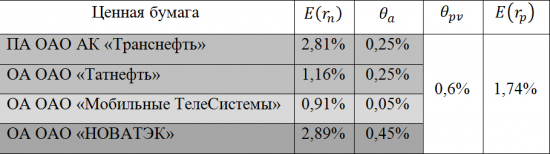

Из полученных в ходе расчётов значений следует, что ожидаемая доходность инвестиционного портфеля составила 1,74 процента. За счёт привлечения заёмных финансовых ресурсов, доходность портфеля была увеличена на 0,8 процента, что говорит об эффективности использования заёмных средств, в формировании инвестиционного портфеля.

Ожидаемая доходность инвестиционного портфеля при использовании только заёмных средств.

Формирование инвестиционного портфеля может осуществляться исключительно за счёт заёмных средств, что имеет только теоретическое значение, поскольку получение кредита связано с определённым обеспечением полученных средств. Поэтому ожидаемый результат необходимо оценивать относительно тех средств, которые в этом случае блокируются.

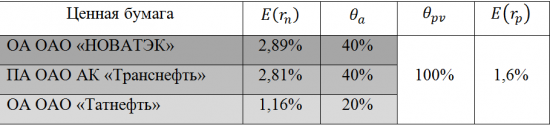

Из полученных в ходе расчётов значений следует, что путём выбора инвестиционных объектов с наибольшими ожидаемыми доходностями возможно формирование инвестиционного портфеля за счёт только заёмных средств, а также рассчитывать на получение дохода от подобной операции. Так, ожидаемая доходность используемого в данном примере инвестиционного портфеля, составила 1,6 процента.

Ожидаемая доходность инвестиционного портфеля при возможности коротких продаж.

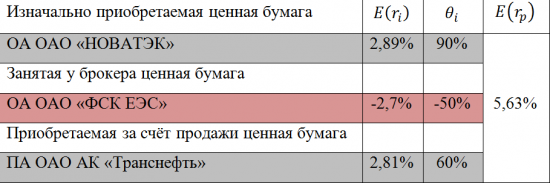

Из полученных в ходе расчёта значений следует, что использование занятых у брокера и предназначенных для продажи ценных бумаг, позволило увеличить ожидаемую доходность инвестиционного портфеля до 5,63 процентов. На практике, допускается продажа заёмных ценных бумаг в том случае, если их ожидаемая доходность не превышает доходности приобретаемых ценных бумаг. В противном случае, велик риск получения убытков от данной операции.

Риск инвестиционного портфеля

Основополагающими мерами риска финансового актива являются такие показатели как стандартное отклонение (волатильность) и дисперсия его доходности, которые говорят о степени возможного разброса фактической доходности вокруг его средней доходности. Данные показатели можно определить на основе прошлых статистических данных доходности актива.

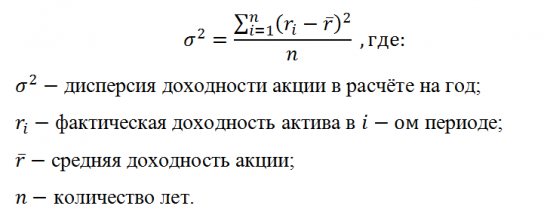

Дисперсия является показателем рассеяния фактических значений доходности акции вокруг её средней доходности и рассчитывается по следующей формуле:

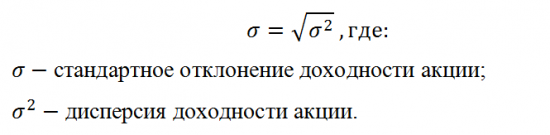

Однако, размерность дисперсии представляет собой квадрат доходности ценной бумаги. Если в формуле учитывается доходность в процентах, а размерность дисперсии, это процент в квадрате, поэтому показателем такой размерности не всегда удобно пользоваться. Поэтому из дисперсии извлекают корень и получают стандартное отклонение последующей формуле:

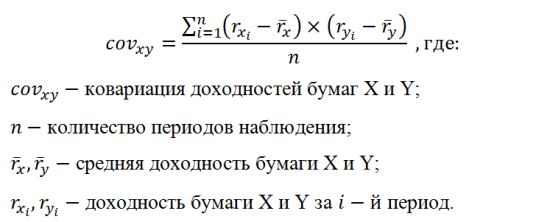

В отличие от ожидаемой доходности инвестиционного портфеля его риск не является средневзвешенной величиной стандартных отклонений доходностей содержащихся в нем ценных бумаг. Данное несоответствие связанно с различной реакцией ценных бумаг на изменение рыночной конъюктуры, в результате чего, стандартные отклонения доходности различных ценных бумаг в ряде случаев будут погашать друг друга, что приведёт к снижению риска инвестиционного портфеля. В связи с этим, при подборе ценных бумаг в портфель инвестиций принято определять степень их взаимосвязи на основании значений ковариации и коэффициента корреляции.

Ковариация показывает зависимость между двумя ценными бумагами и может быть:

- положительной — характеризующейся однонаправленным изменением доходностей ценных бумаг;

- отрицательной — говорящей о противоположном изменении доходностей ценных бумаг;

- нулевой — отражающей отсутствие зависимости между ценными бумагами.

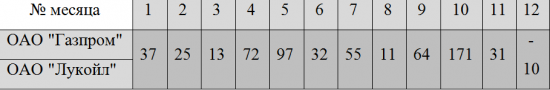

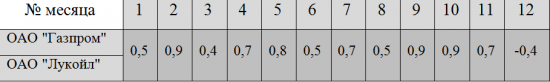

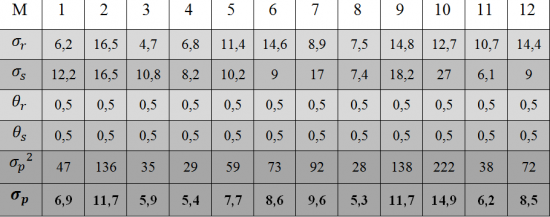

В качестве примера определения ковариации между ценными бумагами осуществим расчёт помесячной ковариации между 2 ценными бумагами российского фондового рынка. Расчёт проводится на их доходности за последние 8 лет, т.е. с 2006 года. Полный список возможных значений ковариации для ключевых ценных бумаг РФР.

Из полученных значений можно сделать следующие выводы: во всех рассматриваемых временных окнах наблюдается положительная ковариация, свидетельствующая об однонаправленном движении рассматриваемых ценных бумаг.

Коэффициент корреляции отражает степень зависимости двух ценных бумаг. В отличие от ковариации, данный показатель не зависит от единиц измерения доходностей ценных бумаг и не характеризует рассеяние доходностей вокруг средних значений. В результате чего ковариация не позволяет получить наглядное отражение степени взаимосвязи между инструментами.

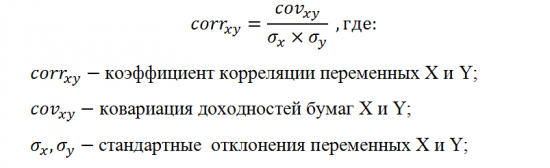

Данный коэффициент имеет значения в диапазоне от -1 до +1 и рассчитывается по следующей формуле:

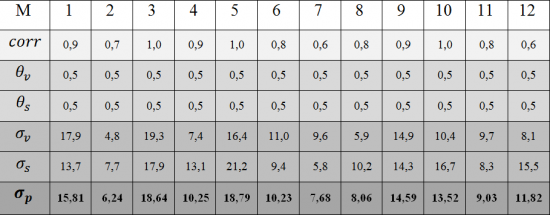

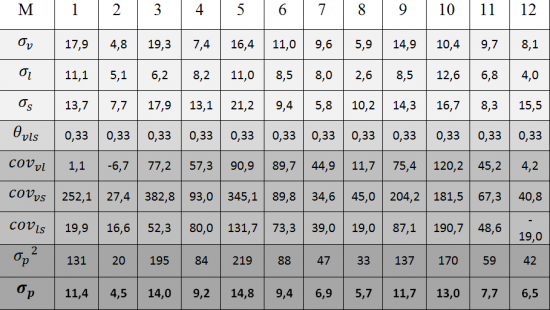

В качестве примера, осуществим расчёт данного коэффициента на аналогичных условиях с теми, что использовались при определении ковариации.

Из полученных в ходе расчёта значений следует, что в 91% случаев корреляция является положительной, следовательно, динамика доходностей ценных бумаг является зависимой. В случае снижения котировок одной ценной бумаги, вторая будет следовать за ней.

После определения взаимосвязи меду ценными бумагами путём расчёта ковариации и коэффициента корреляции можно приступить к подбору инвестиционных объектов и определению совокупного риска портфеля, рассчитываемого несколькими способами, ключевые из которых будут далее рассмотрены.

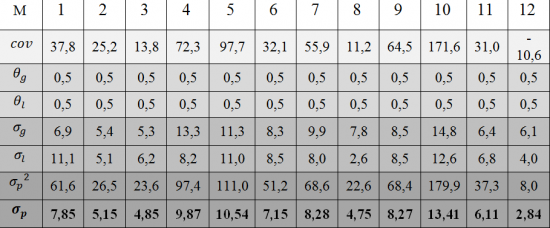

Из полученных значений можно сделать следующие выводы. Первый, наименьший риск инвестиционного портфеля показывают декабрьские вложения (порядка 3 процентов), майские наибольший (10,5 процентов). Второй, наибольшее влияние на риск портфеля оказывает волатильность содержащихся в нём инструментов.

Из полученных значений следует, что в данном случае диверсификация портфеля не привела к сокращению совокупного риска инвестиционного портфеля, а только усреднила его. Следственно, при изменении рыночной конъюктуры доходности ценных бумаг будут изменяться в прямой зависимости в одном и том же направлении.

Третий способ расчёта риска портфеля из двух ценных бумаг применяется в том случае, если значение корреляции их доходностей равно -1 или незначительно больше.

Объединив в определённой пропорции данные валюты в инвестиционном портфеле, можно добиться безрисковых вложений, также не приносящих инвестиционного дохода и направленных на сохранение капитала и его защиту от валютных рисков.

Наиболее эффективным способом формирования хорошо диверсифицированного инвестиционного портфеля, является распределение капитала между ценными бумагами, значение корреляции между которыми наиболее близко к нейтральному значению.

Из полученных в ходе расчётов значений, можно сделать следующий вывод, риск сформированного нами инвестиционного портфеля находится в диапазоне от 5,3% до 14,9%, в зависимости от месяца его ориентировочного формирования. Однако сказать, как на практике поведёт себя одна бумага, по отношению к другой не представляется возможным.

Риск инвестиционного портфеля из нескольких ценных бумаг.

Следует заметить, что приведённые способы оценки таких основополагающих характеристик любого инвестиционного портфеля, как его риск и ожидаемая доходность, являются основополагающими, а не общепринятыми и наиболее эффективными. Как правило, в любой крупной компании, осуществляющей инвестиционную деятельность на рынке ценных бумаг, для оценки этих неотъемлемых качеств портфеля используются собственные методики, характеризующиеся наибольшей точностью оценки.

--------База для осуществления расчётов в следующем посте (не вместилась)---------

Опираясь на полученные в ходе расчётов значения данных показателей, перед управляющим стоит задача подбора инвестиционных объектов с целью формирования эффективного и целесообразного портфеля. Главной ориентацией которого, является наибольшая ожидаемая доходность при наименьшем или допустимом уровне риска.

Исходя из преследуемых управляющим целей и его отношения к риску, принято классифицировать инвестиционные портфели следующим образом:

Управление инвестиционным портфелем представляет собой совокупность методов и технологических возможностей, применяемых к различным ценным бумагам, и направленных на сохранение первоначальных стоимости инвестиционных вложений, достижение максимального уровня дохода при наименьшем уровне риска и обеспечение общей инвестиционной направленности портфеля.

Управление портфелем инвестиций может быть представлено в качестве активной или пассивной моделей, применяемых исходя из определённой инвестиционной направленности портфеля.

Активная модель управления инвестиционным портфелем предполагает постоянную систематическую работу инвестиционных менеджеров, направленную на повышение эффективности инвестиционной деятельности, путём подбора ценных бумаг с наибольшими ожидаемыми доходностями при допустимом уровне риска. Точное выявление и своевременная покупка недооценённых рынком ценных бумаг, позволяют получить гораздо более высокие результаты, по сравнению с пассивной моделью.

Пассивная модель управления инвестиционным портфелем заключается в формировании хорошо диверсифицированного рыночного портфеля, с заранее фиксированным уровнем риска, рассчитанным на длительный период времени. Данная модель управления является наиболее привлекательной на развитых фондовых рынках с относительно стабильной конъюнктурой в условиях умеренного экономического роста.

Наиболее распространёнными стратегиями управления портфелем ценных бумаг пассивной модели являются:

1) Стратегия копирования индекса – заключается в формировании портфеля, состав, структура и характеристики которого максимально схожи с составом, структурой и характеристиками выбранного фондового индекса. Основной задачей данной стратегии является минимизация стандартного отклонения разности между доходностями сформированного портфеля и копируемого индекса.

Использование стратегии копирования фондового индекса сопряжённо с высокими транзакционными издержками, возникающими в процессе формирования портфеля и связанными с приобретением большого количества содержащихся в выбранном индексе ценных бумаг. Управляющие, с целью минимизации вышеуказанных издержек прибегают к частичному копированию индекса, путём вложений в ценные бумаги, динамика которых наиболее схожа с динамикой фондового индекса.

2) Стратегия скольжения по кривой доходности – представляет собой краткосрочные вложения в долгосрочные долговые ценные бумаги (облигации), характеризующиеся наибольшей годовой доходностью по сравнению с их краткосрочными аналогами. Данная стратегия применяется управляющими с ограниченными инвестиционными горизонтами, предполагающими сохранение восходящей формы кривой доходности в будущем.

3)Стратегия иммунизации инвестиционного портфеля – заключается в выборе долговых ценных бумаг (облигаций) с таким инвестиционным горизонтом, в течение которого на финансовом рынке прогнозируется стабильная процентная ставка, не приводящая к изменению стоимости подобранных ценных бумаг. Так же, в процессе управления сформированным портфелем происходит реинвестирование купонных доходов, позволяющее застраховать портфель от изменения стоимости содержащихся в нём облигаций, вызванного незначительным изменением процентной ставки.

Традиционные механические схемы управления портфелем ценных бумаг имеют следующие основные разновидности:

1) Схема дополнительной фиксированной суммы – характеризуется фиксированной суммой вложений в ценные бумаги через фиксированные временные интервалы. Цикличность колебаний курсов ценных бумаг позволяет получать прибыль за счёт прироста их курсовой стоимости. Реализуется путём приобретения наибольшего количества ценных бумаг при значительном понижении их котировок, и наименьшего количества при повышении соответственно.

Данная схема управления является крайне пассивной и наиболее рискованной в периоды экономической нестабильности, подразумевая усреднение позиций в ценных бумагах с отрицательной доходностью, что приводит к потере значительной стоимости портфеля при наступлении экономического кризиса.

2) Схема фиксированной спекулятивной суммы – подразумевает разделение портфеля ценных бумаг на консервативную и спекулятивную части. Величина спекулятивной части формируется из высокорискованных ценных бумаг и поддерживается на изначально установленном уровне.

3) Схема фиксированной пропорции – так же, как и схема фиксированной спекулятивной суммы подразумевает разделение портфеля на две части, первая из которых должна находиться в заданной пропорции по отношению ко второй.

4) Схема плавающих пропорций – заключается в формировании портфеля ценных бумаг с рядом установленных взаимосвязанных соотношений между спекулятивной и консервативной частью.

Материал из главы моей дипломной работы, пользуйтесь на здоровье.

Продолжение следует, удачной торговли!

Читайте также: