Запас финансовой прочности шпора

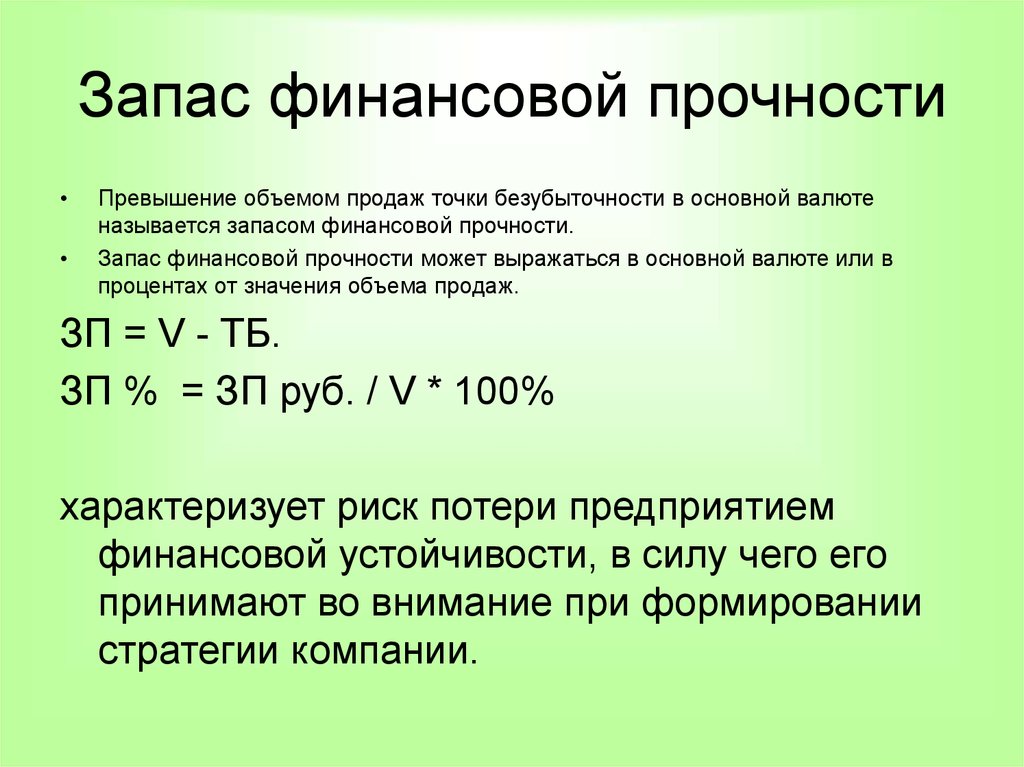

Понятие запаса финансовой прочности

Точка безубыточности означает ситуацию, при которой выручка в полном объеме покрывает расходы, не образовав при этом ни прибылей, ни убытков.

При расчете запаса финансовой прочности сравнению необходимо подвергнуть объем выручки (реальный объем и объем в точке безубыточности), выраженный в денежном (количественном) значении. При этом анализировать можно как показатели предприятия в целом, так и каждый конкретный вид продукции.

Формула запаса финансовой прочности

Запас финансовой прочности может вычисляться двумя способами:

- Абсолютная величина (разность между объемами),

- Относительная величина, выражающаяся в процентном соотношении данной разницы к объему фактической реализации.

Относительный расчет более целесообразен в случае проведения сравнений и расчетов на перспективу. Именно данный расчет считают формулой запаса финансовой прочности, которая дает возможность процентной оценки величины реального объема продаж от его величины точки безубыточности.

Формула запаса финансовой прочности в данном случае имеет следующий вид:

ЗФП = (Ореал – Обезуб) / Ореал × 100,

Здесь ЗФП — запас финансовой прочности;

Vреал — фактическая реализация (денежный или количественный эквивалент);

Vтб — объем реализации в точке безубыточности (денежный или количественный эквивалент).

Объем реализации в точке безубыточности

Объем реализации, который соответствует точке безубыточности, в соответствии с тем, в чем он выражается, определяется по следующим формулам:

- В денежном эквиваленте:

Vтб= Vреал × Зпост / (Vреал – Зперем),

Здесь Vтб — продажи в точке безубыточности (руб.);

Vреал — объем реализации (руб.);

Зпост — постоянные затраты;

Зперем — переменные затраты.

- В количественном эквиваленте:

Vтб = Зпост / (Ц – Зср),

Здесь Vтб — продажи в точке безубыточности (руб.);

Зпост — постоянные затраты;

Зср – средние затраты (на каждую единицу продукции);

Ц — ценаединицы продукции (руб.).

Нормативное значение

В соответствии с полученными в результате расчета значениями показателей финансовое положение компании можно характеризовать следующими особенностями:

- Значение показателя 0,5–0,8 говорит об устойчивости компании и отсутствии риска несостоятельности;

- Значение показателя в диапазоне от 0,2 до 0,5 свидетельствует о неустойчивом положении и появлении риска банкротства;

- Если показатель менее 0,2, то компании грозит скорое банкротство, она находится в кризисном состоянии.

К увеличению показателя запаса финансовой прочности могут привести:

- Увеличение объема продаж, включая увеличение реализационных цен;

- Уменьшение постоянныхи переменных затрат, в том числе внедрение новых технологий.

Значение запаса финансовой прочности

Запаса финансовой прочности дает возможность оценить:

- Риск несостоятельности и степень финансовой устойчивости;

- Выбор способа увеличения финансовой прочности;

- Определение безопасных объемов снижения реализации;

- Проведение сравнения разных видов реализуемой продукции;

- Принятие взвешенных управленческих решений по отношению ценовой политики.

Можно сделать вывод, что формула запаса финансовой прочности играет важную роль в процессе оценки финансового положения компании при составлении прогнозов по ней внутренними и внешними пользователями.

Примеры решения задач

Объем продаж – 80 000 рублей,

Постоянные затраты – 11 000 рублей,

Переменные затраты – 80 % от объема продаж,

Переменные затраты на единицу продукции – 40 рублей.

Найти запас финансовой прочности.

Всего продукции=64000/40=1600 штук

80000/1600=50 рублей – цена за единицу продукции,

Далее найдем точку безубыточности:

ЗФП=(80000-1100*50)/80000 = 0,3125 (или 31,25 %)

Выручка от продаж (В) – 2 500 тыс. руб.,

Переменные затраты (Зперем) – 1 200 тыс. руб.,

Постоянные затраты – 1 095 тыс. руб.

Vтб = Vреал × Зпост / (Vреал – Зперем),

Формула запаса финансовой прочности:

ЗФП = (Ореал – Обезуб) / Ореал × 100,

Запас финансовой прочности — один из расчетных показателей, позволяющих оценить финансовое положение организации. Рассмотрим, как можно его определить, в нашей статье.

Смысловое значение запаса финансовой прочности

Запас финансовой прочности показывает, насколько реальные (или плановые) характеристики конкретной организации удалены от показателей, отвечающих ее положению в точке безубыточности (т. е. в ситуации, когда выручкой полностью покрываются расходы, но ни прибыли, ни убытка при этом не образуется).

Рассчитывая запас финансовой прочности, сравнению подвергают объемы выручки (реальный и соответствующий точке безубыточности), выраженные в денежном или количественном эквиваленте. Анализ возможен как по организации в целом, так по конкретным видам продукции (товара).

Формула для расчета запаса финансовой прочности

Запас финансовой прочности может быть выражен абсолютной (как разность между объемами) и относительной (как процентное отношение этой разницы к объему фактической реализации) величиной. Последний вариант оценки более показателен для проведения сравнений и осуществления прогнозных расчетов. И именно его считают формулой запаса финансовой прочности, позволяющей оценить в процентах величину удаления реального объема продаж от его величины в точке безубыточности.

С использованием условных обозначений эта формула будет выглядеть так:

ЗФП = (Ореал – Обезуб) / Ореал × 100,

где: ЗФП — запас финансовой прочности;

Ореал — объем фактической реализации в денежном или количественном эквиваленте;

Обезуб — объем реализации, соответствующий точке безубыточности в денежном или количественном эквиваленте.

Объем реализации, соответствующий точке безубыточности, в зависимости от того, в чем он выражен, будет определен по одной из следующих формул:

- Для денежного эквивалента:

Обезуб = Ореал × Зпост / (Ореал – Зперем),

где: Обезуб — объем продаж, соответствующий точке безубыточности, в денежном эквиваленте;

Ореал — объем фактической реализации в денежном эквиваленте;

Зпост — затраты фактические постоянные;

Зперем — затраты фактические переменные.

- Для количественного эквивалента:

Обезуб = Зпост / (Ц – Зсред),

где: Обезуб — объем продаж, соответствующий точке безубыточности, в количественном эквиваленте;

Зпост — затраты фактические постоянные;

Ц — цена продажи единицы продукции (товара);

Зсред — затраты переменные средние, приходящиеся на единицу продукции (товара).

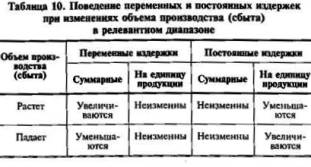

Формулы справедливы при соблюдении для расчетного периода ряда условий:

- номенклатура продукции (товара) неизменна;

- объем постоянных затрат не меняется;

- объемы производства (продаж) и величина переменных затрат связаны линейно;

- продукция (товар) сразу идет на реализацию и на складе не остается.

Варианты значений запаса финансовой прочности

В зависимости от полученных в результате расчета значений показателя финансовое положение организации может быть охарактеризовано следующим образом:

- при значении 0,5–0,8 оно устойчиво, риск банкротства отсутствует;

- при 0,2–0,5 положение неустойчивое, есть риск банкротства;

- если показатель менее 0,2, то организация находится в кризисном состоянии и вероятность ее банкротства очень велика.

К увеличению показателя приведут:

- повышение объемов продаж, в т. ч. за счет увеличения цены реализации;

- сокращение как постоянных, так и переменных затрат, в т. ч. за счет новых технологий.

Итоги

Запас финансовой прочности дает возможность:

- оценить степень финансовой устойчивости и риски банкротства;

- выбрать способы повышения финансовой прочности;

- определить безопасные объемы снижения реализации;

- провести сравнение по нему разных видов реализуемых товаров (продукции);

- принять взвешенные управленческие решения в отношении ценовой политики.

Таким образом, данный показатель играет важную роль в оценке финансового положения организации и составлении прогнозов по нему как для внутренних, так и для внешних пользователей.

Насколько далеко предприятие от точки безубыточности показывает запас финансовой прочности. Это разность между фактическим объемом выпуска и объемом выпуска в точке безубыточности. Часто рассчитывают процентное отношение запаса финансовой прочности к фактическому объему. Эта величина показывает на сколько процентов может снизиться объем реализации, чтобы предприятию удалось избежать убытка.

| В | — | выручка от продаж. |

| Рн | — | объем реализации в натуральном выражении. |

| Тбд | — | точка безубыточности в денежном выражении. |

| Тбн | — | точка безубыточности в натуральном выражении. |

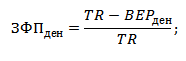

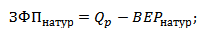

Формула запаса финансовой прочности в денежном выражении:

ЗПд = (B -Тбд )/B * 100%, где

ЗПд — запас финансовой прочности в денежном выражении.

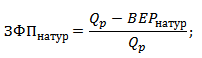

Формула запаса финансовой прочности в натуральном выражении:

ЗПн = (Рн -Тбн )/Рн * 100%, где

ЗПн — запас финансовой прочности в натуральном выражении.

Запас прочности быстро изменяется вблизи точки безубыточности и все медленне по мере удаления от нее. Хорошее представление о характере этого изменения можно получить, если построить график зависимости запаса прочности от объема реализации.

На приведенном ниже графике точка безубыточности Тбн = 20 штук, запас финансовой прочности в точке безубыточности равен 0.

Как видно на графике, для объема реализации 40 штук запас финансовой прочности 50%, т.е. если реализация уменьшится на 20 штук мы окажемся в точке безубыточности.

Запас прочности более объективная характеристика, чем точка безубыточности. Например, точки безубыточности маленького магазина и большого супермаркета могут отличаться в тысячи раз, и только запас финансовой прочности покажет какое из предприятий более устойчиво.

Разработка Excel-таблиц

экономической и управленческой

тематики. Условия тут >>>

Избавьтесь от утомительных

расчетов с помощью этих Excel-таблиц >>>

- Платежный календарь

- Расчет себестоимости

- Расчет инвестиционных проектов

- Финансовый анализ

- Точка безубыточности. Рентабельность продаж

Подробнее…

Таблицы отдельно

Платежный календарь. График и прогноз платежей и поступлений

- Платежные Календари на месяц, 3 месяца и год

- Деб.и Кред. задолженность

- Отсрочка, просроченные, с наступающим сроком

- Контроль оплаты

- Расчет ожидаемого остатка

- Кассовый разрыв

Подробнее…

Расчет себестоимости и рентабельности продукции (услуг)

- Себестоимость

- Рентабельность

- Маржинальный анализ

- Точка безубыточности

- Расходы в 10 валютах

Подробнее…

Расчет инвестиционных проектов

- Дисконтир. потоки

- WACC, NPV, IRR, ROI, PI

- Срок окупаемости

- Устойчивость проекта

- Расчет и Сравнение семи проектов

Подробнее…

Финансовый анализ МСФО

- Вертикальный и горизонтальный Анализ баланса и P&L

- 36 коэффициентов

- Динамика за 5 периодов

- Риск банкротства

- ДДС прямым и косвенным методом

- Отчет об источниках и использовании денежных средств

Подробнее…

Финансовый анализ РСБУ (Россия)

- Вертикальный и горизонтальный Анализ баланса и ОПУ

- 70 коэффициентов

- Динамика за 8 периодов

- Риск банкротства

Подробнее…

Точка безубыточности. Рентабельность продаж

- Расчет доходности при большом ассортименте

- Прибыль

- Наценка

- Минимальная наценка

- Маржинальный анализ

- Точка безубыточности

Подробнее…

Оценка стоимости бизнеса

- Все три основных подхода

- Доходный

- Рыночный (сравнительный)

- Затратный (имущественный)

Подробнее…

Диаграмма Ганта. С семью дополнительными полезными функциями

- Позволяет назначать ответственных

- Контролировать выполнение этапа

- Строит диаграмму ответственных

Подробнее…

Посмотрите полный список таблиц >>>

Разработка Excel-таблиц

экономической и управленческой

тематики. Условия тут >>>

Запас финансовой прочности (далее ЗФП) указывает на финансовую устойчивость предприятия, ведь именно с его помощью можно определить некую границу, не переходя которую предприятие может уменьшать собственное производство и не нести при этом убытки.

При вычислении данного показателя из текущего объёма реализации продукции предприятия вычитается объём реализации в точке безубыточности, при этом итоговое соотношение выражается в процентах, и чем оно выше, тем ниже риск потерь для предприятия, и тем оно устойчивей.

Точка безубыточности и запас финансовой прочности

Начнём с расчёта точки безубыточности, то есть минимального объёма реализации, при котором происходит полное покрытие расходов, направленных на производство и реализацию продукции и полученной в итоге выручкой.

Формула его такова:

- если она рассчитывается в единицах продукции, то Qmin=F / (P – a) шт,

- если она рассчитывается в денежных единицах, то Bmin=f / (1 – b) тыс. руб.

- Q обозначает число единиц продукции,

- P – стоимость единицы продукции,

- F – постоянные расходы,

- a – размер переменных затрат в стоимости единицы продукции,

- b – долю переменных затрат в базовой выручке.

Исходя из найденной точки безубыточности и рассчитываем ЗПФ.

Правила предоставления ежегодного оплачиваемого отпуска.

Как определить точку безубыточности: формулы и примеры.

Именно её необходимо вычесть из запланированного объёма реализации – обозначим его Qp.

Итак, абсолютное выражение ЗПФ высчитывается по формуле (Qp – Qmin) *100%.

При расчёте же ЗПФ (запаса финансовой прочности) в его относительном выражении формула будет немного другая: ((Qp – Qmin) / Qp) *100%.

Такое относительное выражение требуется, чтобы рассчитать долю от прогнозируемого объёма организации, оценив производственный риск, то есть потери, связанные с затратами на производство.

При учёте ЗПФ предприятия с учётом его стоимостного выражения и запланированный объём, и точка безубыточности умножаются на стоимость единицы продукции: (Qp* P – Qmin* P)*100%.

В его основе лежит ряд допущений:

- затраты бывают постоянными, переменными и смешанными (к примеру, на электроэнергию, транспорт или задействованное оборудование) – последние также придётся делить на переменные и постоянные. При этом сохранять постоянные издержки на одном уровне можно будет лишь тогда, когда объём производства будет ограничен;

- зависимость объёмов реализованной продукции и переменных издержек является линейной (в реальности на всё это влияет жизненный цикл выпускаемого продукта, цен на приобретаемое сырьё и материалы, размер зарплаты и т.д.);

- ассортимент выпускаемой продукции не меняется;

- объём производство равен объёму реализации в течение всего прогнозируемого периода.

Особенности расчета запаса финансовой прочности

Подобные явления обычно наблюдаются в массовом производстве, имеющем довольно непродолжительный производственный цикл (сюда не входит авиация, судостроение и производство эксклюзивной продукции).

При этом чем ниже затраты, особенно постоянные, тем сильней ЗФП растёт. Обычно события развиваются по трём вариантам:

- совпадение объёма производства и объёма реализации – так называемая точка безубыточности,

- превышение объёмом производства объёма реализации,

- превышение объёмом реализации объёма производства.

Во втором варианте наблюдается избыток продукции, уменьшается прибыль предприятия и, естественно, финансовая прочность.

Косвенным показателем – будетрост запаса сырья и исходных материалов, поскольку расходы на них предприятие несёт уже в момент покупки.

Резкое увеличение запасов может предсказывать последующее увеличение объёма производства, что также должно быть строго обосновано экономически.

Так что, если обнаруживается прирост запаса, то он непременно повлияет и на финансовую устойчивость предприятия.

Поэтому для измерения показателя финансовой прочности потребуется коррекция показателя выручки от реализации на сумму прироста товарно-материальных запасов в течение отчётного периода.

В третьем – размер прибыли и ЗФП увеличивается, если сравнить его со стандартным построением (к примеру, если берётся предоплата за большую партию товара, которую нельзя произвести в течение текущего отчётного периода).

Однако продажа продукции, ещё не произведённой, то есть фактически не существующей, обязывает предприятие выполнить в будущем ряд определённых требований.

Всё это заставляет предприятие сильнее зависеть от контрагентов, так что определённая доля рассматриваемого запаса окажется мнимой.

Если при расчёте ЗПФ разность между фактическим и критическим объёмом, то есть объёмом выпуска продукции предприятия в точке безубыточности, разделить на величину фактического объёма и умножить на 100%, можно узнать тот процент, на который может снизиться объём реализации, чтобы предприятие избежало убытка.

Или ЗПФ= ((Vф – Vкр)/ Vф)*100%.

Вместо объёма в данную формулу можно подставить суммарную выручку (вместо Vф) и выручку критическую (вместо Vкр) и аналогичным образом рассчитать коэффициент финансовой стоимости.

Тогда для определения процента прибыли потребуется поделить сумму покрытия на суммарную выручку и умножить на полученный коэффициент.

Линейная зависимость между ним и прибылью ясна, так что для поднятия его значения необходимо:

- повышение суммарной выручки от продаж: увеличение количества продаж и повышение цен (лучше одновременное);

- понижение цен в точке безубыточности: повышение цен продаж и улучшение структуры оборота (а для этого – интенсивное продвижение продукции, обладающую большей удельной суммой покрытия в процентах от цены);

- уменьшение переменных и постоянных затрат (лучше одновременное).

Значение ЗПФ

Но если он составляет 10% и выше, это указывает на высокий уровень рентабельности производства.

А более высокий показатель ЗПФ указывает:

- на минимальные риски возможных потерь,

- на стабильность экономической ситуации на предприятии,

- на минимальную выручку, позволяющую предприятию не получить убытки, но также не позволяющую получить прибыль – именно она служит ориентиром при определении последующих производственных и финансовых затрат.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Разберем такой важный показатель финансового состояния предприятия как “запас финансовой прочности”. Данный показатель используется на различных уровнях управления предприятия: стратегическом, тактическом, оперативном, а также во внешней оценке инвесторами и кредиторами.

Запас финансовой прочности – разница между текущим объемом производства (продаж) и объемом производства (продаж) в точке безубыточности. Следует понимать, что в большей степени на запас финансовой прочности влияет именно объемы продаж, а не производства, потому что именно продажи формируют денежные доходы предприятия.

Чем больше предприятие обеспечивает требуемых объем продаж, тем большим объемом финансов оно располагает, и, следовательно, выше способность погасить задолженности перед кредиторами. Высокий запас финансовой прочности позволяет предприятию в случае ухудшения экономической ситуации сохранить свою прибыльность производства и долгосрочное устойчивое развитие.

| ★ Программа InvestRatio – расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Допущения при расчете запаса финансовой прочности

Модель оценки запаса финансовой прочности используется в управленческом и финансовом анализе предприятия. В основе ее расчета лежит несколько допущений:

- Постоянные издержки не меняются в течение всего срока финансовой оценки.

- Между объемом производства (продаж) и переменными издержками линейная зависимость.

- Номенклатура продукции не меняется.

- Объем производства равен объему продаж, т.е. складские запасы минимальны.

Запас финансовой прочности. Формула

| В относительном выражении | В абсолютном выражении |

где:ЗФПден – запас финансовой прочности;TR (Total Revenue) – выручка от продаж;BEPден (break–even point) – объем продаж в точке безубыточности в денежном выражении. |  |

где:ЗФПнатур – запас финансовой прочности в натуральном выражении;Qp – плановый или текущий объем производства;BEPнатур (breakeven point) – объем продаж в точке безубыточности в натуральном выражении. |  |

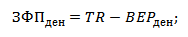

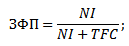

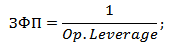

Помимо типовых формул расчета существуют их разновидности, представленные через другие показатели финансовой деятельности предприятия.

| Альтернативные формулы расчета запаса финансовой прочности | Пояснение к формулам |

где:NI (Net Income) – чистая прибыль предприятия;TFC (Total Fixed Costs) – совокупные постоянные затраты. | Показывает прямую взаимосвязь запаса финансовой прочности и размера генерируемой чистой прибыли. В результате, финансовая устойчивость предприятия отражается в большей степени эффективностью ее продаж, а не производства. |

где: ЗПФ – запас финансовой прочности;Op. Leverage – операционный леверидж. | Показывает обратную зависимость операционного рычага (операционного левериджа) и запаса финансовой прочности. |

Запас финансовой прочности. Интерпретация

Полученные значения запаса финансовой прочности в относительном выражении можно сравнить с соответствующим уровнем финансовой устойчивости и риска банкротства, когда предприятие не в состоянии погасить свои обязательства и долги. В таблице ниже рассмотрены значения запаса финансовой прочности и уровня риска банкротства.

Как начало ведения бизнеса, так и его постоянное развитие требуют проведения систематического экономического анализа. Анализ хозяйственной деятельности предприятия предполагает ведение бухгалтерского учета и составление на его основе различных отчетов, но это скорее относится к количественным методам анализа. Говоря о качественных методах диагностики состояния предприятия, прежде всего, следует упомянуть о таком инструменте, как расчет различных коэффициентов. Сегодня в статье речь пойдет о коэффициенте запаса финансовой прочности. Мы постараемся пояснить сущность этого показателя, приведем формулу для его расчёта и определим роль этого коэффициента при проведении бизнес-планирования.

Что показывает коэффициент запаса финансовой прочности

Запас финансовой прочности — это величина, которая демонстрирует разницу между фактически имеющимся объёмом выпускаемой (реализуемой) продукции и объемом выпуска, который соответствует точке безубыточности.

— плечо финансового рычага;

— коэффициент финансовой устойчивости и др.

Формула для расчета запаса финансовой прочности

Запас финансовой прочности может быть рассчитан как в абсолютном (стоимостном), так и в относительном (процентном) выражении. Но главное, что в отличие от других показателей формула для расчета запаса финансовой прочности является довольно стандартизированной и выглядит следующим образом:

ЗФП (в абсолютном выражении) = ( Выручка от продаж — Объём реализации в точке безубыточности);

ЗФП (в относительном выражении) = ( Выручка от продаж — Объём реализации в точке безубыточности) / Выручка от продаж.

Представленные формулы могут быть рассчитаны в денежном и в натуральном выражении. Денежное выражение представляет собой расчет в рублях, тысячах рублей и т.д., или в другой валюте. Натуральное выражение предполагает расчет в штуках, килограммах, тоннах, литрат, квадратных метрах и т.д., то есть абстрагируясь от влияния ценового фактора.

Запас финансовой прочности — формула в процентах

ЗФП = ( (Выручка от продаж — Объем реализации в точке безубыточности)/ Выручка от продаж) * 100%.

Относительные (в процентах) величины в отличие от абсолютных (в штуках, килограммах, рублях и т.д.) являются более удобными для анализа, поскольку позволяют сравнивать различные коэффициенты между собой. Но иногда расчет относительных величин, в частности запаса финансовой прочности, может быть и не целесообразным.

Для того, чтобы правильно определить, по какой формуле и в каком выражении рассчитать коэффициент запаса финансовой прочности, советуем скачать готовый бизнес-план предприятия, схожего с вашим по виду деятельности и рынку сбыта. Ориентация на такой шаблон поможет вам учесть все необходимые разделы и параграфы.

Пример расчета запаса финансовой прочности

Масштабы расчета коэффициента фин. прочности и точки безубыточности будут зависеть от специфики каждого конкретного предприятия. Далее рассмотрим условный пример расчета данного показателя.

Прежде чем проводить какой-либо анализ нужно определить величину:

- постоянных затрат на единицу продукции (FC);

- переменных затрат на единицу продукции (VC);

- цену, по которой товар продается на рынке (P).

Допустим, в рассматриваемом примере названные единицы будут равны:

Для того, чтобы рассчитать безубыточный уровень (точку) нужно вычислить величину общих переменных затрат (TVC), далее — общую величину затрат (TC), общую величину дохода (TR) и, наконец, размер чистой прибыли (I).

Пусть в нашем условном примере названные величины будут равны:

I ( TR — TC) = 100 руб.

Точка безубыточности = FC * TR / (TR — TVC) = 90*240 / (240 — 80) = 135 руб.

Запас финансовой прочности = TR — Точка безубыточности = 240 — 135 = 105 руб.

Таким образом, рассчитанный в денежной выражении пример показывает, что:

- точка безубыточности будет достигаться при объеме производства 135 руб.,

- а запас финансовой прочности составляет 105 рублей.

Способы корректировки запаса финансовой прочности

Понятно, что недостаточно просто рассчитать какой-либо показатель. Нужно еще найти или придумать методы управления им. Так, если в результате расчетов вы получили низкое значение запаса финансовой прочности, то следующим шагом будет разработка мер по улучшению ситуации.

Далее перечислим некоторые варианты повышения финансовой устойчивости предприятия.

Во-первых, дополнительным источником улучшения финансовых результатов компании можно назвать самый очевидный способ — это попросту увеличение продаж. Даже имея небольшую маржу с единицы продукции, можно получить неплохой доход из-за большого оборота (совокупного увеличения дохода) и появления эффекта масштаба.

Дополнительным источником финансирования может стать участие в аукционах на выполнение работ, в госзакупках и тендерах. Временные затраты на маркетинг могут стать катализатором гораздо большей величины доходов.

Конечно, не обойтись и без управления расходов. Их оптимизация (если это еще возможно) позволит снизить себестоимость, что увеличит прибыль предприятия. Особенно это касается переменных расходов. Но “манипуляции” с постоянными расходами — это также хороший инструмент повышения запаса финансовой прочности предприятия. В этих целях можно провести оптимизацию заработной платы, а также пересмотрев производственную программу. Иногда приобретение инновационного оборудования с высокой отдачей также может существенно улучшить не только производственные, но и финансовые показатели.

Запас прочности также использует при оценке рисков на предприятии, количественные и качественные методы исследования которых очень обширны.

В бизнес-плане запас финансовой прочности определяется как

Составление бизнес-плана предполагает большой перечень мероприятий по анализу рынка и конкурентоспособности проекта/продукта, разработке производственной программы, инвестиционному планированию, прогнозированию будущих финансовых результатов. Одной из составляющих такого прогнозирования является определения запаса финансовой прочности.

Расчету коэффициента финансовой прочности обязательно должен предшествовать расчет точки безубыточности. Это еще раз подтверждает необходимость комплексной оценки и встраивания любого коэффициента в общую структуру бизнес-плана.

Также отметим, что запас финансовой прочности можно назвать более объективным параметром, чем точку безубыточности. Например, точки безубыточности маленького магазина и большого супермаркета могут отличаться в тысячи раз, и только запас финансовой прочности покажет какое из предприятий более устойчиво.

Выбирая вариант для реализации своего бизнеса, обратите внимание на такой вариант, как бизнес-план частной школы. Это интересная идея для бизнеса, которая может вам понравиться.

Подводя итог

Резюмируя вышесказанное, стоит отметить, что как старт какого-либо проекта, так и его последующее развитие требуют особого внимания не только к непосредственно производственным процессам и маркетинговой стратегии, но и к ведению учета и анализу финансово-экономических показателей. При этом такой анализ включает в себя широкий спектр направлений — это и определение рентабельности деятельности предприятия, и анализ ликвидности его активов, и, конечно, диагностика его стабильности и устойчивости. Для определения последней из названных характеристик деятельности предприятия как раз-таки используется коэффициент запаса финансовой прочности.

Более того, расчет всех названных коэффициентов и показателей важен еще на этапе планирования. В данном случае речь будет идти о потенциальном запасе финансовой прочности, то есть — способности предприятия находится в определенной степени “защищенности” от убыточного уровня. Если вы настроены самостоятельно заняться разработкой бизнес-плана будущего проекта, то советуем для облегчения этого процесса скачать готовый образец бизнес-плана в интернете, что поможет правильно встроить финансовый раздел в общую структуру бизнес-плана. Также есть возможность заказать разработку такого документа, обратившись к специалистам в сфере бизнес-планирования, которые пропишут всех необходимые разделы с учетом особенностей вашего бизнеса.

Читайте также: