Механизмы структура и инструментарий финансового рынка шпора

- Государственный бюджет

- Виды ценных бумаг

- Валюта и валютный курс

- Рынок ценных бумаг

Финансовый рынок и его структура

Финансово-денежный сектор как самостоятельный элемент денежного хозяйства формирует финансовый рынок.

Мировой финансовый рынок — это совокупность национальных и международных рынков, обеспечивающих направление, аккумуляцию и перераспределение денежных капиталов между субъектами рынка посредством финансовых учреждений с целью достижения нормального соотношения между предложением и спросом на капитал.

Денежный сектор, в состав которого входят финансовый и кредитный, представляет собой специфический рынок с его оборотами и доходами. Мировой финансовый рынококазывает обществу финансовые услуги, снабжая его в нужный момент и в нужном месте деньгами. Другими словами, специфическим товаром на финансовом рынке выступают деньги. В качестве товара деньги обращаются в таких секторах мирового финансового рынка, как кредитный, рынок ценных бумаг, валютный, страховой и т. д. (рис. 23).

Мировой финансовый рынок по своей экономической сущности представляет собой систему определенных отношений и своеобразный механизм сбора и перераспределения на конкурентной основе финансовых ресурсов между странами, регионами, отраслями и институциональными единицами.

Финансовый рынок состоит из ряда секторов: инвестиционного, кредитного, фондового, страхового, валютного.

Рис. 23. Структура финансового рынка:

- Кредитный рынок

- Валютный рынок

- Рынок ценных бумаг (фондовый рынок)

- Страховой рынок

- Рынок инвестиций

На финансовом рынке объектом купли-продажи выступают финансовые ресурсы. Однако имеется принципиальное различие сделок в различных секторах финансового рынка. Если на кредитном рынке деньги продаются как таковые, т. е. они сами являются объектом сделок, то на фондовом рынке, например, продаются права на получение денежных доходов, уже созданных или будущих.

Финансовый рынок — это не только средство перераспределения денежных ресурсов в экономике (на условиях платности), но и индикатор всего состояния экономики в целом. Суть финансового рынка заключается не просто в перераспределении финансовых ресурсов, но прежде всего в определении направлений этого перераспределения. Именно на финансовом рынке определяются наиболее эффективные сферы приложения денежных ресурсов.

Структура такого финансового рынка может быть представлена следующим образом:

Рис. 1. Рынок ценных бумаг. Финансовые рынки

- Рынок денег — рынок краткосрочных финансовых инструментов (долговых обязательств) со сроком обращения до 1 года.

- Рынок капиталов — рынок среднесрочных (от 1 до 3-5 лет) и долгосрочных активов — акций, облигаций (со сроком погашения более года) и ссуд (со сроком погашения более года).

- Кредитный рынок — рынок краткосрочных, среднесрочных и долгосрочных ссуд. На практике между ними нет четкой границы.

На мировом финансовом рынке определяются наиболее эффективные сферы приложения денежных ресурсов.

Функции мирового финансового рынка:

- перераспределение и перелив капитала;

- экономия издержек обращения;

- ускорение концентрации и централизации капитала;

- межвременная торговля, снижающая издержки экономических циклов;

- содействие процессу непрерывного воспроизводства.

Финансовое состояние — ключевой показатель эффективности деятельности финансового рынка.

Финансовое состояние определяется посредством конкретных показателей.

Применительно к макроуровню обычно для определения финансового состояния используют следующие показатели:

- доходы и расходы государства;

- дефицит или профицит госбюджета;

- госдолг;

- сальдо платежного баланса;

- уровень инфляции;

- уровень процентных ставок;

- валютный курс;

- объемденежной массы;

- курс ценных бумаг;

- объем сбережений и объем долгов экономических субъектов.

Финансовые посредники и финансовые инструменты

Финансовые посредники — основные агенты финансового рынка.

Мировой финансовый рынок обслуживается финансовыми посредниками, т. е. организациями, принимающими за определенный процент деньги на хранение или собирающие их по другим поводам, предоставляющими их взаймы за более высокий процент тем физическим и юридическим лицам, которые нуждаются в инвестиционных ресурсах, а также оплачивающими страховые полисы и пенсии. Появление финансовых посредников — длительный процесс. В настоящее время они обеспечивают стабильное финансирование экономических и социальных нужд, экономят денежные ресурсы и ускоряют развитие производства.

Участники международного финансового рынка могут быть классифицированы по следующим основным признакам:

- характер участия субъекта в операциях (прямые и косвенные или непосредственные и опосредованные);

- цели и мотивы участия (хеджеры и спекулянты, трейдеры и арбитражеры);

- типы эмитентов (международные, национальные, региональные и муниципальные, квази-правительственные, частные);

- типы инвесторов и должников (частные и институциональные);

- страна происхождения субъекта (развитые страны, развивающиеся, переходные экономики, оффшорные центры, международные институты).

Деятельность финансовых посредников выгодна для собственников сбережений и предпринимателей; ведет к получению доходов всеми участниками мирового финансового рынка.

В число финансовых посредников входят прежде всего банки и кредитно-банковские организации (кредитные союзы, кооперативы, сберегательные ассоциации, общества взаимного кредитования и т. п.). Помимо банковских и кредитных организаций в число финансовых посредников входят страховые организации, пенсионные фонды, инвестиционные компании и др. Принципиальное отличие этих организаций от банков состоит в том, что они не принимают вкладов (депозитов) и не влияют на количество денег в обращении.

Финансовые инструменты — это документально оформленные в соответствии с действующим законодательством денежные обязательства экономических субъектов.

В настоящее время в развитых рыночных экономиках четко выражена тенденция к слиянию различных финансовых посредников, а также к диверсификации их операций. Развитие финансового посредничества способствовало возникновению своеобразного экономического явления — финансовых инструментов, к которым относятся:

- векселя

- чеки

- долговые расписки

- акции

- облигации

- кредитные карточки

- закладные

- страховые полисы

- сертификаты

- разнообразные свидетельства, дающие право на получение денежного дохода и прочее.

Финансовые инструменты бывают именные и на предъявителя.

Тема: Шпора по финансовым рынкам на экзамен

Тип: Шпаргалка | Размер: 208.87K | Скачано: 187 | Добавлен 22.12.15 в 19:19 | Рейтинг: +1 | Еще Шпаргалки

Вопросы к экзамену по финансовым рынкам:

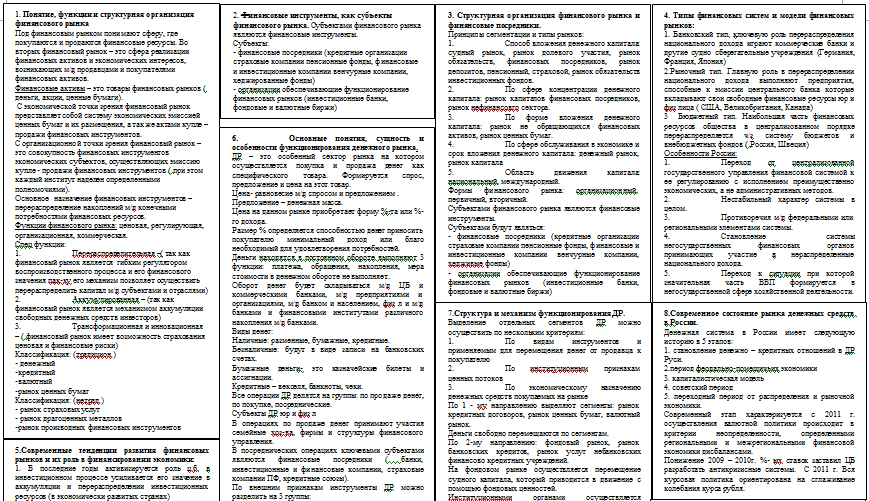

1. Понятие, функции и структурная организация финансового рынка

2. Финансовые инструменты, как субъекты

3. Структурная организация финансового рынка и финансовые посредники.

4. Типы финансовых систем и модели финансовых рынков:

5. Современные тенденции развития финансовых рынков и их роль в финансировании экономики:

6. Основные понятия, сущность и особенности функционирования денежного рынка.

7.Структура и механизм функционирования ДР.

8.Современное состояние рынка денежных средств в России.

9. Основные понятия , функции и сегменты рынка

10. Механизм функционирования кредитной системы

11. Классификация банковских кредитов и принципы банковской системы в России

13.Мировая валютная система, ее эволюция и институты

12. Понятие валютного рынка, его структура и функции

14. Понятие и функции рынка ценных бумаг

15. Основные понятия и сегментация рынка ценных бумаг

16. Основная классификация и свойства ценных бумаг

17. Эмиссия и основные участники рынка ценных бумаг

18. Акция. Основная классификация акций

19. Понятие акций. Характеристика привилегированных и обыкновенных акций.

20. Оценка акций

21. Понятия и свойства облигации

27. Фондовые биржи и организаторы внебиржевого рынка.

23.Стоимостная оценка и доходность облигаций.

24. Государственные долговые обязательства.

25. Основная характеристика векселя.

26. Классификация векселя.

28. Внебиржевые фондовые рынки.

29. Форвардные и фьючерсные контракты.

30.Опционы и их виды

31. Организация опционной торговли. Опционные стратегии.

33. Субъекты и объекты страхового рынка.

34. Государственное регулирование страхового рынка.

32. Рынок страховых услуг: основные понятия, структура.

35. Основные понятия и структура рынка драгоценных металлов.

36. Участники рынка драгоценных бумаг

37. Торговые операции на рынке драгоценных бумаг

38. Основные понятия и особенности рынка производных финансовых инструментов

39. Основные понятия и функции рынка производных финансовых инструментов

40. Современное состояние рынка производных финансовых инструментов и перспективы его развития

41. Профессиональная деятельность на рынке ценных бумаг

42. Институциональные инвесторы на рынке ценных бумаг

43. Понятие, классификация и функции биржи

44. Основные понятия фондовой и валютной биржи

45. Сущность биржевой торговли

46. Организационная структура биржи

47. Органы управления биржей

48. Структурные подразделения товарной биржи

49. Государственное регулирование и самофинансирование биржевой деятельности в РФ

50. Биржевые индексы

51. Механизм торговли на финансовых рынках

52. Сущность фундаментального анализа.

53. Сущность технического анализа.

59. Основные направления государственной политики по развитию финансового рынка.

54. Виды графиков, применяемых в техническом анализе.

55. Виды операций с ценными бумагами и формирование инвестиционного портфеля.

56. Этика финансового рынка.

57. Сущность, роль и методы государственного регулирования финансового рынка.

58. Органы государственного регулирования финансового рынка в РФ.

60. Система регулирования финансовых рынков в России.

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Р Е Ф Е Р А Т

Выполнил слушатель ЦПО

Преподаватель: доц. Арутюнян С.С.

ПЛАН

Введение

1. Сущность, структура, функции и инструменты финансового рынка

2. Сущность регулирования финансового рынка: принципы, направления, уровни и формы регулирования

3. Государственное регулирование финансового рынка Украины: сущность, сферы и рычаги регулирования

4. Проблемы регулирования финансового рынка в Украине

Выводы

Список литературы

Введение

От состояния финансового рынка в Украине зависит расширение границ ее сотрудничества с другими государствами, а именно интеграция в мировое финансовое пространство. Поэтому становление финансового рынка в Украине является достаточно актуальной проблемой, поскольку состояние финансового рынка весомо влияет на развитие различных отраслей экономики, состояние банковской системы и достижение макроэкономической стабилизации страны в целом.

В Украине финансовый рынок только начинает свое развитие. Исследуется его место в финансовой системе государства, особенности деятельности профессиональных участников, обосновывается необходимость функционирования финансовых инструментов, определяется роль государства в регулировании и осуществлении контроля в сфере финансовых отношений, формируется законодательная база.

Финансовый рынок - это особая, присущая только рыночной экономике сфера экономических взаимоотношений, где осуществляется купля-продажа, распределение и перераспределение финансовых активов страны между сферами экономики.

Сущность, структура, функции и инструменты финансового рынка

Функционирование рыночной экономики основывается на функционировании разнообразных рынков, которые можно сгруппировать в два основных класса: рынки выработанной продукции (товаров и услуг) и рынки трудовых и финансовых ресурсов.

Для нормального развития экономики постоянно требуется мобилизация временно свободных денежных средств физических и юридических лиц и их распределение и перераспределение на коммерческой основе между различными секторами экономики. В эффективно функционирующей экономике этот процесс осуществляется на финансовых рынках.

Финансовый рынок (рынок ссудных капиталов) – это механизм перераспределения капитала между кредиторами и заемщиками при помощи посредников на основе спроса и предложения на капитал. На практике представляет совокупность кредитно-финансовых институтов, направляющих поток денежных средств от собственников к заёмщикам и обратно. Главная функция финансового рынка (рынка ссудных капиталов) состоит в трансформации бездействующих денежных средств в ссудный капитал.

Финансовый рынок состоит из денежного рынка и рынка капиталов. Это обусловлено разным характером финансовых ресурсов, обслуживающих основной и оборотный капитал. На денежном рынке обращаются средства, обеспечивающие движение краткосрочных ссуд. На рынке капиталов же происходит движение долгосрочных накоплений.

Внутри финансового рынка функционирует фондовый рынок. На нем объектом торговли выступают ценные бумаги, ценность которых должна определяться стоящими за ними активами. Рынок ценных бумаг обслуживает как денежный рынок, так и рынок капиталов. Но ценные бумаги обслуживают лишь часть движения финансовых ресурсов (кроме них существуют еще внутрифирменные и межфирменные кредиты, прямые банковские ссуды и т.п.).

Таким образом, финансовый рынок состоит из двух частей - денежного рынка и рынка капиталов. Входящий же в его состав фондовый рынок является сегментом обоих этих рынков. Движение средств на финансовом рынке имеет направление от сберегателей к пользователям. Посредством финансового рынка может осуществляться перелив финансовых ресурсов из одних секторов экономики в другие. Всего выделяют 4 сектора: домохозяйства, коммерческие фирмы, государственный сектор и финансовые посредники. Большая часть капитала домашних хозяйств формируется за счет собственных средств. Именно здесь образуется основной избыток финансовых средств, направляемый на финансирование коммерческих фирм, государства и размещается в финансовых институтах (инвестиционные фонды, банки и т.д.). Наибольшую потребность в финансовых средствах испытывает крупнейший сектор – государство. Оно является крупнейшим заемщиком на финансовом рынке, но также выступает как крупнейший кредитор домохозяйств, коммерческих фирм и финансовых посредников. Имеет место и внутрисекторное движение средств. Однако эти денежные потоки “взаимопогашаются”, т.к. в конечном итоге сумма сбережений (финансовых активов) равна сумме инвестиций (финансовым обязательствам).

Современный финансовый рынок характеризуется двумя признаками: временным и институциональным. По временному признаку финансовый рынок подразделяется на рынок краткосрочных капиталов, на котором выдаются кредиты сроком от нескольких недель до одного года, и непосредственно рынок капиталов, где денежные средства выдаются на более длительный срок – от одного года до пяти (рынок среднесрочных капиталов), и от пяти до десяти лет и больше (рынок долгосрочных капиталов).

По институциональному (или организационному) признаку современный финансовый рынок состоит из двух звеньев: кредитной системы (совокупности различных кредитно-финансовых институтов) и рынка ценных бумаг, который подразделяется на первичный рынок, на котором продаются и покупаются новые эмитированные ценные бумаги, и биржевой рынок (вторичный), на котором покупаются и продаются ранее выпущенные ценные бумаги, а также забиржевый рынок, на котором продаются ценные бумаги, которые не могут быть проданы на биржевом. Такой рынок еще называется уличным.

Финансовые рынки возникают благодаря существованию в экономике временно свободных капиталов и являются объединяющим звеном между кредитором и заемщиком. Основной функцией финансовых рынков является аккумулирование и перераспределение заемных капиталов.

- расчеты с поставщиками;

- выплата заработной платы;

- выплаты в различные фонды.

С другой стороны, существуют инвесторы, которые нуждаются финансовой помощи. Таким образом, благодаря финансовому рынку осуществляется аккумуляция средств многих отдельных инвесторов, которая дает возможность осуществлять капиталоемкие проекты, мобилизировать временно свободные средства, перераспределять средства между разными сферами экономики.

Финансовые рынки являются составляющей системы рыночных отношений, основной функцией которой является направление денежных капиталов от тех, кто имеет сбережения, тем кому необходимы средства. Благодаря финансовым рынкам временно свободные капиталы превращаются в заемный капитал, который активно функционирует в экономике и обеспечивает прибыль его собственникам и тем, кто его использует. Временно свободные капиталы возникают в любой сфере хозяйствования: у домохозяйств, у фирм, у государства и т.д. Заемщиками также могут быть вышеназванные субъекты экономики.

Передача средств от кредиторов к заемщикам или непосредственно с помощью финансовых рынков, или с помощью финансовых посредников. В первом случае заемщик может приобрести на свободные средства акции фирмы и передать ей свои сбережения, в другом – вложить деньги в банк, или воспользоваться услугами другого финансового посредника.

Передача средств от кредиторов к заемщикам непосредственно с помощью рынка называется прямым финансированием и совершается с помощью фондовых бирж. А передача средств с помощью посредников называется косвенным финансированием и осуществляется с помощью кредитно-финансовых институтов.

Финансовые рынки выполняют ряд важных функций.

1. Обеспечивают такое взаимодействие покупателей и продавцов финансовых активов, в результате которого устанавливаются цены на финансовые активы, которые уравновешивают спрос и предложение на них. На финансовом рынке каждый из инвесторов имеет определенные соображения относительно доходности и риска своих будущих вложений в финансовые активы. При этом, конечно, им учитывается существующая на финансовом рынке ситуация: минимальные процентные ставки и уровни процентных ставок, которые отвечают разным уровням риска. Эмитенты финансовых активов, для того чтобы быть конкурентоспособными на финансовом рынке, стремятся обеспечить инвесторам необходимый уровень доходности их финансовых вложений. Таким образом на эффективно действующем финансовом рынке формируется равновесная цена на финансовый актив, которая удовлетворяет и инвесторов, и эмитентов, и финансовых посредников.

2. Финансовые рынки вводят механизм выкупа у инвесторов надлежащих им финансовых активов и тем самым повышают ликвидность этих активов. Выкуп у инвесторов финансовых активов обеспечивают финансовые посредники - дилеры рынка, которые в любой момент, если это нужно инвесторам, готовы выкупить финансовые активы, которыми они владеют. Чем эффективнее функционирует финансовый рынок, тем выше ликвидность он обеспечивает финансовым активам, которые находятся в обороте на нем, поскольку любой инвестор может быстро и практически без потерь в любой момент превратить финансовые активы на денежную наличность. Финансовые посредники всегда готовые не только выкупить финансовые активы, а и продать их инвесторам в случае необходимости. Осуществляя на постоянной основе выкуп и продажу финансовых активов, финансовые посредники не только обеспечивают ликвидность финансовых активов, которые находится в обращении на рынке, а и стабилизируют рынок, противодействуют значительным колебаниям цен, которые не связаны с изменениями в реальной стоимости финансовых активов и изменениями в деятельности эмитентов этих активов.

3. Финансовые рынки оказывают содействие нахождению для любого из кредиторов (заемщиков) контрагента соглашения, а также существенно снижают затраты на проведение операций и информационные затраты. Финансовые посредники, осуществляя большие объемы операций по инвестированию и привлечению средства, уменьшают для участников рынка затраты и соответствующие риски от проведения операций с финансовыми активами. Как на рынке акций и облигаций, так и на кредитном рынке именно посредники играют решающую роль в перемещении капиталов. В особенности заметная эта роль при финансировании посредниками корпораций, которые имеют не высочайший кредитный рейтинг, и количество которых есть значительной во всех странах мира. Финансовые посредники уменьшают затраты через осуществление экономии на масштабе операций и усовершенствования процедур оценивания ценных бумаг, эмитентов и заемщиков на кредитном рынке. В странах с развитой рыночной экономикой функционируют высокоэффективные финансовые рынки, которые обеспечивают механизм перераспределения финансовых ресурсов среди участников рынка и оказывают содействие эффективному размещению сбережений среди областей экономики. В Украине и странах, которые ступили на путь рыночных превращений в экономике, финансовые рынки находятся на разных стадиях формирования и развития. На развитие финансовых рынков в таких странах оказывают содействие массовая приватизация, преодоление кризисных явлений и положительные сдвиги в экономике. Параллельно с этим, как правило, происходит формирование соответствующей законодательной базы и механизма, который гарантирует ее выполнение.

шпора по финансовому рынку

Готовая шпора. doc

Структура, функции и значение финансового рынка в национальной и мировой

Финансовый рынок – особая сфера товарного обращения в гос-ве, в основе кот. лежат эк. взаимоотнош. между владельцами фин. ресурсов, формирующими рыночное предложение фондов, и покупателями, предъявляющими на них спрос. Назначением ф. рынка явл. создание постоянно действующих каналов, по кот. фонды поступают от фондодателей (располагают излишками капитала) к фондополучателям для покрытия их текущих расходов по созданию конкретного вида продукции (услуг).

Ф-ции ф рынка:1)обеспечение свободного движения денеж. средств от их владельцев, желающих получить прибыль при выгодном вложении капитала к инвесторам, предъявл. на них спрос. 2)перераспределение фин. ресурсов между гос-вом, фин. институтами (коммерч. банки, Цен. банк, страховые и пенсионные компании), субъектами хозяйствования, гражданами. 3)вовлечение части свободных денег, не покрытых товарными ресурсами, в эк-ку через вложение их в цен.бум. на рынке цен.бум. или в кредит. ресурсы на рынке ссудных кап. 4)создание условий для объективной оценки стоимости фин. ресурсов и определение их цены через обеспечение равновесия спроса и предлож. на ф.рынке.

Структура ф.рынка: 1)рынок ссудных капиталов или кредитный рынок (на кот. накапливаются временно свободные денежные ресурсы субъектов эк.взаимоотношений для превращения их в ссудный капитал с целью инвестирования эк-ки, отличительной особенностью этого рынка явл. возвратность ссудного капитала, т.е. торговая сделка не носит окончательного характера, после истечения договорного срока кредит. ресцрсы возвращаются кредитодателю.), 2)денежный рынок (на кот. обращаются наличные деньги, краткосрочные кредитные ресурсы и краткосрочные цен.бум., выполняющие ф-ции платежных средств. Здесь обеспеч-ся сбалансированность объема спроса и объема предложения наличных денег, совершаются краткосрочные кредитные сделки. Специфическим сегментом этого рынка явл. учетный рынок-на нем заключаются сделки по поводу купли-продажи свободнообращающихся цен. денежных бум. сроком от 1-2 дней до 1 года.), 3)валютный рынок (организованная форма торговых сделок с иностранной валютой, краткосрочными платежными инструментами и цен.бум., выраженных в иностранной валюте. Их функционирование обеспечивает регулирование экспортно- импортных операций, страхование фин. рисков, создание гос-ых валютных резервов.), 4)рынок цен.бум.(на кот. обращается специфический вид товара- среднесрочные и долгосрочные цен. бум. Цен.бум. характеризуют движение реального и финансового капитала. 1.Фондовый рынок(рынок основных цен.бум.),2.Рынок производных цен.бум.(рынок дериватов-фьючерсы, опционы, свопы.)).

Инфраструктура финансового рынка, его основные элементы, участники и профессионалы.

Участники инфраструктуры финансового рынка явл.:

кредиторы, предоставляющими свои временно свободные денежные средства в финансовые учреждения, например банки, и покупающими на финансовом рынке фиктивный капитал в форме ценных бумаг, надеясь на получение процентного дохода, а также

дебиторы, приобретающими в банках кредитные ресурсы на принципах возвратности и платности или реализующими в качестве эмитентов долговые ценные бумаги на фондовом рынке, получая взамен финансовые ресурсы дли инвестиций.

К профессионалам финансового рынка относятся: 1) брокеры - посредники при заключении сделок между продавцом биржевого товара и ею покупателем, выполняющие от имени клиента и за его средства все операции, связанные с куплей-продажей товара. 2) Дилеры - помимо обслуживания клиентов, могут самостоятельно заключать спекулятивные сделки на финансовом рынке, вкладывая в них собственный капитал. Целью их деятельности является получение прибыли за счет реализации приобретенного товара по цене, превышающей цену его покупки. 3)Джобберы - консультанты по проблемам конъюнктуры и тенденций динамики финансового рынка, которые могут оценить достоинства ценных бумаг, определить перспективы изменения курсов акций различных эмитентов, провести консультации участников рынка. 4) регистраторы - составители реестра ценных бумаг на фондовом рынке. В нем приводится систематизированный перечень инвесторов и принадлежащих им ценных бумаг с указанием категории, объема прав и других сведений. 5) биржевые маклеры - работники биржи, занимающиеся обслуживанием частников биржевых торгов, организацией и проведением аукционов, техническим обеспечением сделок и прочими торговыми процедурами.

Международный кредитно-финансовый рынок, характеристика его структуры, товарно-денежных потоков, роли и значения в развитии мировой экономики.

В настоящее время на международном финансовом рынке осуществляются как коммерческие операции, связанные с осуществлением взаиморасчетов по экспортно-импортным потокам, так и финансовые сделки по поводу инвестиционных ресурсов и ссудного капитала.

Вся совокупность экономических взаимоотношений между участниками международного оборота на уровне мирового хозяйства реализуется на базе мирового кредитно-финансового рынка (МРФ), который состоит из двух видов рынков: международного кредитного рынка и международного рынка ценных бумаг.

В отдельный сегмент международного финансового рынка выделился еврорынок ссудных капиталов, товарами которого служат евроакции, еврооблигации и другие межгосударственные фонды, эмитированные в иностранной валюте.

• На СПОТ - рынке продаются преимущественно основные ц/б, на форвардном рынке реализуются также и производные финансовые инструменты.

В зависимости от особенностей формирования предложения ценных бумаг рынок может быть первичным (предназначен для эмиссии и реализации международных финансовых инструментов в виде акций, облигаций и других иностранных фондов непосредственно после их выпуска) и вторичным(.обращение ц/б в последующий после первичной реализации период.

Основу международного кредитного рынка составляют срочные депозиты банков, счет средств которых иностранным заемщикам предоставляются все виды международных кредитов, способных значительно увеличить объем инвестиционных ресурсов государств - участников МФР. В структуре кредитного рынка можно выделить несколько элементов.

• Мировой рынок капитала обслуживает международные операции, связанные с

долгосрочными финансовыми займами и международными кредитами.

• Мировой денежно-валютный рынок включает в себя рынки краткосрочных

денежных ссуд и иностранных валют. Международный рынок иностранных валют может быть как биржевым, так и межбанковским функционирующим без посредников. На валютном рынке продавцы и покупатели иностранной валюты вступают между собой во взаимоотношения по поводу конвертации денежных средств.Национальные денежные единицы могут обмениваться на иностранную валюту на условиях немедленной оплаты или с ее отсрочкой, по текущему или форвардному курсу. На мировом денежном рынке совершаются операции краткосрочного кредитования для обслуживания международных торговых сделок, а также осуществляется оборот краткосрочных ценных бумаг, выраженных в иностранной валюте.

• Международный рынок ценных бумаг существует для обслуживания мирового оборота капитальных ценных бумаг в виде акций и облигаций, эмитированных иностранными корпорациями, а также производных финансовых инструментов, называемых дериватами: фьючерсов, опционов, свопов.

На рынке ценных бумаг выделяются два сегмента:

• рынок наличных операций с ценными бумагами - рынок СПОТ,

• рынок срочных операций - форвардный рынок.

Читайте также: