Что такое кризис финансовый шпоры

111. Финансовые кризисы

Развитие мировых валютно-кредитных отношений сопровождается вспышками финансовых кризисов. До образования мирового хозяйства финансовые потрясения охватывали национальные системы отдельных стран. В ХХ веке они стали приобретать международный характер. В значительной мере финансовые кризисы стали отражением происходящих структурных изменений в мировой хозяйственной системе.

Требования оформляются между большим числом участников рынка, которые нередко задействованы одновременно во многих финансовых операциях. Разрыв между будущими доходами и поиском ликвидности создает угрозу риска невозвращения средств кредитору. Поскольку система страхования рисков несовершенна, то разрыв в одном звене вызывает нарушение многих других сделок, нередко приводя к кризисным ситуациям на национальных и международных рынках.

Под международным финансовым кризисом понимается нарушение функционирования кредитно-финансовых систем в целом ряде стран, приводящее к резким диспропорциям в международных валютно-кредитных системах и к нестабильности их функционирования. Финансовый кризис обычно в той или иной степени одновременно охватывает различные сферы мировой финансовой системы. Центром финансовых кризисов является денежный капитал, а непосредственной сферой проявления – кредитные учреждения и государственные финансы.

Данный текст является ознакомительным фрагментом.

Читать книгу целиком

Похожие главы из других книг:

Знаменитые кризисы Теперь пришла пора познакомиться с самыми знаменитыми кризисами. Это поможет в подготовке к будущим потрясениям. • Тюльпаномания Первый и, пожалуй, самый экзотический из известных экономических кризисов случился в Голландии в 1636 году. Получил он

86. Банковские кризисы Риск почти всегда сопутствует банковским операциям – покупке ценных бумаг, продаже депозитных сертификатов и кредитов.Причины банковских кризисов многообразны. Среди них – ситуация продолжительного спада, сопряженного с инфляцией. Кредитование

59. Банковские кризисы Риск почти всегда сопутствует банковским операциям – покупке ценных бумаг, продаже депозитных сертификатов и кредитов.Причины банковских кризисов многообразны. Среди них – ситуация продолжительного спада, сопряженного с инфляцией. Кредитование

1.7. Частичное резервирование и финансовые кризисы И, наконец, последнее по порядку, но первое по значению: частичное резервирование имеет непосредственное отношение к созданию кризисов. Оно позволяет ростовщикам искусственно увеличивать предложение кредитов, понижает

Финансовые кризисы Здесь мы переходим к рассмотрению темной стороны долга – возможности финансовых проблем и банкротства. Очевидно, что если компания возьмет слишком много кредитов, то в какой-то момент у нее могут возникнуть проблемы с их выплатой. Это наглядно

111. Финансовые кризисы Развитие мировых валютно-кредитных отношений сопровождается вспышками финансовых кризисов. До образования мирового хозяйства финансовые потрясения охватывали национальные системы отдельных стран. В ХХ веке они стали приобретать международный

8. Кризисы в развитии организации Возможность кризисаопределяется рискованным развитием, которое проявляется в вероятности возникновения кризиса, опасности кризисных ситуаций. Это могут быть факторы внешние и внутренние, общие и специфические.Необходимо различать

ГЛАВА XVI ЭКОНОМИЧЕСКИЕ КРИЗИСЫ Основа капиталистических кризисов перепроизводства. С начала XIX века, с того времени как возникла крупная машинная индустрия, ход капиталистического расширенного воспроизводства периодически прерывается экономическими

Аграрные кризисы. Капиталистические кризисы перепроизводства, вызывая безработицу, падение заработной платы, сокращение платёжеспособного спроса на сельскохозяйственные продукты, неизбежно порождают частичное или всеобщее перепроизводство в области сельского

ГЛАВА XVI ЭКОНОМИЧЕСКИЕ КРИЗИСЫ Основа капиталистических кризисов перепроизводства.С начала XIX века, с того времени как возникла крупная машинная индустрия, ход капиталистического расширенного воспроизводства периодически прерывается экономическими

Кризисы перепроизводства Просто да не просто. Давайте рассмотрим пример. Упростим ситуацию до одного капиталиста и одного рабочего. На рынке труда один рабочий — Джо, на рынке капитала один капиталист — Пит. У Джо нет ни копейки, то бишь, ни цента, у Пита есть 100 долларов.

С финансовыми кризисами человечество сталкивается уже давно и, видимо, будет сталкиваться еще долго. Каждый кризис исследуется ретроспективно, в результате чего выделяют причины, повлекшие его за собой. Большинство причин описывают качественно, без количественных параметров или индикаторов, что зачастую оставляет возможность для споров относительно степени значимости той или иной причины. В условиях такой полемики знакомство с наиболее популярными причинами представляется как минимум интересным.

Напомним, что финансовым кризисом считают ситуации, в ходе которых финансовые организации или активы (например, акции или облигации) резко теряют существенную часть своей стоимости. В качестве причин кризисов приводят следующие события:

Многие ученые отмечают: психология большинства инвесторов устроена так, что при отсутствии качественной информацией о будущем у них появляется склонность подражать другим инвесторам.

Такое подражание приводит к банковским кризисам. Не имея достоверной информации о состоянии того или иного банка, вкладчики могут начать срочно изымать вклады, основываясь лишь на слухах о возможных проблемах банка или просто увидев очередь выстроившихся вкладчиков. Интересно, что такой лавинообразный наплыв вкладчиков и становится причиной, по которой банк не в состоянии расплатиться сразу со всеми. Другими словами, это самосбывающийся прогноз: одни только слухи и предположения о проблемах банка приводят к вполне реальным трудностям.

Подражание в действиях может приводить к банковским и валютным кризисам, спекулятивным пузырям, а также к кризисам ликвидности.

Под финансовым плечом подразумевают финансирование инвестиций за счет займов. Это ситуация, когда для вложений инвесторы используют не только свои средства, но и заемные. Понятно, что в случае успеха доход с использованием левереджа увеличивается, однако если инвестиции не оправдают надежд, то и потери будут выше: обанкротившийся инвестор потеряет не только свои средства, но и останется должен кредиторам, что поставит под угрозу уже и самих кредиторов.

Само по себе плечо не является причиной финансовых кризисов, однако увеличивает риск, а следовательно, и усугубляет положение дел в случае проблем. Некоторые экономисты отмечают, что перед кризисами возрастает уровень использования левереджа. Так, количество займов для финансирования инвестиций выросло перед крахом пузыря на Уолл-стрит в 1929 году.

Многие исследователи кризисов отмечают, что важной причиной финансовых потрясений является ошибочное поведение людей, когда они имеют дело с новыми, неиспытанными явлениями. Историк Чарльз Киндлебергер заметил, что многие финансовые кризисы возникают вскоре после появления новых технологий или новых финансовых инструментов (например, новых видов облигаций).

Пока перспективы новых технологий или финансовых инструментов могут быть оценены только теоретически, на будущие доходы от этих технологий или инструментов могут смотреть излишне оптимистично. Массовый оптимизм приводит к росту цен, но когда реальность не оправдывает ожиданий — цены резко корректируются вниз, т. е. происходит финансовый кризис.

Считается, что ошибки в оценке перспектив новых технологий обусловили кризис доткомов в 2001 году, а неправильная оценка рисков финансовых инструментов, связанных с ипотечными займами, стала одной из причин мирового финансового кризиса 2008 года.

Существует мнение, что недостаточное регулирование деятельности финансовых организаций приводит к тому, что эти организации могут брать на себя чрезмерные риски, которые затем не могут оправдать. Отсутствие законов, ограничивающих такое поведение, может одновременно вызвать трудности у многих компаний, что способно вызвать финансовый кризис.

Любопытно — некоторые экономисты считают, что причиной кризисов может быть и черезмерное регулирование: недавно критике подвергалось законодательство США, по которому банки должны увеличивать собственный капитал при принятии большего риска, что в условиях кризиса может усугублять ситуацию из-за сжатия объемов кредитования.

История предлагает множество примеров подобного мошенничества. Вспомним известный скандал c нефтяной компанией Shell, когда в 2004 году выяснилось, что разведанные запасы нефти компании преувеличены — и эта ошибка в отчетности была следствием недобросовестности руководства. В результате скандала акции компании, которая считалась одной из самых надежных в мире, резко потеряли в цене.

Понятие инфекции в мире инвестиций и финансов описывает явления, когда финансовый кризис может перебрасываться с одной организации на другую или даже с одних стран на другие. Так, когда наплыв вкладчиков в один банк приводит к недоверию по отношению к остальным банкам (или валютный кризис или государственный дефолт приводит к другим кризисам внутри страны и даже за рубежом) — говорят, что проявляется распространение финансовой инфекции.

Явление финансовой инфекции возникает вследствие тесной финансовой взаимосвязи компаний в развитой экономике: например, компании кредитуют друг друга, а эти кредиты в свою очередь становятся залогами для новых. Когда кто-то в системе неожиданно оказывается неспособным расплатиться — у всех участников, как по цепочке, начинаются проблемы.

Понятно, что сама по себе финансовая инфекция скорее является механизмом, с помощью которого проблемы отдельных организаций превращаются в финансовые кризисы, влияющие уже на всю экономику.

Рассматривая понятие кризиса в экономике, мы сравнивали кризис с обострением болезни экономической системы. Можно искать причины самого обострения — наряду с причинами возникновения болезни. Одни будут являться предпосылками других, и наоборот. Среди перечисленных выше причин есть как причины болезни (подражание в стратегиях, мошенничество, новые технологии и неопределенность, ошибки регулирования и несоответствие активов обязательствам), так и причины обострений (левередж, финансовая инфекция).

Экономисты называют различные причины того или иного финансового кризиса. Зачастую причины описывают на качественном уровне и каждому кризису приписывают сразу несколько из них. Среди наиболее распространенных причин финансовых кризисов выделяют подражание в стратегиях, финансовый левередж, новые технологии и неопределенность, ошибки регулирования, мошенничество и недобросовестность, а также финансовую инфекцию.

В России в 1998 году в результате низких цен на сырьевых рынках и нехватки средств от налоговых поступлений дефицит государственного бюджета финансировался с помощью облигаций (ГКО — государственные краткосрочные облигации). В ожидании роста цен на ресурсы государство рассчитывалось по старым облигациям ГКО за счет выпуска новых, что в итоге стало напоминать финансовую пирамиду.

В силу высоких процентных ставок по ГКО и того, что дополнительных доходов для бюджета найдено не было, финансовая пирамида ГКО закончилась 17 августа 1998 года государственным дефолтом (признанием государством неспособности рассчитаться по долгам).

Любопытно, что суверенный дефолт 17 августа 1998 года через механизм распространения финансовой инфекции привел к увеличению давления на валютный курс, что в свою очередь закончилось валютным кризисом: курс рубля всего за 3 недели снизился в 3 раза.

Здравствуйте, уважаемые читатели проекта Тюлягин! В свете происходящего с нефтью, валютой и на фондовом рынке с акциями и другими ценными бумаги на момент 12 марта настало наконец время поговорить об экономическом кризисе. А точнее о том что это такое, какие причины и последствия экономических кризисов бывают. Причины и последствия я рассмотрю на примере списка известных в истории мировых кризисов, а также экономических и финансовых кризисов в России. Тема актуальная в эти дни как никогда, наверняка уже даже самый далекий от повседневной экономики человек заметил изменения на рынке в последние дни. Так что присаживайтесь поудобнее и поехали.

Содержание статьи:

Что такое экономический кризис

Прежде чем переходить к рассмотрению наиболее значимых кризисов в истории человечества известных на сегодняшний день. Давайте для начала определимся что такое кризис и что это значит. Сам термин кризис имеет достаточно большое количество значений и применяется в разных сферах жизнедеятельности человека и социума. Само слово кризис уходит в греческие корни и на греческом означает — решение. По своей сути любой кризис означает какое-либо резкое изменение, слом текущей ситуации или развития, и как раз все эти резкие изменения требует новых решений, потому что прошлые меры уже не работают. Важно понимать что кризис это не всегда что-то негативное, так как принятие правильных решений в эти моменты помогают изменить и преодолеть накопившиеся проблемы.

Сегодня же нас интересует прежде всего экономический и финансовый кризис, то есть кризис в экономической деятельности. Именно эти виды кризиса наиболее часто упоминаются в СМИ и новостях.

Однако, если обращаться к экономической теории то кризис и депрессия — две разных фазы экономического цикла, не смотря на то что идут сразу друг за другом. Напоминаю что в экономическом цикле существует четыре фазы: кризис (рецессия, спад) — депрессия (дно) — подъем (рост) — зрелость (пик).

Экономический кризис — это явления в экономике, которое характеризуется резким спадом производства, увеличением количества банкротств, снижения основных экономических показателей, таких как ВВП, увеличением безработицы, снижением уровня жизни людей, резкими колебаниями на валютных и фондовых рынках. Экономические кризисы имеют цикличный характер и в первую очередь связаны с принципами функционирования рыночных экономик.

Финансовый кризис — связан с резким изменением стоимости финансовых активов. В современное время финансовые кризисы чаще всего связаны с банковскими кризисами и финансовыми пузырями, вызванные чрезмерной перекупленностью активов, которые приводят к дисбалансам в экономике. В момент резкого снижения активов финансовый кризис дополнительно усиливается паникой на рынках. Особенность финансового кризиса заключается в том что он не обязательно приводит к значительным изменениям в реальной экономике.

Помимо этого важно понимать что экономические кризисы могут иметь локальный характер, зарождаясь в отдельной стране или регионе, так и распространяться далеко за пределы экономики одной страны и приобретать общемировой кризис. С учетом возросшей глобализации в последние десятилетия все большее количество возникавших кризисов стали мировыми кризисами.

Если обобщать, то часто причиной кризиса является внешний шок, чаще всего это какой либо экономический шок, однако нередко это могут быть и другие виды шоков — политический, социальный, военный. То есть шоком могут быть значительные внешние изменения которые сильно затрагивают экономику, например, радикальная смена политического курса, начало войны, революции, эпидемии, чрезвычайные происшествия и глобальные катастрофы и так далее.

Далее давайте рассмотрим основные известные экономические и финансовые кризисы в мире и в России. На некоторых из примеров мы подробнее рассмотрим причины и последствия кризисов.

Список мировых экономический кризисов по годам

Здесь я перечислю основные и самые значимые кризисы в истории начиная с 19 века.

Список экономических кризисов в России

Ниже я приведу список значимых экономических и финансовых кризисов в новейшей истории России:

А на этом сегодня все про экономические и финансовые кризисы в России и в мире. Надеюсь текущий кризис 2020 надолго не затянется и мы из него благополучно выйдем. Всем успехов и удачи, до новых встреч на страницах проекта Тюлягин!

Финансовый кризис. Экономический кризис. Дефолт. Обвал рынков. Как только не пугают нас СМИ будущим апокалипсисом в международной экономике. Похоже вопрос сейчас только в том, когда именно это произойдет. В этом году, через год или ближе к 2023-ему году, например.

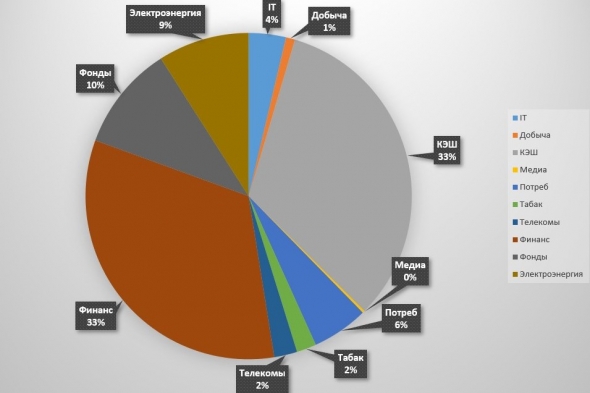

Я инвестирую еще с прошлого века и меня, конечно же, тоже интересует эта тема. Прежде всего еще и потому, что мой капитал довольно объемен (во всяком случае для меня) и вложен в различные ценные бумаги на глобальном фондовом рынке.

Кстати, ознакомиться с содержанием моего инвестиционного портфеля вы можете в видео по этой ссылке:

Читайте до конца и вы узнаете почему финансовый кризис достаточно близок. Познакомитесь с сутью и текущими значениями, таких общеизвестных индикаторов приближения кризиса, как инверсия кривых доходностей, индикатор Баффета, байбеки, IPO и тд.

А начнем мы с золота.

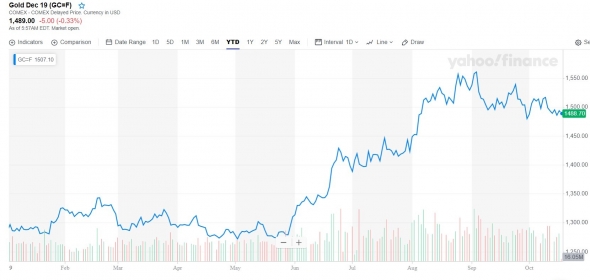

Золото устойчиво растет в цене уже больше года. Инвесторы перекладываются в золото. Золото – это бегство от рисков. Также инвесторы, в рамках ухода от рисков перекладываются в некоторые валюты экономически и политически стабильных стран. Накануне кризиса и на начальных его этапах золото растет в цене. Я бы добавил, что признаком приближающейся рецессии является не сам по себе рост цены золота, а именно уход от рисков. Имеется в виду периодически усиливающийся отток капитала из рисковых активов, например, развивающихся стран и т.д.

И при усилении кризисных явлений темпы роста котировок золота могут увеличиться. Однако, стоит добавить, что при развитии предполагаемого финансового кризиса, так сказать, в процессе, центробанки, так старательно накапливающие золото в своих сейфах, могут начать его продавать по целому ряду причин.

В последнее время, а мы видим это на графике, рост цены золота приостановился. Что, скорее всего, является следствием реальных и вербальных стараний мировых финансовых властей, которые пытаются поддержать фондовые рынки. Но чем дольше и сильнее поддерживать, тем драматичнее будет падение.

Байбек — это когда компании выкупают свои акции с рынка. Почему они это делают?

При нормальном и здоровом росте бизнеса лишние денежные средства компании, в основном, направляют на модернизацию производственных мощностей, на расширение бизнеса, на развитие и формирование спроса и увеличение предложения. Но в период, когда спрос падает или упадет по прогнозам, нет смысла вкладываться в развитие бизнесов. В этом случае, компании либо увеличивают дивиденды, либо проводят обратный выкуп BUYBACK.

Кроме того, порой компании через обратный выкуп маскируют выход крупных институциональных инвесторов из состава акционеров. А уж они то знают о рынке, спросе, текущем положении дел и т.д. многое и заранее. Это делается для поддержки курса акций на достаточно комфортном для восприятия рынком уровне. Проблемы, таким образом, скрываются.

Так вот, увеличивающееся число эмитентов осуществляющих байбэк, и рост дивидендных выплат, является явным предвестником кризиса в экономиках.

В 2008 году, перед известными событиями, размер байбэков сильно вырос.

По текущей ситуации с байбеками и дивидендами:

- Байбек компаний индекса S & P 500 значительно снизился во втором квартале 2019 года: выкуп акций во втором квартале 2019 года составил 164,5 млрд долларов США — на 20,1% ниже, чем в первом квартале 2019 года, на 13,7% ниже, чем во втором квартале 2018 года, и на 26,2% ниже, чем в четвертом квартале 2018 года.

- Выкупы по-прежнему сосредоточены в топ-20 компаний. Лидер Apple.

- Байбек за 12-месячный период, заканчивающийся в июне 2019 года, составил 797,0 млрд. долларов США, а в первом квартале 2019 года, для сравнения, составил 823,2 млрд. долл. США. Но в итоге байбек оказался на 23,4% больше год к году, то есть, год к году все-таки рост. Хотя тенденция и улучшается.

- Дивидендные выплаты продолжают расти.

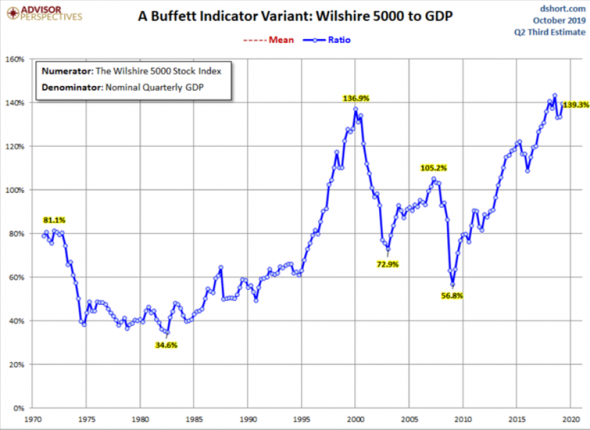

Суть его в том, что Уоррен Баффет отслеживает отношение капитализации фондового рынка к ВВП.

На графике видно, что значение этого отношения довольно серьезно превысило уровень 2008 года и даже уровень 2001года. И сейчас находится на очень высоком уровне, что говорит о явной переоценке фондового рынка США, по мнению Баффета.

К тому же мы знаем, что мудрый старик Баффет накапливает кэш на счетах и не суетится.

Возможно, он прав.

Я, кстати, тоже не тороплюсь расстаться с кэшем, которого у меня на сегодня 33% от общей суммы портфеля.

А общая сумма портфеля, как вы знаете у меня более 20 млн. рублей на сегодня (ссылка на мой портфель в начале статьи). Есть чего терять.

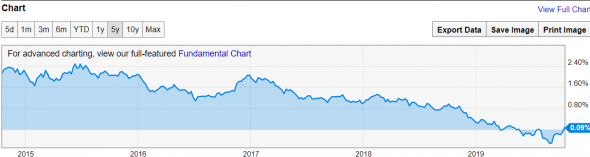

Это один из самых точных по мнению большинства экспертов индикаторов. Откровенно говоря, инверсия кривой доходности может наблюдаться в любых активах. Но принято считать, что именно в облигациях подобное явление становится предвестником финансовой бури, точнее будущей рецессии.

Давайте объясню по сути.

В нормальной ситуации на долговых рынках долгосрочные облигации имеют более высокую доходность, что напрямую связано с рисками. Как и в жизни, если вы даете кому-то в долг на 10 лет, то это однозначно более рискованное мероприятие, чем одолжить на пару месяцев. Конечно при прочих равных, т.е. если заемщики имеют одинаковую кредитную историю и схожую перспективу возврата долга сполна и вовремя. Считается, что за 10 лет с бОльшей вероятностью могут произойти некие негативные события у заемщика, которые могут повлечь за собой проблемы с возвратом долга. И это логично.

Так вот, перед кризисом доходность долгосрочных облигаций падает, а краткосрочных растет. Происходит это потому, что инвесторы постепенно начинают уходить из акций и перекладываются в облигации. И разница между доходностями длинных и коротких долгов становится минимальной. Далее происходит инвертирование кривой, это когда дальние доходности становятся меньше ближних.

Конкретно об облигациях и их доходностях на сегодняшний момент. Смотрим график.

На этом графике показана разница между доходностями 10-тилетних и 3-ехмесячными облигаций. Отрицательные значения означают, что доходность краткосрочных облигаций больше, чем у долгосрочных. Как я и говорил выше, в исторических периодах, связанных с кризисами, практически всегда, после этого события наступала рецессия. Как правило, беда приходила через 12-18 месяцев. Еще в марте этого года этот показатель разницы заходил в отрицательную зону, а в сентябре, началось восстановление значения в положительную зону. И сейчас мы наблюдаем уже положительную разницу. Старания американских властей по поддержке фондового рынка проходят не бесследно.

В инвестиционных кругах данный индикатор является наиболее авторитетным.

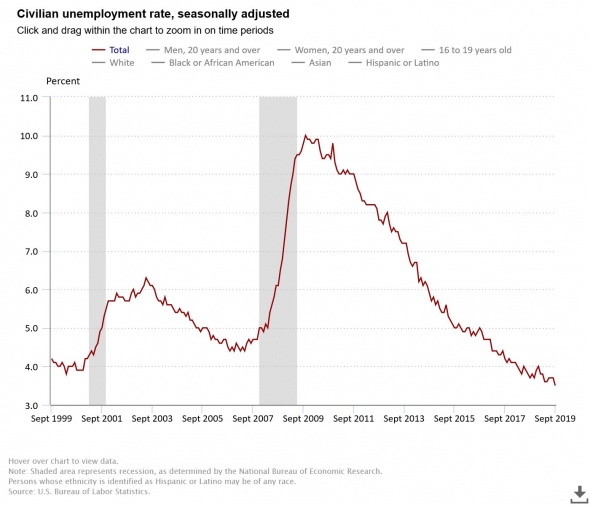

Сейчас наблюдается очень низкий уровень безработицы. Именно в моменты эйфории в экономике открываются новые бизнесы, расширяются рынки сбыта, наращивается штат работников, и как следствие, ведомый подобными настроениями растет фондовый рынок. Американский рынок растет уже очень давно.

На графике, столбцы соответствуют кризисным периодам и взаимосвязь с уровнем безработицы очевидна. Сейчас самый низкий уровень безработицы в США с 1990 года.

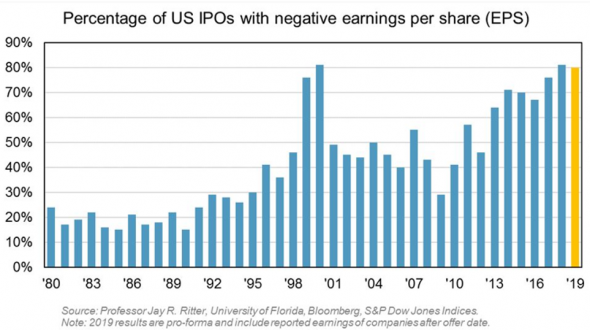

По словам профессора Джея Риттера из Университета Флориды, в прошлом году 81% компаний, вышедших на IPO в США, сделали это с отрицательным 12-месячным доходом после выхода на АЙПИО. Это был самый высокий показатель с кризиса доткомов 2000 года, 76% в 2017 году и 67% в 2016 году. Согласно анализу, эта тенденция сохранилась в 2019 году. 80 процентов IPO этого года, по имеющимся данным, сообщали об отрицательных доходах за 12 месяцев.

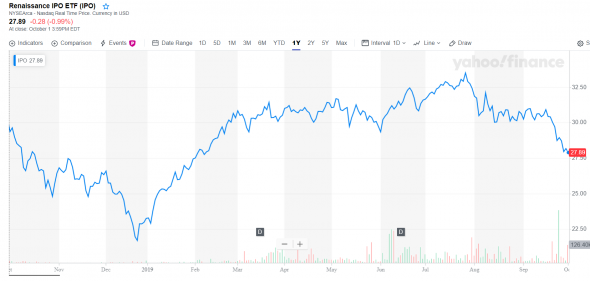

А теперь можно взглянуть на график ETF, который состоит из компаний, ставших публичными недавно.

Видно, что тенденция сейчас нехорошая.

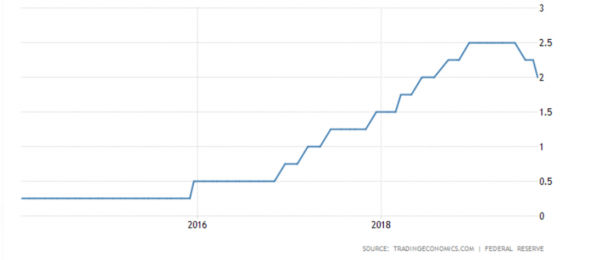

Как правило, чаще всего в Америке начиналась рецессия, вскоре после начала цикла понижения ставок.

Начало цикла понижения ставок произошло. Это свершившийся факт.

Что же получается:

Практически все индикаторы указывают нам на скорое наступление рецессии, а некоторые кризисные явления уже имеют место быть. При этом ряд рассмотренных индикаторов показывают улучшение. Думаю, что эти улучшения являются следствием совокупных стараний мировых финансовых властей и в особенности США. Трампу не нужна рецессия перед выборами. Но это не означает, что ситуация ему абсолютно подконтрольна. Искусственная поддержка рынков с помощью, например количественного смягчения очень долго длиться не сможет.

Вполне может оказаться, что сейчас уже не качественный рост, а рост необоснованный. И рынкам пора уже выпустить пар. Остается только ждать. Финансовый кризис придет как всегда неожиданно.

Не надо бояться кризиса. Кризис – это, прежде всего, возможность! Особенно для долгосрочного инвестора.

Возможность купить подешевевшие активы и, таким образом, существенно улучшить свой будущий инвестиционный результат.

Хочу вам пожелать удачных инвестиций даже в кризисные периоды!

Всем большого профита!

И да пребудет с вами сила сложного процента!

Этот термин у всех на слуху уже несколько десятилетий подряд. Не успевает страна расхлебать последствия одного кризиса, как на очереди уже следующий. Многие до сих пор с содроганием вспоминают финансовый кризис 1998 года, когда наша страна оказалась в состоянии дефолта. Тогда российский рубль обрушился сразу в несколько раз, в магазинах резко взлетели цены, а работодатели стали подолгу задерживать заработную плату (зачастую прибегая к расчёту бартером). Люди иногда получали зарплату продукцией того производства на котором трудились, и хорошо, если это был какой-нибудь мясоперерабатывающий комбинат или хлебозавод, а не фабрика по производству шпингалетов или ликёроводочный комбинат (хотя в данном случае многие находили жирный плюс, но потом, к сожалению, спивались).

Так что же за зверь такой — этот самый финансовый кризис, как он вообще возникает и каким образом нужно из него выходить? На эти и другие подобные им вопросы мы с вами и постараемся найти ответы в этой статье.

Финансовый кризис: определение

Как только человечество начало проводить некоторое подобие финансовых операций (используя в качестве денег ракушки моллюсков, беличьи шкуры или зубы дельфинов) над ним сразу нависла опасность возникновения финансового кризиса. Благо, белок и дельфинов, в те далёкие времена было немерено. Но, тем не менее, уже в 88 году до нашей эры, в Римской республике случился первый известный мировой истории финансовый кризис. Его причинами были политическая нестабильность и военные конфликты (первая Митридатова война 89 — 85 гг. до н.э.).

О финансовом кризисе говорят в ситуациях, когда те или иные финансовые активы теряют большую часть своей номинальной стоимости. В прошлом, финансовый кризис ассоциировался, в первую очередь, с упадком в области банковской деятельности. В настоящее время это понятие связывают не только с банками. Данным термином именуют также и такие ситуации, как:

- Валютные кризисы;

- Суверенные дефолты;

- Разного рода крупные финансовые пузыри (в момент их схлапывания).

Причём, хотя финансовые кризисы и приводят к потере денег и других активов, но они вовсе не обязательно должны отражаться на реальном секторе экономики.

Основными признаками финансового кризиса считаются:

- Резкое возрастание процентных ставок;

- Увеличившееся число обанкротившихся и находящихся на грани банкротства банков и других финансовых организаций;

- Значительное сокращение числа выданных кредитов;

- Стремительно возрастающее количество проблемных долгов (как у отдельных компаний, так и у государства в целом);

- Ощутимое ухудшение ситуации на фондовом рынке (снижение ликвидности и падение курсов ценных бумаг);

- Задержки в расчётах, увеличение количества неплатежей и кризис платёжной системы;

- Появление серьёзных проблем в балансах (от баланса отдельного предприятия, до баланса страны в целом);

- Масштабный вывод капиталов из страны;

- Падение курса национальной валюты;

- Рост цен переходящий в хроническую инфляцию;

- Сокращение величины резервов страны и государственных стабилизационных фондов;

- Увеличение дефицита государственного бюджета;

- Снижение налоговых поступлений в бюджет страны;

- Значительное сокращение статей государственных расходов;

- Банковская паника.

Вообще, финансовый кризис — это многомерное понятие, которое трудно определить каким-либо ограниченным набором показателей. Он охватывает финансовые рынки, а также международные, государственные, муниципальные и корпоративные финансы. Он отражается на кредитном рынке и всей деятельности связанной с организацией денежного обращения.

В современном мире, экономики самых разных стран, так или иначе взаимосвязаны. Поэтому, в итоге, как правило, происходит расстройство кредитно-финансовой системы не в одном, а в целом ряде государств (особенно зависимыми, в данном случае, оказываются менее развитые в экономическом плане страны). А это влечёт за собой возникновение значительных диспропорций в проведении международных валютно-кредитных операций. Таким образом, происходит единовременный охват самых разных сфер мировой финансовой системы и начинается очередной мировой финансовый кризис.

Виды финансовых кризисов

Обычно выделяют следующие виды финансовых кризисов (по классификации предложенной Майклом Бордо):

- Банковский;

- Валютный;

- Долговой;

Причиной возникновения банковского кризиса является массовое изъятие вкладчиками денег со своих банковских депозитов. Так как, большая часть денежных средств используется банками для кредитования, у них просто-напросто нет возможности расплатиться сразу со всеми желающими. Это, в свою очередь, ведёт к массовому банкротству финансово-кредитных учреждений.

Для банковского кризиса характерна ситуация называемая банковской паникой, когда вкладчики опасаются потерять свои деньги и массово изымают их со своих депозитов.

В качестве одного из наиболее весомых последствий банковского кризиса, обычно наступает долгосрочная рецессия в экономике. Это связано с тем, что предприятия страны лишаются банковских кредитов, что в большой степени притормаживает их реконструкцию и развитие.

Валютные кризисы возникают тогда, когда большинство участников валютного рынка, по каким либо причинам, приходят к выводу о том, что нынешний курс национальной валюты находится на грани обвала. Следствием этого является лавина спекулятивных операций, в результате которой такой обвал действительно становится неизбежен.

Чётких численных критериев для определения валютного кризиса не существует. Одни экономисты считают, что о его начале свидетельствует обесценивание национальной валюты более чем на 25%. По мнению других, индикатором начала валютного кризиса можно считать ситуацию, когда среднее взвешенное от месячного обесценивания национальной валюты превышает три стандартных отклонения от своего среднего значения.

Долговой кризис возникает в ситуации, когда накопившаяся долговая нагрузка (как у отдельных предприятий, так и у страны в целом) приводит к неспособности удовлетворить все требования кредиторов. Для предприятия, такая ситуация грозит банкротством, а для страны, неисполнение своих долговых обязательств означает не что иное, как суверенный дефолт.

Дефолт, обычно сопровождаемый девальвацией национальной валюты, приводит к массовому оттоку зарубежных капиталов из страны, резко сокращаются объёмы инвестирования в её экономику. Для большинства потенциальных инвесторов, такого рода обстоятельства подобны красному сигналу светофора, они не только не планируют вкладываться в такую экономику но и, по возможности, изымают все ранее инвестированные в неё средства.

Причины возникновения финансовых кризисов и их последствия

Кризисы не возникают сами по себе, как правило, им всегда предшествует целый ряд конкретных причин и обстоятельств. Они достаточно редко происходят изолированно от других событий и являются не столько причиной спада, сколько механизмом его усиления. Благоприятными условиями для развития кризиса являются:

- Нестабильная политическая ситуация;

- Завышенный обменный курс национальной валюты;

- Слабая финансовая система вкупе с несостоятельностью макроэкономической политики проводимой государством;

- Неблагоприятная ситуация на внешних рынках;

- Рост дефицитов бюджета и платёжного баланса страны;

- Нестабильность банковской системы страны.

Кроме этого, можно выделить следующие причины их возникновения:

- Спекулятивные пузыри;

- Эффект рычага.

Спекулятивные пузыри образуются в результате неоправданного (ажиотажного) спроса на какой-либо финансовый инструмент или актив. Основным стремлением покупателей, при этом, является извлечение спекулятивной прибыли на повышении его курса. При этом мало кто задумывается о том доходе, который способен приносить покупаемый актив в долгосрочной перспективе.

Ажиотажный спрос при этом продолжается ровно до тех пор, пока большинство покупателей видят перспективу роста данного актива (финансового инструмента). А как только данный рост приостанавливается и в умах спекулянтов просыпаются сомнения по поводу его дальнейшего продолжения, начинаются массовые продажи, которые достаточно быстро приводят к практически полному обесцениванию рассматриваемого актива (пузырь схлопывается).

Похожим образом, к началу кризиса может привести и эффект рычага (кредитного плеча). Когда бизнес ведётся с большим количеством заёмных средств, то даже относительно небольшая их нехватка может привести к несостоятельности такого рода компаний. В том случае, когда основу капитала компании составляют её собственные средства, ей будет гораздо проще получить кредит и пережить сложные времена и трудные периоды (без которых, пожалуй, не обходится не один крупный бизнес).

В том же случае, когда капитал компании почти полностью состоит из заёмных средств, ей будет куда сложнее удержаться на плаву в трудные времена. Существующие инвесторы могут вывести свои капиталы и мало какой банк согласится выдать кредит компании обременённой столь впечатляющим долговым бременем. Несостоятельность компании перед кредиторами приводит её к банкротству, которое, если речь идёт не об одном, а о целом ряде подобных предприятий, может повлечь за собой цепную реакцию. Банкротства одних компаний приводят к невыплате долгов другим компаниям, которые, в свою очередь, тоже, если не банкротятся, то начинают испытывать определённые финансовые трудности.

– Стремительное падение курса национальной валюты. Инфляция переходящая в гиперинфляцию и, как следствие этого, неконтролируемый рост цен и массовый отток капиталов из страны;

– Снижение уровня ВВП и увеличение дефицита платёжного баланса страны усугубляемые неконтролируемым ростом внутреннего и внешнего долга страны, а также значительным сокращением золотовалютных резервов;

– Возникновение дефицита на кредитном рынке связанное с массовыми банкротствами банков и других финансово-кредитных учреждений и, как следствие этого, торможение, а то и полная остановка в развитии производственного и денежно-кредитного секторов;

– Спекулятивная модель финансовой деятельности начинает преобладать над инвестиционной. То есть, все стремятся извлекать прибыль в максимально короткой временной перспективе, а инвестиции необходимые для развития промышленности страны в долгосрочной перспективе, отходят на второй план.

Пути выхода из кризиса

Из-за сложности и многогранности такого явления как финансовый кризис, какого-либо единого решения в данном случае не существует. Каждая ситуация, для каждой отдельно взятой страны, индивидуальна и, соответственно, требует такого же индивидуального подхода. Однако есть ряд общих рекомендаций позволяющих если не выйти из кризиса, то хотя бы уменьшить его пагубное воздействие на экономику страны.

Вот эти рекомендации:

- Обеспечить занятость населения. Народ будет работать, будет платить налоги в бюджет и, в конце концов, будет больше потреблять, стимулируя таким образом отечественное производство. В своё время, президент США Франклин Рузвельт, решил эту проблему массовым строительством автомагистралей в стране (таким образом он выводил страну из кризиса названного впоследствии Великой депрессией);

- Диверсификация путей получения доходов в бюджет таким образом, чтобы в случае серьёзного спада в одной из отраслей, оставались другие статьи его пополнения. В применении к российской экономике, это уменьшение нефтяной зависимости посредством развития других сегментов промышленности;

- Принятие мер по сдерживанию инфляции, введение жесткого финансового контроля за курсом национальной валюты и уровнем процентных ставок;

- Внедрение комплекса мер по поддержке ключевых секторов экономики (смещение акцента в распределении бюджетных средств в их пользу). Поддержка промышленного производства в стране, способствование внедрению инноваций и новых технологий.

Как заработать на бирже во время финансового кризиса

Фондовый рынок довольно чутко относится к изменениям происходящим на уровне макроэкономики. Фазы экономического развития (экономические циклы) влекут за собой котировки большинства ценных бумаг. Фаза экономического роста сопровождается бурным ростом акций, а фаза рецессии (в том числе и связанная с кризисом) как правило тянет фондовый рынок вниз.

Как же можно заработать на фоне общего спада финансовых рынков? Как минимум есть два варианта сделать это:

- Попробовать заработать на коротких продажах ценных бумаг;

- Воспользоваться спадом цен для того чтобы выгодно приобрести ценные бумаги, а затем продать их по мере выхода из кризиса (или после его окончания).

Сразу следует оговориться:

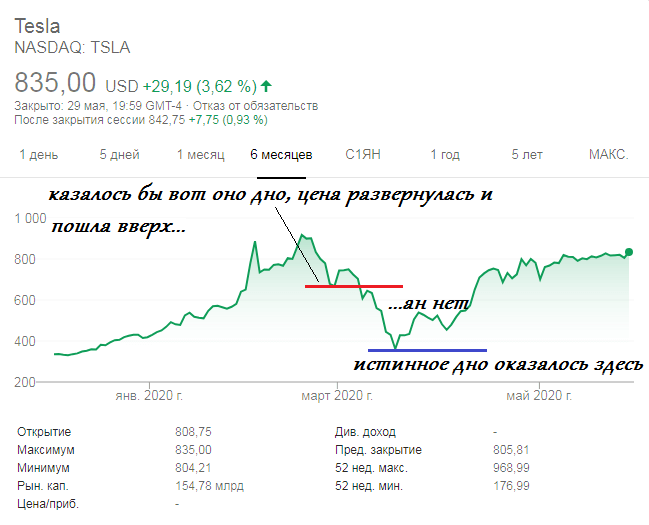

Одинаково уязвимым местом обоих этих способов является то, что никогда нельзя со стопроцентной точностью определить тот момент времени, когда цена достигнет своего дна и развернётся. В первом случае, если такой момент наступит слишком рано, то вам не удастся зафиксировать прибыль по коротким позициям, а во втором — существует довольно серьёзный риск вылететь из открытых длинных позиций по margin call.

Ни для кого не секрет что акции на бирже можно как покупать, так и продавать. Оно и понятно, и само собой разумеется: сначала купил акции, а через некоторое время продал их зафиксировав прибыль (если цена на них подросла) или убыток (в том случае, если цена на акции снизилась). Однако не все знают, что специфика торговли на фондовом рынке позволяет трейдерам продавать акции даже в том случае, когда их (акций) нет у них в наличии. Или, другими словами, продавать то, чем не обладаешь.

На первый взгляд это противоречит логике и здравому смыслу, но давайте рассмотрим этот момент чуть более подробно и всё сразу встанет на свои места. А на самом деле здесь всё довольно просто, алгоритм коротких продаж акций выглядит следующим образом:

- После приказа на короткую продажу брокер продаёт от вашего имени не ваши, а свои акции (вы как-бы занимаете их у него для осуществления своей спекулятивной операции);

- После того как курс акций ожидаемо снизится, производится их выкуп по более низкой цене и возврат долга брокеру;

- Разницу в цене между начальной продажей и последующей покупкой забираете себе;

- В том случае, если акции вопреки вашим ожиданиям не снизятся, а наоборот вырастут в цене, вы получите убыток в размере той же самой разницы между ценами продажи и последующего выкупа.

Брокер проводит все вышеприведённые манипуляции самостоятельно, а в качестве залога использует внесённые вами в качестве маржи средства (такого рода короткие продажи как правило осуществляются с использованием кредитного плеча).

Более подробно о коротких продажах или, как их ещё называют – продажах без покрытия, вы можете почитать перейдя по этой ссылке.

Одним из основных свойств экономики и фондового рынка (как одной из частей её составляющих) является рост в долгосрочной временной перспективе. Спады экономического развития конечно же неизбежны, но следующие после них подъёмы, как правило всегда оказываются выше предыдущих достигнутых вершин. Развитие экономики, в некотором смысле, можно сравнить с раскручивающейся вверх и вширь спиралью.

Любой кризис рано или поздно заканчивается и снизившиеся под его влиянием цены акций начинают неуклонно расти вверх. Вот этим и пользуются опытные инвесторы стараясь скупить интересующие их бумаги по низким кризисным ценам, а затем, после выхода экономики из кризиса, получить свой заслуженный профит.

Например, купив акции стоившие до кризиса 10000 рублей за 7000 рублей, можно вполне столкнуться с тем, что их цена упадёт затем до 5000 или даже до 3000 рублей, а то и ниже. Если при такой покупке будет использовано кредитное плечо брокера, то такое снижение цен легко может привести к ситуации margin call, когда для поддержания ваших позиций открытыми, брокер потребует внести дополнительные средства (пополнить маржу).

Так при покупке 100 лотов акций по 7000 рублей за лот (на общую сумму 700000 рублей) с использованием плеча 1 к 10, вам потребуется внести маржу в размере 70000 рублей. Если после этого их цена снизится до 6300 рублей, то ваша маржа будет исчерпана (700000-630000=70000) и если вы вовремя её не пополните внеся ещё 70000 рублей (или около того), то брокер вынужден будет закрыть вашу позицию с текущим убытком.

Дабы избежать подобного рода неприятностей можно попытаться снизить риск посредством дробного входа в позицию. То есть, открывать не всю позицию разом, а по частям. Покупать не все 100 лотов одним махом, а разделить покупку во времени приобретая, скажем, по 10 лотов за один раз. В таком случае при дальнейшем снижении цены каждая следующая партия будет приобретена на более выгодных условиях и суммарная стоимость набранной в итоге позиции будет составлять не 700000 рублей за 100 лотов, а усреднится с учётом цен покупки каждой отдельной партии.

- 10 лотов по цене 7000 рублей/лот за 70000 рублей;

- 10 лотов по цене 6900 рублей/лот за 69000 рублей;

- 10 лотов по цене 6850 рублей/лот за 68500 рублей;

- 10 лотов по цене 6840 рублей/лот за 68400 рублей;

- 10 лотов по цене 6800 рублей/лот за 68000 рублей;

- 10 лотов по цене 6790 рублей/лот за 67900 рублей;

- 10 лотов по цене 6710 рублей/лот за 67100 рублей;

- 10 лотов по цене 6685 рублей/лот за 66850 рублей;

- 10 лотов по цене 6670 рублей/лот за 66700 рублей;

- 10 лотов по цене 6630 рублей/лот за 66300 рублей.

Итого: 100 лотов по суммарной цене 678750 рублей.

Само собой разумеется, что если цена будет не уменьшаться, а начнёт расти (то есть окажется что дно рынка изначально было определено верно), то средняя стоимость 100 лотов акций вырастет и покупка в итоге получится менее выгодной, однако такова в данном случае плата за снижение риска.

В заключение данной статьи, так сказать, для закрепления изученного материала, предлагаю посмотреть дельный видеоролик, в котором на пальцах рассказано о причинах и последствиях финансовых кризисов:

Читайте также: