Финансовый рынок и финансовые институты шпора

Для любой экономической системы характерна сложная и многообразная структура институтов, стимулирующих инвестиционный процесс, перераспределение финансовых ресурсов. Такие институты, являясь финансовыми посредниками, вкладывают отдельные финансовые средства домашних хозяйств и организаций в более крупный инвестиционный капитал, предназначенный для размещения среди потребителей — объектов инвестиций.

Выделяют три типа финансовых институтов.

Банки, которые делятся:

- на коммерческие — многофункциональные, универсальные учреждения, функционирующие в различных секторах финансового рынка;

- инвестиционные банки, связанные с аккумулированием капитала, предоставлением его на рынке через выпуск и размещение различных ценных бумаг и обеспечивающие обслуживание и участие в эмиссионно-учредительской деятельности нефинансовых компаний, долгосрочное кредитование;

- ипотечные — банки, занятые осуществлением операций по привлечению и размещению ресурсов, связанных с недвижимостью.

Небанковские кредитно-финансовые институты, включающие:

- ломбарды — учреждения, деятельность которых связана с выдачей ссуд под залог движимого имущества;

- кредитные товарищества — объединения, создаваемые для кредитно-расчетного обслуживания своих членов, которыми могут быть кооперативы, арендные предприятия, предприятия малого и среднего бизнеса, физические лица. Их капитал формируется посредством покупки паев и оплаты обязательного взноса участниками. При выходе участника из товарищества он уже не может вернуться. Деятельность кредитных товариществ связана с предоставлением ссуд и осуществлением комиссионных и посреднических операций;

- кредитные союзы — кредитные кооперативы, создаваемые группами частных лиц или несколькими кредитными организациями;

- общества взаимного кредита — вид кредитных организаций, участниками которых могут быть как физические, так и юридические лица. Капитал общества формируется из вступительных взносов его членов;

- страховые общества — кредитные учреждения, деятельность которых связана с реализацией страховых полисов, работой с регулярными взносами населения, помещаемыми затем в ценные бумаги или закладные под жилые строения. Аккумулирование крупных финансовых резервов в страховых обществах связано с регулярным ростом взносов, процентных доходов по облигациям и дивидендов по акциям, принадлежащим страховым компаниям;

- частные пенсионные фонды — юридически самостоятельные Организации, управляемые страховыми компаниями или трастотделами коммерческих банков, ресурсы которых формируются на основе регулярных взносов работающих и отчислений фирм, образовавших пенсионный фонд, а также доходов по принадлежащим фонду ценным бумагам;

- финансовые компании — кредитные учреждения, деятельность которых связана с кредитованием продаж потребительских товаров в рассрочку и выдачей потребительских ссуд, ресурсами которых являются собственные краткосрочные обязательства, размещаемые на рынке, и кредиты банков.

Инвестиционные институты, которые представлены:

- инвестиционными компаниями и фондами — вид финансово-кредитных институтов, аккумулирующих средства частных инвесторов путем эмиссии собственных ценных бумаг и размещающих их в ценные бумаги других эмитентов;

- фондовой биржей — институционально организованный рынок ценных бумаг, работающий на основе централизованных предложений о купле-продаже ценных бумаг, выставляемых биржевыми брокерами по поручениям институциональных и индивидуальных инвесторов;

- инвестиционными дилерами и брокерами — лица, ведущие посредническую деятельность на фондовом рынке, осуществляющие покупку ценных бумаг от своего имени и за свой счет с целью их последующего размещения среди инвесторов.

Финансовый рынок — совокупность финансово-кредитных институтов, формирующих поток финансовых средств между собственником и заемщиком.

Его основная функция — трансформация денежных средств в ссудный капитал. Процесс аккумулирования, концентрации и размещения финансовых ресурсов тесно связан с функционированием финансовых рынков.

В состав групп покупателей и продавцов на финансовых рынках входят:

- домашние хозяйства;

- коммерческие организации;

- государства.

Главное предназначение финансовых рынков — эффективное удовлетворение интересов потенциальных продавца и покупателя.

Финансовый рынок, являющийся частью инвестиционного рынка, представляет собой систему торговли различными финансовыми инструментами (обязательствами). Товаром на этом рынке выступают собственно наличные деньги (включая валюту), а также банковские кредиты и ценные бумаги.

Финансовый рынок рассматривается как совокупность первичного рынка, на котором мобилизуются финансовые ресурсы, и вторичного, где финансовые ресурсы перераспределяются.

Структура финансового рынка

1. Денежный рынок – рынок краткосрочных, длительность до одного года, кредитных операций. Он складывается из учетного, межбанковского и валютного рынков.

Учетный рынок– это рынок, основными инструментами которого выступают краткосрочные обязательства, казначейские и коммерческие векселя.

Межбанковский рынок– рынок, где временно свободные денежные ресурсы кредитных учреждений привлекаются и размещаются банками между собой, преимущественно в форме межбанковских кредитов на короткие сроки (сроками от одного дня до пяти лет).

Валютный рынок– рынок купли-продажи валюты на основе спроса и предложения.

2. Рынок капиталов – это рынок кредитов, акций, облигаций и прочих финансовых обязательств.

Рынок ценных бумаг– часть финансового рынка, состоящая из двух взаимосвязанных сфер: эмиссии и первичного размещения ценных бумаг (первичный рынок) и их обращения (вторичный рынок). Это совокупность экономических отношений между участниками рынка по поводу выпуска и образования ценных бумаг.

Рынок ценных бумаг, помимо фондового рынка, включает в себя рынок денежных и товарных ценных бумаг (чеков, товарных варрантов и т.д.) и рынок товарных фьючерсов и опционов.

Фондовый рынок – это рынок ценных бумаг, в основе которого лежат деньги как капитал. Фондовый рынок является частью рынка капиталов. Рынок ценных бумаг – понятие более широкое, чем фондовый рынок.

Финансовые институты

Экономике развитых стран присуща сложная и многообразная структура институтов, осуществляющих мобилизацию инвестиционных ресурсов с последующим их вложением в предпринимательскую деятельность. Эти институты, выступая финансовыми посредниками, аккумулирую отдельные сбережения домашних хозяйств и фирм в значительные массы инвестиционного капитала, который затем размещается среди потребителей инвестиций.

В наиболее общем виде финансовые институты включают следующие типы:

1. Коммерческие банки (универсальные и специализированные):

ü Коммерческие банки – универсальные, многофункциональные учреждения, оперирующие в различных секторах финансового рынка;

ü Инвестиционные банкиориентируются на мобилизацию долгосрочного капитала и предоставление его путем выпуска и размещения акций, облигаций, других ценных бумаг, долгосрочного кредитования, а также на обслуживание и участие в эмиссионно-учредительской деятельности нефинансовых компаний;

ü Ипотечные банки– осуществляют кредитные операции по привлечению и размещению;

2. Небанковские кредитно-финансовые институты (финансовые и страховые компании, пенсионные фонды, ломбарды, кредитные союзы и товарищества):

ü Ломбарды – кредитные учреждения, выдающие ссуды под залог движимого имущества;

ü Кредитные товарищества создаются в целях кредитно-расчетного обслуживания своих членов: кооперативов, арендных предприятий, предприятий малого и среднего бизнеса, физических лиц. Капитал кредитных товариществ формируется путем покупки паев и оплаты обязательного вступительного взноса, который при выбытии не возвращается. Основные операции кредитных товариществ включают предоставление ссуд, комиссионные и посреднические операции;

ü Кредитные союзы представляют собой кредитные кооперативы, организуемые группами частных лиц или мелких кредитных организаций;

ü Общества взаимного кредита – это вид кредитных организаций, близких по характеру деятельности к коммерческим банкам, обслуживающим мелкий и средний бизнес. Участниками обществ взаимного кредита могут быть физические и юридические лица, формирующие за счет вступительных взносов капитал общества;

ü Страховые общества, реализуя страховые полисы, принимают от населения сбережения в виде регулярных взносов. Которые затем помещаются в государственные и корпоративные ценные бумаги, закладные под жилые строения. Регулярный приток взносов, процентных доходов по облигациям и дивидендов по акциям, принадлежащим страховым компаниям, обеспечивает накопление устойчивых и крупных финансовых резервов;

ü Частные пенсионные фонды представляют собой юридически самостоятельные фирмы, управляемые страховыми компаниями или трастотделами коммерческих банков. Их ресурсы формируются на основе регулярных взносов работающих и отчислений фирм, образовавших пенсионный фонд, а также доходов по принадлежащим фонду ценным бумагам;

ü Финансовые компании специализируются на кредитовании продаж потребительских товаров в рассрочку и выдаче потребительских ссуд. Источником ресурсов финансовых компаний являются собственные краткосрочные обязательства, размещаемые на рынке, и кредиты банков;

3. Инвестиционные институты (инвестиционные компании и фонды, фондовые биржи, финансовые брокеры, инвестиционные консультанты и пр.):

ü Инвестиционные компании и фонды – разновидность финансово-кредитных институтов, аккумулируют средства частных инвесторов путем эмиссии собственных ценных бумаг и размещают их в ценные бумаги других эмитентов;

ü Фондовая биржа – особый институционально организованный рынок ценных бумаг, функционирующий на основе централизованных предложений о купле-продаже ценных бумаг, выставляемых биржевыми брокерами по поручениям институциональных и индивидуальных инвесторов;

ü Инвестиционные дилеры и брокеры – представлены профессиональными организациями, ведущими посредническую деятельность на фондовом рынке, или отдельными физическими рынками. Инвестиционный дилер осуществляет покупку ценных бумаг от своего имени и за свой счет с целью их последующего размещения среди инвесторов.

Общей характеристикой для всех групп институциональных инвесторов является аккумулирование ими временно свободных денежных средств (государства, фирм, населения) с последующим вложением их в экономику.

Вместе с тем каждая из указанных групп обладает собственной спецификой как в осуществлении присущих ей функций, так и в механизме аккумуляции инвестиционных ресурсов и их дальнейшем размещении.

Тема: Шпора по финансовым рынкам на экзамен

Тип: Шпаргалка | Размер: 208.87K | Скачано: 187 | Добавлен 22.12.15 в 19:19 | Рейтинг: +1 | Еще Шпаргалки

Вопросы к экзамену по финансовым рынкам:

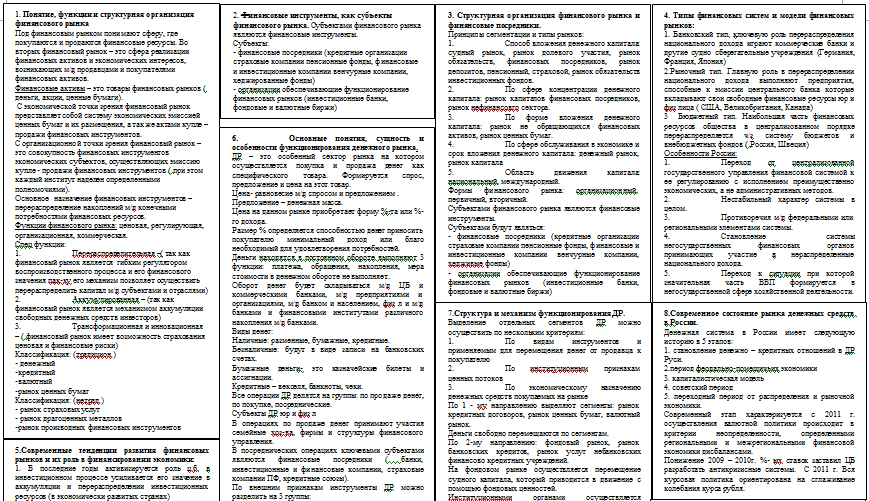

1. Понятие, функции и структурная организация финансового рынка

2. Финансовые инструменты, как субъекты

3. Структурная организация финансового рынка и финансовые посредники.

4. Типы финансовых систем и модели финансовых рынков:

5. Современные тенденции развития финансовых рынков и их роль в финансировании экономики:

6. Основные понятия, сущность и особенности функционирования денежного рынка.

7.Структура и механизм функционирования ДР.

8.Современное состояние рынка денежных средств в России.

9. Основные понятия , функции и сегменты рынка

10. Механизм функционирования кредитной системы

11. Классификация банковских кредитов и принципы банковской системы в России

13.Мировая валютная система, ее эволюция и институты

12. Понятие валютного рынка, его структура и функции

14. Понятие и функции рынка ценных бумаг

15. Основные понятия и сегментация рынка ценных бумаг

16. Основная классификация и свойства ценных бумаг

17. Эмиссия и основные участники рынка ценных бумаг

18. Акция. Основная классификация акций

19. Понятие акций. Характеристика привилегированных и обыкновенных акций.

20. Оценка акций

21. Понятия и свойства облигации

27. Фондовые биржи и организаторы внебиржевого рынка.

23.Стоимостная оценка и доходность облигаций.

24. Государственные долговые обязательства.

25. Основная характеристика векселя.

26. Классификация векселя.

28. Внебиржевые фондовые рынки.

29. Форвардные и фьючерсные контракты.

30.Опционы и их виды

31. Организация опционной торговли. Опционные стратегии.

33. Субъекты и объекты страхового рынка.

34. Государственное регулирование страхового рынка.

32. Рынок страховых услуг: основные понятия, структура.

35. Основные понятия и структура рынка драгоценных металлов.

36. Участники рынка драгоценных бумаг

37. Торговые операции на рынке драгоценных бумаг

38. Основные понятия и особенности рынка производных финансовых инструментов

39. Основные понятия и функции рынка производных финансовых инструментов

40. Современное состояние рынка производных финансовых инструментов и перспективы его развития

41. Профессиональная деятельность на рынке ценных бумаг

42. Институциональные инвесторы на рынке ценных бумаг

43. Понятие, классификация и функции биржи

44. Основные понятия фондовой и валютной биржи

45. Сущность биржевой торговли

46. Организационная структура биржи

47. Органы управления биржей

48. Структурные подразделения товарной биржи

49. Государственное регулирование и самофинансирование биржевой деятельности в РФ

50. Биржевые индексы

51. Механизм торговли на финансовых рынках

52. Сущность фундаментального анализа.

53. Сущность технического анализа.

59. Основные направления государственной политики по развитию финансового рынка.

54. Виды графиков, применяемых в техническом анализе.

55. Виды операций с ценными бумагами и формирование инвестиционного портфеля.

56. Этика финансового рынка.

57. Сущность, роль и методы государственного регулирования финансового рынка.

58. Органы государственного регулирования финансового рынка в РФ.

60. Система регулирования финансовых рынков в России.

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

План:

Сущность и особенности функционирования рынка

Структура рынка

Характеристика основных инструментов финансового рынка.

Сущность и особенности функционирования рынка

Методологические подходы различных авторов можно свести к следующим положениям.

Финансовый рынок - это сложная экономическая система, являются:

- Сферой проявления экономических отношений при распределении добавленной стоимости и реализации путем обмена денег на финансовые активы. Под финансовыми активами понимают денежные обязательства и инвестиционные ценности. Инвестиционные ценности - это инструменты образования финансовых ресурсов (ценные бумаги, валютные ценности, драгоценные металлы, недвижимость и др.);

- Сферой проявления экономических отношений между продавцами и покупателями финансовых активов. На финансовом рынке взаимодействуют спрос в лице покупателя финансовых активов и предложение в лице продавца этих активов. Каждый из них имеет свои интересы, которые могут совпадать или не совпадать. При совпадении интересов происходит акт купли-продажи, дарения, залога финансовых активов. А это означает реализацию стоимости и потребительской стоимости, заключенных в данных активах;

- Сферой проявления экономических отношений между стоимостью и потребительской стоимостью тех товаров, обращающихся на этом рынке. Товары, обращающихся на финансовом рынке, - это финансовые активы. К ним относятся деньги (как гривна, так и валюта), депозиты, ценные бумаги различных видов, обязательства и долги (даже хотят заложить в бюджет), ссудный капитал, драгоценные металлы и драгоценные камни, объекты недвижимости.

Сущность и роль финансового рынка в экономике государства наиболее полно раскрывается в его функциях, основными из которых являются:

1) целевая мобилизация сбережений частных лиц, частного бизнеса, государственных органов, зарубежных инвесторов и трансформация аккумулированных денежных средств в ссудный и инвестиционный капитал;

2) реализация стоимости, воплощенной в финансовых активах, и организация процесса доведения финансовых активов до потребителей (покупателей, вкладчиков)

3) перераспределение на взаимовыгодных условиях денежных средств предприятий с целью их эффективного использования;

4) финансовое обслуживание участников экономического кругооборота и финансовое обеспечение процессов инвестирования в производство, расширение производства и долевого участия на основе определения наиболее эффективных направлений использования капитала в инвестиционной сфере;

5) влияние на денежное обращение и ускорения оборота капитала, способствует активизации экономических процессов;

6) формирование рыночных цен на отдельные виды финансовых активов;

7) страховая деятельность и формирование условий для минимизации финансовых и коммерческих рисков;

8) операции, связанные с экспортом-импортом финансовых активов; другие операции, связанные с внешнеэкономической деятельностью;

9) кредитования правительства, местных органов самоуправления путем размещения правительственных и муниципальных ценных бумаг;

10) распределение государственных кредитных ресурсов и размещения их среди участников экономического кругооборота и тому подобное.

Временно свободный капитал, который находится в форме общественных сбережений, т.е. денежных и других финансовых ресурсов населения, предприятий, государственных органов, не израсходован на потребление и реальное инвестирование, привлекается через механизм финансового рынка отдельными его участниками для последующего эффективного использования в экономике страны.

Механизм функционирования рынка обеспечивает выявление объема и структуры спроса на отдельные финансовые активы и своевременное его удовлетворение в пределах всех категорий потребителей, временно нуждаются в привлечении капитала из внешних источников.

Функция финансового рынка, заключается в организации процесса доведения финансовых активов до потребителя, проявляется через создание сети различных институтов по реализации финансовых активов (банков, бирж, брокерских контор, инвестиционных фондов, фондовых магазинов, страховых компаний и т.п.). Ее задача состоит в создании нормальных условий для реализации денежных ресурсов (сбережений) потребителей (покупателей, вкладчиков) в обмен на финансовые активы, которые интересуют.

Содержание функции финансового обеспечения процессов инвестирования заключается в создании финансовым рынком условий для привлечения (концентрации) предпринимателем финансовых ресурсов, необходимых для развития производственно-торгового процесса. Процесс привлечения финансовых ресурсов включает в себя как накопление капитала, так и взятие его в долг (заем), в аренду (селенг).

Сущность функции влияния на денежный оборот сводится к созданию финансовым рынком условий для непрерывного перемещения денег в процессе осуществления различных платежей и регулирования объема денежной массы в обращении. Через данную функцию осуществляется реализация на финансовом рынке денежной политики государства. От устойчивости денежного обращения зависит устойчивость рынка.

Вышеназванные функции финансовый рынок осуществляет преимущественно через: открытие банковских счетов и основания специальных фондов (пенсионных, страховых и т.д.); предоставление банковских кредитов, коммерческих и других ссуд; осуществление операций с ценными бумагами предприятий и государства (акциями, облигациями) и др.

Обеспечивая мобилизацию, распределение и эффективное использование свободного капитала, обеспечения в кратчайшие сроки потребности в нем отдельных хозяйствующих субъектов, финансовый рынок способствует ускорению оборота используемого капитала, каждый цикл которого генерирует дополнительную прибыль и прирост национального дохода в целом. Эти функции и обусловливают структуру рынка.

Структура рынка

На финансовом рынке постоянно происходят процессы аккумуляции, распределения и перераспределения свободных финансовых ресурсов среди отраслей экономики. Передача финансовых ресурсов от одних субъектов рынка к другим происходит через различные финансовые инструменты, которые для инвесторов являются финансовыми активами, а для тех, кто нуждается в инвестициях и выступает эмитентом финансовых активов, являются обязательствами.

Основными субъектами рынка выступают институты нефинансовой сферы, государство, население, профессиональные участники рынка - финансовые институты и институты инфраструктуры, а также иностранные участники рынка.

Институты нефинансовой сферы - это юридические лица, резиденты определенного государства, которые занимаются производством различных товаров и предоставлением услуг, исключая финансовые услуги. К институтам нефинансовой сферы относятся промышленные и сельскохозяйственные предприятия, корпорации, учреждения, организации и тому подобное. Вместе с иностранными участниками рынка они либо выступают инвесторами или эмитируют и размещают на рынке собственные финансовые активы.

Основным источником финансирования для нефинансовых институтов, в частности корпораций, выступают банковские кредиты, другие виды ссуд, облигации и акции. Акции является важным, но не основным источником финансовых ресурсов предпринимательских структур, если иметь в виду первичный рынок, на котором и происходит привлечение свободных финансовых ресурсов корпорациями. Основой формирования корпоративных ресурсов является финансирование за счет кредитов, которое относится к косвенного финансирования.

Население выполняет на рынке роль инвестора, приобретая те или иные ценные бумаги или заимствуя средства на кредитном рынке. В странах с развитой рыночной экономикой до 70% населения вкладывает средства в различные финансовые активы. Значительная часть населения получает долгосрочные кредиты на приобретение жилья и на другие цели. В Украине только незначительная часть населения занимается инвестированием в ценные бумаги. Практически отсутствует также долгосрочное кредитование населения банковскими учреждениями, что является признаком переходного периода с нестабильным и неразвитым финансовым рынком.

Представителями, финансовых институтов, без которых невозможно функционирование финансового рынка, являются коммерческие банки, кредитные союзы, инвестиционные банковские фирмы, пенсионные фонды, страховые и инвестиционные компании и тому подобное. Основными видами деятельности финансовых институтов на рынке являются:

• приобретение на рынке одних финансовых активов и превращение их в другие, которые удовлетворяют определенным требованиям (трансформация активов);

• торговля финансовыми активами за свой счет;

• купля-продажа финансовых активов от имени клиентов;

• помощь в создании и размещении на рынке новых финансовых активов;

• консультации участникам рынка по инвестированию;

• управление активами других участников рынка.

Трансформация активов осуществляется финансовыми посредниками, как правило, выполняет хотя бы одно из таких экономических функций:

• согласование сроков инвестиций;

• сокращение риска путем диверсификации;

• сокращение затрат при проведении операций;

• обеспечение платежного механизма.

Примером согласования сроков инвестиций является деятельность банка по привлечению краткосрочных депозитов и предоставлению долгосрочных кредитов. При этом с помощью различных финансовых инструментов (государственные долговые ценные бумаги, срочные контракты) банк своевременно выполняет обязательства по возврату средств, размещенных на краткосрочных депозитах и не затрагивает обязательств предоставленных по долгосрочным кредитам.

Сокращение риска путем диверсификации происходит при вложении средств в инвестиционную компанию. Вкладывая, средства инвесторов в различные по степени риска и структуре дохода финансовые активы инвестиционная компания формирует портфель активов, обеспечивает инвестору наименьший риск при желаемом уровне дохода.

Государство выступает на финансовом рынке заемщиком, регулярно размещая на внешнем и внутреннем рынках свои долговые обязательства, а также выполняет специфическую и очень важную функцию - регулирование финансового рынка. Иногда государство выступает как инвестор, осуществляя финансовую поддержку тех или иных субъектов.

Отметим, что все участники рынка принимают участие в создании информационного обеспечения рынка. Существенная роль в этом процессе принадлежит государственным органам власти, которые формируют соответствующую законодательную базу и создают надлежащие условия для Ее действенного использования.

Наличие многих типов финансовых рынков связана с существованием различных подходов к их классификации.

Основными классификационными признаками финансового рынка являются следующие:

1. По условиям передачи финансовых ресурсов в пользование финансовый рынок делится на рынок заемного и рынок акционерного капитала. На рынке ссудного капитала ресурсы передаются на условиях займа на определенный срок и под процент с помощью долговых ценных бумаг или кредитных инструментов. На рынке акционерного капитала средства вкладываются на неопределенный срок. При этом инвестор получает право на часть прибыли в виде дивиденда, право совладения на активы предприятия и полностью разделяет предпринимательские риски с другими акционерами предприятия.

2. По сроку обращения финансовых активов, которые могут быть в обращении на рынке, финансовый рынок разделяют на денежный рынок и рынок капиталов.

На рынке денег осуществляется краткосрочное инвестирование средств. На этом рынке обращаются финансовые активы, срок обращения которых не превышает одного года: краткосрочные казначейские обязательства, сберегательные и депозитные сертификаты, векселя, различные виды краткосрочных облигаций и тому подобное. На рынке денег корпорации привлекают средства для поддержки оборотного капитала в случае возникновения временных краткосрочных потребностей в денежных средствах. Краткосрочные ценные бумаги на рынке денег более ликвидные и характеризуются меньшим колебаниям цен, чем на рынке капиталов, поэтому осуществление инвестиций на денежном рынке менее рисковое, чем на рынке капиталов.

Рынок капиталов предназначен для долгосрочного инвестирования средств в основной капитал. На рынке капиталов предоставляются средне и долгосрочные кредиты, обращаются средне- и долгосрочные долговые ценные бумаги, а также инструменты собственности - акции, для которых срок обращения не устанавливается. Эмитируя акции и облигации, привлекая банковские кредиты, корпорации формируют на рынке капиталов финансовые ресурсы, необходимые для модернизации и расширения производства, внедрения новых технологий, освоение производства новых видов продукции. Физические лица и строительные организации привлекают средства для приобретения и строительства недвижимости.

3. В зависимости от того, новые финансовые активы предлагаются для продажи, эмитированные ранее, финансовый рынок делят на первичный и вторичный рынки. Первичный рынок является рынком первых и повторных эмиссий, на котором осуществляется первичное размещение финансовых активов среди инвесторов и начальное вложение капитала в родные отрасли экономики. Обязательными участниками первичного рынка являются эмитенты ценных бумаг и инвесторы.

На вторичном рынке имеют хождение эмитированные ранее финансовые активы. Операции на вторичном рынке не увеличивают общего количества финансовых активов и общего объема инвестиций в экономику. Важные черты вторичного рынка - ликвидность, возможность поглощать значительные объемы финансовых активов в короткое время при незначительных затратах на проведение операций. Основную часть сделок на вторичном рынке составляют операции, связанные с перераспределением сфер влияния на рынке, и спекулятивные операции. Как правило, вторичный рынок определяет цены на первичном рынке.

4. В зависимости от места, где происходит торговля финансовыми активами, различают биржевой и внебиржевой рынки. Биржевой рынок связывают с понятием биржи как особый способ организованного рынка, способствует увеличению мобильности капитала и выявлению реальных рыночных цен активов. Биржевой рынок является преимущественно вторичным рынком, поскольку на нем в большинстве случаев происходит торговля эмитированным ранее финансовыми активами. На внебиржевом рынке действуют так называемые торгово-информационные системы. Участники таких систем - финансовые посредники - могут ознакомиться со спросом-предложением на финансовые активы и заключить соглашения с теми посредниками, предложения которых их заинтересуют.

5. Если взять за характерный признак для классификации понятия глобальности, можно осуществить разделение финансовых рынков на международные и национальные. Последние, в свою очередь, могут быть разделены на рынки резидентов и нерезидентов.

Рынок резидентов является рынком финансовых активов, эмитированных резидентами на национальном рынке. Рынок нерезидентов - это рынок, на котором нерезиденты эмитируют финансовые активы в соответствии с законодательством данной страны. Рынок нерезидентов в Японии называют "самурайским", в Испании - "матадорським". Ценные бумаги, эмитированные на нем, называют иностранными ценными бумагами. Рынки нерезидентов достаточно развиты только в отдельных странах, где государственное регулирование способствует развитию таких рынков.

6. По институциональной структуре финансовый рынок делится включает: банковскую систему, которая представлена центральным банком, специализированными и универсальными коммерческими банками; небанковские кредитные учреждения - кредитными союзами, факторинговым компаниями, лизинговыми компаниями и др .; инвестиционные финансовые учреждения, в состав которых входят инвестиционные трасты, инвестиционные фонды, инвестиционные компании, пенсионные фонды, страховые компании, финансовые компании.

7. По сегментарной структуре можно классифицировать финансовый рынок как: денежный рынок, валютный рынок, рынок займов, фондовый рынок, рынок по хеджированию рисков.

В конце отметим, что процесс интеграции финансовых рынков, который сейчас идет в мире, связанный со многими процессами, происходящими на национальных и международных рынках. Важнейшую роль среди них играют:

• развитие новейших технологий, что делает высокоэффективными информационную инфраструктуру финансового в рынке и систему расчетов между участниками рынка;

• концентрация деятельности участников рынка в мировых финансовых центрах;

• институциализация финансовых рынков, то есть постоянное увеличение доли институциональных участников рынка (инвестиционных, страховых компаний, пенсионных, фондов и т.п.);

• либерализация финансовых рынков, то есть создание законодательства, способствует проникновению участников рынка на финансовые рынки разных уровней и стимулирует Их активность.

Дата добавления: 2018-05-12 ; просмотров: 325 ;

Читайте также: