Организация это в налогообложении шпора

Режимы налогообложения предприятий (организаций)

Все организации независимо от организационно-правовой формы обязаны уплачивать установленные законом налоги и сборы.

Налоговые правоотношения предприятий (организаций) и государства регулируются Налоговым кодексом Российской Федерации (НК РФ).

Налогообложение — это система налоговых отношений, включающая:

- — определение налогов;

- — условия установления налогов и сборов;

- — определение налогоплательщиков и плательщиков сборов;

- — определение объектов налогообложения;

- — определение налоговой базы;

- - определение налоговых ставок;

- — определение налогового периода; -определение порядка исчисления уплаты налогов.

Налог — обязательный, индивидуально-безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств.

Сбор — обязательный взнос, взимаемый с физических и юридических лиц, являющийся условием совершения в их интересах различными органами власти значимых действий.

Налоги и сборы следует рассматривать не только в разрезе расходов предприятия (организации), но и как важнейший источник доходов государства.

Предприятия (организации) могут находиться на одном из следующих режимов налогообложения:

- 1) общий режим налогообложения (ОРН);

- 2) специальные режимы налогообложения (СРН).

Общий режим налогообложения предполагает уплату налогоплательщиками федеральных, региональных и местных налогов.

Федеральные налоги действуют на территории всех регионов России, а региональные — только в тех регионах, где законодательный орган принял специальный закон об их введении, устанавливающий ставки, формы отчетности и сроки уплаты налогов. Местные налоги вводятся в действие актами местных органов власти.

К федеральным налогам и сборам относятся:

- 1) налог на добавленную стоимость;

- 2) акцизы;

- 3) налог на доходы физических лиц;

- 4) налог на прибыль организаций;

- 5) налог на добычу полезных ископаемых;

- 6) водный на. юг;

- 7) сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

- 8) государственная пошлина.

К региональным налогам относятся:

- 1) транспортный налог;

- 2) налог на имущество физических лиц;

- 3) налог на игорный бизнес.

К местным налогам относятся:

- 1) земельный налог;

- 2) налог на имущество физических лиц.

Специальные налоговые режимы могут предусматривать особый порядок определения элементов налогообложения, а также освобождение от обязанности по уплате отдельных налогов и сборов (табл. 15.1).

Специальные налоговые режимы [1] :

- 1) система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог — ЕСХН);

- 2) упрощенная система налогообложения — УСН;

- 3) система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности — ЕН В/1.

Таблица 15.4. Уплата налогов и сборов при применении УСН, ЕСХН и ЕНВД

Организации не уплачивают

Организации обязаны уплачивать

Налог на прибыль (за исключением налога

с дивидендов, с процентов по ценным бумагам)

Акцизы — по операциям с подакцизными товарами, не связанным с их производством

Налог на добычу полезных ископаемых — по добытым общераспространенным полезным ископаемым

Водный налог — при осуществлении специального и (или) особого водопользования

(за исключением НДС при ввозе на таможенную территорию)

Сборы за пользование объектами животного мира и объектами водных биологических ресурсов — при получении разрешения на добычу таких объектов

Государственную пошлину — при обращении в уполномоченные органы за совершением юридически значимых действий

па имущество организации

Транспортный налог — при наличии зарегистрированных на организацию транспортных средств

Земельный налог — при наличии земельных участков в собственности, на праве постоянного (бессрочного) пользования или пожизненного наследуемого владения

С 2015 г. налогоплательщики, которые применяют УСН и ЕНВД, уплачивают налог на имущество организаций, и исчисляют его исходя из кадастровой стоимости.

Специальные налоговые режимы создавались для целей учета особенностей экономической деятельности отдельных категорий налогоплательщиков, в частности сельскохозяйственных организаций.

В ряде случаев упрощенная система налогообложения позволяет налогоплательщикам-организациям не только платить меньше налогов в количественном аспекте, но и платить налог по более низким ставкам, что является способом поддержки субъектов малого предпринимательства, меньше времени тратить на налоговые расчеты и составление налоговой отчетности.

Некоторые режимы налогообложения могут применяться в одной сельскохозяйственной организации одновременно, т.е. совмещаться. Например, все режимы налогообложения совмещаются с ЕНВД.

Тема: Шпоры по налогообложению организаций (108 вопросов)

Тип: Шпаргалка | Размер: 144.18K | Скачано: 112 | Добавлен 15.01.18 в 17:17 | Рейтинг: 0 | Еще Шпаргалки

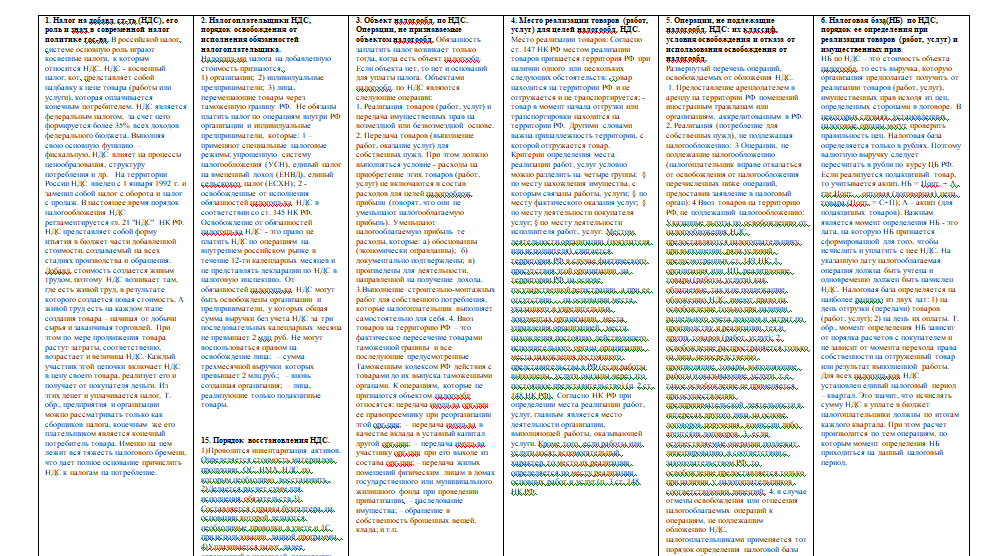

1. Налог на добавл. ст-ть (НДС), его роль и знач. в современной налог политике гос-ва.

2. Налогоплательщики НДС, порядок освобождения от исполнения обязанностей налогоплательщика.

3. Объект налогообл. по НДС. Операции, не признаваемые объектом налогообл.

4. Место реализации товаров (работ, услуг) для целей налогообл. НДС.

5. Операции, не подлежащие налогообл. НДС: их классиф, условия освобождения и отказа от использования освобождения от налогообл.

6. Налоговая база(НБ) по НДС, порядок ее определения при реализации товаров (работ, услуг) и имущественных прав.

7. Особенности определения налоговой базы по НДС при осущест¬влении посреднической деятельности на основе договоров комиссии, по¬ручения или агентского договора.

8. Порядок определения налоговой базы по НДС при выполнении строительно-монтажных работ.

9. Особенности определения налоговой базы по НДС налоговыми агентами, при реализации предприятия как имущественного комплекса.

10. Момент определения налоговой базы по НДС. Особенности опре¬деления налоговой базы по НДС с учетом сумм, связанных с расчетами по оплате товаров (работ, услуг).

11. Ставки НДС, порядок их применения. Организация раздельного учета для целей исчисления НДС при применении разных ставок.

12. Налоговые вычеты при исчислении НДС: экономическое содер¬жание, условия и порядок их применения, в том числе при наличии опера¬ций, освобождаемых от налогообложения.

14. Общие правила ведения раздельного учета облагаемых и необла¬гаемых НДС операций. Освобождение от обязанности ведения раздельного учета.

15. Порядок восстановления НДС.

16. Счет-фактура: его роль в принятии покупателем предъявленных продавцом товаров (работ, услуг), имущественных прав сумм налога к вычету. Корректировочный, сводный счета-фактуры, порядок составления.

17. Налоговый период по НДС. Порядок и сроки уплаты налога и представления декларации в налоговые органы.

18. Акциз и его роль в современной налоговой системе Российской Федерации.

19. Налогоплательщики акцизов. Состав подакцизных товаров.

20. Объект налогообложения акцизом. Операции, не подлежащие налогообложению.

21. Налоговая база при реализации (передаче) подакцизных товаров.

22. Порядок определения налоговой базы по акцизам при наличии свидетельства о регистрации организации, совершающей операции с денатурированным этиловым спиртом, прямогонным бензином.

24. Налоговые ставки акцизов, критерии их дифференциации.

25. Особенности определения налоговой базы по акцизам при применении комбинированных налоговых ставок.

26. Налоговые вычеты по акцизам: экономическое содержание, условия и порядок их применения.

27. Особенности применения вычетов акцизов по денатурированному этиловому спирту, прямогонному бензину, при получении авиационного керосина.

28. Порядок отнесения сумм акциза на расходы, включения сумм акциза в стоимость приобретенного подакцизного товара.

29 Порядок исчисления акциза и авансового платежа в бюджет. Обязанность уплаты в бюджет авансового платежа акциза по алкогольной и спиртосодержащей продукции.

30. Определение даты реализации или получения подакцизных товаров.

31. Порядок и особенности возмещения акциза.

32. Налоговый период по акцизам. Сроки и порядок уплаты акциза при совершении операций с подакцизными товарами.

33. Налог на прибыль организаций, его роль в формировании доходной части бюджетов.

34. Налогоплательщики налога на прибыль организаций

35. Объект налогообложения налогом на прибыль организаций, его составные элементы.

36. Доходы организации, их классификация. Методы признания и определения доходов.

37. Доходы от реализации товаров, (работ, услуг), имущественных прав. Состав внереализационных доходов. Доходы, не учитываемые при определении налоговой базы.

38. Классификации расходов для целей налогообложения прибыли: расходы, связанные с реализацией продукции (работ, услуг) и внереализационные расходы.

69.Сроки уплаты налога на имущество организаций и представления налоговой декларации.

53. Плательщики государственной пошлины.

46. Порядок и сроки переноса на будущее убытка, полученного от реализации продукции собственного производства или покупных товаров.

45.Порядок определения налоговой базы по доходам, полученным участниками договора простого товарищества, доверительного управления имуществом.

63.Налогоплательщики налога на имущество организаций.

105. Единый сельскохозяйственный налог: эффективность применения, особенности взимания, ставки и льготы.

44. Особенности определения налоговой базы НП, осуществляющими деят-ть, связанную с использованием объектов обслуживающих производств и хозяйств

48. Обособленные подразделения НП: методика распределения прибыли по каждому из подразделений, порядок уплаты налога на прибыль и авансовых платежей.

73. Порядок определения налоговой базы по налогу на игорный бизнес. Налоговый период.

47. Порядок и сроки уплаты налога в виде авансовых платежей, представления декларации по налогу на прибыль организаций.

61.Налоговые ставки НДПИ, особенности их применения. Порядок исчисления и сроки уплаты налога в бюджет.

41. Состав нормируемых расходов, включаемых в налоговую базу: представительские расходы, расходы на рекламу, расходы на добровольное страхование работников.

42. Резервы как составная часть расходов организации: порядок создания, использования. Резервы по сомнительным долгам, на оплату отпусков, на выплату ежегодных вознаграждений……

49.Страх.взносы в Пенсионный фонд РФ, Фонд соц. страхования, фонды обяз. мед.страх-я как обяз. платежи, входящие в состав прочих расходов. Плательщики страх. взносов.

50. Объект обложения страховыми взносами для плательщиков страховых взносов, производящих выплаты и иные вознаграждения физическим лицам. Суммы, не подлежащие обложению страховыми взносами.

79. Порядок и сроки уплаты налога и авансовых платежей по транспортному налогу, а также порядок представления налоговой декларации.

80. Перспективы совершенствования налогообложения транспортных средств.

81. Земельный налог, его необходимость, назначение и роль в формировании доходной части местных бюджетов. Порядок установления земельного налога нормативными правовыми актами представительных органов муниципальных образований.

82. Налогоплательщики ЗН, объект налогообложения. Порядок определения НБ. Особенности определения НБ в отношении земельных участков, находящихся в общей собственности, при наличии долей в праве общей собственности на земельный участок. Порядок применения льгот по ЗН.

56. Порядок, особенности исчисления, уплаты, возврата или зачета государственной пошлины.

65.Особенности определения налоговой базы по налогу на имущество организаций по отдельным объектам недвижимого имущества: административно-деловым центрам, нежилым помещениям под размещение офисов, торговых объектов и др.

57. Сроки уплаты, особенности предоставления отсрочки или рассрочки уплаты государственной пошлины.

58.Плательщики налога на добычу полезных ископаемых, особенности постановки на налоговый учет.

72. Порядок регистрации объектов игорного бизнеса, попадающ. под налогооблож.

71. Плательщики налога на игорный бизнес, объекты налогообложения.

60.Налоговая база по НДПИ, порядок ее определения. Методы определения количества добытого полезного ископаемого. Порядок оценки стоимости добытого полезного ископаемого при определении налоговой базы.

67.Налоговые льготы по налогу на имущество организаций, условия их применения. Полномочия представительных (законодательных) органов субъекта Российской Федерации в части элементов обложения налогом на имущество организаций.

62.Налог на имущество организаций и реализация его фискальной функции на уровне региональных бюджетов.

70. Основы гос. регулир. деятельности по орг-ции и проведению азартных игр на территории РФ. Понятие игорного бизнеса.

64.Объект налогообложения налогом на имущество организаций, налоговая база, налоговый и отчетный периоды, налоговая ставка, порядок расчета среднегодовой стоимости имущества.

68.Порядок исчисления сумм налога на имущество организаций и авансовых платежей исходя из среднегодовой стоимости и на основе кадастровой стоимости имущества.

66.Особенности определения налоговой базы по налогу на имущество организаций в рамках договора простого товарищества, договора доверительного управления. Особенности исчисления налога при наличии обособленных подразделений.

103. Налоговый и отчетный периоды, налоговые ставки УСН. Порядок исчисления и уплаты единого налога.

б74. Ставки налога на игорный бизнес, порядок их применения на региональном уровне. Порядок исчисления налога. Сроки уплаты и представления налоговой декларации.

75. Транспортный налог и его роль в формирования доходов бюджетов субъектов Российской Федерации. Порядок установления налога законами субъектов Российской Федерации.

76. Налогоплательщики транспортного налога, основания для возникновения объекта налогообложения. Порядок определения налоговой базы в отношении транспортных средств.

77. Налоговый и отчетный периоды по транспортному налогу. Налоговые ставки. Льготы по транспортному налогу на региональном уровне.

78. Порядок исчисления суммы транспортного налога и авансовых платежей. Порядок использования повышающих коэффициентов при исчислении суммы налога.

87. Плательщики торгового сбора, объект обложения, дата возникновения и прекращения объекта обложения сбором. Период обложения, ставки сбора.

89. Порядок распределения при исчислении налога на прибыль организаций доходов, относящихся к нескольким отчетным (налоговым) периодам.

86.Понятие торгового сбора, виды предпринимательской деятельности, в отношении которых устанавливается сбор.

85. Основные направления совершенствования земельного налогообложения.

83. Налоговый период по земельному налогу. Отчетный период. Налоговые ставки.

84. Порядок исчисления земельного налога и авансовых платежей по налогу. Порядок и сроки уплаты земельного налога и авансовых платежей, а также представления налоговой декларации.

99. Торговые скидки и премии: особенности порядка включения в налоговую базу по налогу на прибыль организаций, налогу на добавленную стоимость.

108. Налоговый и отчетный периоды. Порядок исчисления и уплаты налога.

98. Порядок налогообложения НДС процентов по товарным кредитам.

88. Учет плательщиков, порядок исчисления и уплаты сбора.

96. Состав и порядок распределения прямых и косвенных расходов в организациях торговли.

90.Состав расходов по налогу на прибыль организаций производственной организации. Дата признания прямых и косвенных расходов, распределение прямых расходов между незавершенным производством, готовой и реализованной продукцией.

91.Порядок включения в налоговую базу по налогу на прибыль организаций расходов на подготовку и освоение производства, на совершенствование технологии, технологических потерь при производстве и транспортировке, расходов, связанных с вынужденным простоем. Особенности признания доходов и расходов при приобретении предприятия как имущественного комплекса.

92.Применение повышающих (понижающих) коэффициентов к норме амортизации. Порядок учета в целях налогообложения прибыли расходов на ремонт основных средств и включения в налоговую базу резерва под предстоящие ремонты основных средств.

93.Момент определения налоговой базы по НДС при реализации налогоплательщиком - изготовителем товаров (работ, услуг) с длительным производственным циклом.

94.Состав доходов и расходов организаций оптовой и розничной торговли в целях налогообложения прибыли.

95.Особенности определения расходов при реализации товаров.

101. Налогоплательщики УСН, объекты налогообложения. Порядок определения доходов и расходов. Порядок признания доходов и расходов.

97. Порядок включения в налоговую базу налога на прибыль организаций расходов на формирование резерва по гарантийному ремонту и гарантийному обслуживанию.

102. Налоговая база, порядок ее определения. Особенности определения налоговой базы при переходе на УСН с иных режимов налогообложения.

104. Единый налог на вмененный доход для определенных видов деятельности: сфера применения, особенности взимания налога, льготы, порядок исчисления.

106. Определение процентного соотношения доли дохода от реализации сельскохозяйственной продукции в общей сумме дохода.

107. Особенности отражения в составе затрат отдельных видов расходов.

100. Упрощенная система налогообложения организаций: сфера применения, порядок перехода.

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

- Скачать:

- FB2

- EPUB

- iOS.EPUB

- Ещё 7

Посоветуйте книгу друзьям! Друзьям – скидка 10%, вам – рубли

- Объем: 150 стр.

- Жанр:б ухучет / налогообложение / аудит

- Теги:б ухгалтерская отчетность, н алогообложение, п одготовка к экзаменамРедактировать

1. Экономическая сущность налогов

Налоги выступают источником формирования доходов бюджета государства, поэтому они неразрывно связаны с функционированием самого государства и, соответственно, напрямую зависят от уровня развития самого государства. Посредством налогов государство изымает и присваивает себе часть произведенного национального дохода и поэтому налоги и налоговая система напрямую зависят от уровня развития государственного механизма. Статьей 8 НК РФ определено, что налог – обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Сбор – обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

Налог – философская и историческая категория, отражающая все изменения реальной действительности, изменяющаяся в разные формы и не теряющая своего сущностного содержания; экономическая категория, опосредующая процесс перераспределения стоимости преимущественно в денежной форме.

Экономическая природа налогов раскрывается в том, что налог:

1) выступает косвенным регулятором развития экономики;

2) является инструментом структурного, антиинфляционного регулирования;

3) это обязательный атрибут участников деловых отношений; это основной источник формирования государственных доходов;

4) это один из способов регулирования дефицита госбюджета;

5) это одно из действенных средств достижения приемлемого социального равенства и справедливости в условиях рынка, распределения и перераспределения доходов различных социальных слоев населения;

6) это один из инструментов воздействия на инвестиционную активность хозяйствующих субъектов.

Налоги – не только экономическая категория, но и финансовая: они выражают общие свойства, присущие всем финансовым отношениям, имеют свои отличительные признаки и черты, собственную форму движения, т. е. функции, которые выделяют их из всей совокупности финансовых отношений.

Совокупность предусмотренных законодательством налогов и обязательных платежей, взимаемых в государстве, образует налоговую систему, которая призвана всемерно стимулировать развитие малого бизнеса, предпринимательства, отражать экономические интересы регионов и государства.

2. Принципы организации налогов

1) подданные государства должны участвовать в содержании правительства соответственно доходу, которым они пользуются под покровительством и защитой государства. Соблюдение этого принципа или, наоборот, пренебрежение им приводят к равенству или неравенству в налогообложении;

2) налог, который обязан уплачивать отдельный субъект налога, должен быть точно определен;

3) каждый налог должен взиматься в то время и тем способом, когда и как плательщику удобнее всего его платить;

4) каждый налог должен быть задуман и разработан таким образом, чтобы он брал и удерживал из кармана народа возможно меньше сверх того, что он приносит казначейству государства. Кроме того, схема уплаты налога должна быть доступна для восприятия налогоплательщика, а объект налога должен иметь защиту от двойного (тройного) обложения.

Немецкий экономиста. Вагнер (конец XIX в.) считал, что налогообложение в обществе базируется на таких принципах, как:

1) финансовые принципы:

а) достаточность обложения;

2) народно-хозяйственные принципы:

а) выбор источника обложения, т. е. должны ли быть источником обложения только доход отдельного лица или и его капитал;

б) как действует налог на плательщика, кто его в действительности несет, т. е. исследование вопроса о переложении налогов;

3) принципы справедливости:

а) общность обложения;

4) принципы налогового управления:

а) определенность обложения;

б) удобство для плательщика при платеже налога;

в) вопрос о возможно меньших издержках по взиманию налогов.

1) принцип единства налоговой системы;

2) принцип подвижности (эластичности);

3) принцип стабильности;

4) принцип множественности налогов;

5) принцип исчерпывающего перечня региональных и местных налогов.

3. Функции налогов

Функции налогов – это проявление их сущности в действии, способ выражения их свойств. Функция показывает, каким образом реализуется общественное назначение данной экономической категории как инструмента стоимостного распределения доходов. Налоги и их функции отражают реальные базисные отношения. В рамках экономической функции налогов четыре подфункции:

В условиях рыночных отношений налоги имеют две основные функции, такие как:

1) фискальная функция (проявляется в обеспечении государства финансовыми ресурсами, необходимыми для выполнения общенациональных потребностей).

С помощью фискальной функции образуется централизованный денежный фонд и обеспечиваются материальные условия для государственного функционирования.

Благодаря фискальной функции государство обеспечивает:

а) достижение баланса между доходами и расходами бюджета государства;

б) равномерное распределение налоговых доходов по звеньям бюджетной системы;

в) установление высокого уровня социальной инфраструктуры в государстве и в каждом отдельном регионе;

г) выполнение всех экономических, политических и социальных задач;

2) регулирующая функция (налоги как активный участник перераспределенного процесса оказывают серьезное влияние на производство, стимулируя или сдерживая его темпы, усиливая или ослабляя накопление капитала, расширяя или уменьшая платежеспособный спрос населения).

Благодаря регулирующей функции осуществляются:

а) регулирование спроса и предложения;

б) стимулирование сбережений граждан;

в) выравнивание доходов отдельных социальных групп;

г) развитие малого и среднего бизнеса, а также индивидуальной предпринимательской инициативы;

д) регулирование экспортно-импортной деятельности;

е) стимулирование НТП.

Главная и конечная цель налогового регулирования – обеспечение непрерывных инвестиционных процессов, рост финансовых результатов и в конечном счете увеличение общенационального фонда денежных средств.

Функции налогов – единство противоположностей. Каждая из функций отражает определенную сторону налоговых отношений, противостоящих друг другу как противоположность.

Фискальная функция отражает отношение налогоплательщика к государству, а регулирующая функция – наоборот. В фискальной функции лежит противоречие между необходимостью постоянного расширения доходной базы государства и ограниченными возможностями членов общества в обеспечении такого расширения.

4. Законодательство о налогах и сборах

Законодательство РФ о налогах и сборах состоит из Налогового кодекса РФ (НК РФ) и принятых в соответствии с ним федеральных законов о налогах и сборах.

НК РФ – это основной свод законодательных норм, регулирующих налоговые отношения государственных и местных органов самоуправления с налогоплательщиками, принятый на уровне верховной власти государства.

В части первой НК РФ определены основы налогового законодательства, общие принципы, виды налогов и компетенция органов государственной власти в части налогообложения. Во второй имеется ряд законов, определяющих конкретные налоги, порядок их исчисления и уплаты, ответственность по обязательствам налогоплательщика.

Принципы налоговой системы: обязательность уплаты налога; налоги не должны устанавливаться либо различно применяться, исходя из политических, этнических, этических или иных подобных критериев; не должно допускаться установление налогов, нарушающих единую налоговую систему РФ; количество налогов должно быть ограничено и не должно допускаться установление налогов, не предусмотренных НК РФ.

Налог – это оплата, определяемая государством, часть стоимости товаров и услуг (косвенный налог), а также выплаты от дохода и имущества лиц и предприятий (прямой налог).

Налоги делятся на: федеральные; региональные; местные, муниципальные.

Налоги – это необходимое условие существования государства, они выполняют две основные функции:

1) фискальную – из налоговых поступлений осуществляется финансирование государственных расходов для создания благ общественных, поставляемых государством;

2) регулирующую – собирая налоги и расходуя их, государство фактически перераспределяет национальный доход и тем самым увеличивает или уменьшает платежеспособный спрос отдельных групп экономических агентов, усиливает или ослабляет стимулы к накоплению капитала, влияет на уровень экономической активности в стране и темпы экономического роста.

Налоговая (фискальная) политика представляет собой комплекс мероприятий, осуществляемых государством при формировании доходной части государственного бюджета. Инструменты данной политики делятся на четыре группы:

1) способы определения налогооблагаемой базы (виды налогов);

2) налоговые ставки;

4) способы взимания и распределения налогов. Акты законодательства о налогах вступают

в силу не ранее чем по истечении одного месяца со дня их официального опубликования и не ранее 1 – го числа очередного налогового периода по соответствующему налогу, за исключением случаев, предусмотренных ст. 5 НК РФ.

5. Порядок исчисления сроков

Сроки, установленные законодательством о налогах и сборах, определяются календарной датой, указанием на событие, которое должно неизбежно наступить, или на действие, которое должно быть совершено, либо периодом времени, который исчисляется годами, кварталами, месяцами или днями.

Течение срока начинается на следующий день после календарной даты или наступления события (совершения действия), которым определено его начало.

Срок, исчисляемый годами, истекает в соответствующие месяц и число последнего года срока. При этом годом (за исключением календарного года) признается любой период времени, состоящий из 12 месяцев, следующих подряд.

Срок, исчисляемый кварталами, истекает в последний день последнего месяца срока. При этом квартал считается равным трем календарным месяцам, отсчет кварталов ведется сначала календарного года.

Срок, исчисляемый месяцами, истекает в соответствующие месяц и число последнего месяца срока. Если окончание срока приходится на месяц, в котором нет соответствующего числа, то срок истекает в последний день этого месяца.

Срок, определенный днями, исчисляется в рабочих днях, если срок не установлен в календарных днях. При этом рабочим днем считается день, который не признается в соответствии с законодательством РФ выходным и (или) нерабочим праздничным днем.

В случаях, когда последний день срока приходится надень, признаваемый в соответствии с законодательством РФ выходным и (или) нерабочим праздничным днем, днем окончания срока считается ближайший следующий за ним рабочий день.

Действие, для которого установлен срок, может быть выполнено до 24 ч последнего дня срока.

Срок уплаты налога не может быть изменен, если в отношении заинтересованного лица, претендующего на изменение:

1) возбуждено уголовное дело по признакам преступления, связанного с нарушением законодательства о налогах и сборах;

2) проводится производство по делу о налоговом правонарушении либо по делу об административном правонарушении в области налогов и сборов, таможенного дела в части налогов, подлежащих уплате в связи с перемещением товаров через таможенную границу РФ;

3) имеются достаточные основания полагать, что это лицо воспользуется таким изменением для сокрытия своих денежных средств или иного имущества, подлежащего налогообложению, либо это лицо собирается выехать за пределы РФ на постоянное жительство;

4) в течение 3 лет, предшествующих дню подачи этим лицом заявление об изменении срока уплаты налога и (или) сбора, органом, указанным в ст. 63 НК РФ, было вынесено решение о прекращении действия ранее предоставленной отсрочки, рассрочки или инвестиционного налогового кредита в связи с нарушением условий соответствующего изменения срока уплаты налога и (или) сбора.

Читайте также: